Деятельность коммерческих банковРефераты >> Банковское дело >> Деятельность коммерческих банков

Утверждения, которые будут заложены в стратегии, должны носить принципиальный характер. В этой связи, для их практической воплощения, а также предотвращения каких-либо споров относительна их трактовки, на базе сформулированных положений, в банке должен быть подготовлен пакет нормативной документации, подробно описывающий порядок управления процентным риском в данной кредитной организации.

Функциональная модель управления процентным риском представлена на рис.4.

|  |

| |||||

Рис.4. Функциональная модель управления процентным риском в коммерческом банке

Управление процентным риском предполагает решение двух блоков задач: с одной стороны, необходимо выработать стратегические решения (стратегическая подсистема) относительно степени участия банка в исследуемом виде риска, с другой стороны, эффективное управление процентным риском реализуется через систему текущих мероприятий (оперативная подсистема).

Взаимосвязь стратегической и оперативной подсистем управления процентным риском станет более наглядной, если детально проанализировать составляющие элементы и их коммуникации.

Схематично каждый из указанных двух уровней представлен на рис.4.

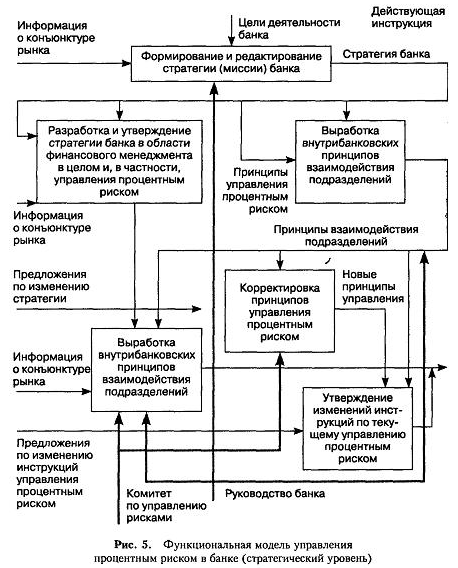

Приведенная ниже функциональная модель наглядно описывает иерархию задач и функций обеспечения этого процесса на стратегическом уровне. Инициатива должна исходить от руководства банка, которое, опираясь на цели деятельности банка и используя данные о конъюнктуре, формирует его стратегию. В этом документе, в частности, прописываются цели, стратегические задачи банка, а также определяется коэффициент приоритета при балансировании доходности и рискованности деятельности банка.

На следующем этапе коллегиальный орган банка, в функции которого входит принятие важных решений в области финансового менеджмента, утверждает стратегию данной кредитной организации в области рисков, в том числе процентного.

Принятая коллегиальным органом финансовая стратегия, а также принципы, вытекающие из других внутрибанковских нормативных документов, являются руководством к инициации следующего шага - организации разработки инструкции, регулирующей управление пробным риском в данном коммерческом банке. Указанная инструкция утверждается руководством банка, что делает ее обязательным руководством к действию для всех без исключения участников процесса.

Для достижения максимальной эффективности системы принятия стратегических решений в области управления процентным риском в ней должен присутствовать такой элемент, как обратная связь. Это нашло свое отражение в приведенной выше схеме (рис.4) в виде двух блоков, обозначающих функции по внесению изменений в руководящие документы по предложениям, поступающим из подразделений кредитной организации.

Уровень оперативного управления (оперативная подсистема) - это конкретные задания по изменению параметров активных и пассивных операций банка в целях соблюдения установленного на стратегическом уровне лимита процентного риска (рис.5).

Из рисунка 5 видно, что оперативное управление можно, в свою очередь, разбить на три блока: принятие решений по управлению процентным риском, контроль оперативного управления и разработка предложений по оптимизации методик и инструкций, регулирующих управление процентным риском в банке.

Если последний из названных блоков не вызывает вопросов, то два других следует рассмотреть подробнее.

Одним из необходимых элементов управления является контроль правильности принимаемых решений. Эта подсистема складывается из двух составляющих: проведение проверок и применение санкции в случае выявления нарушений. Проверка должна осуществляться независимой службой внутреннего контроля. Относительная независимость такого подразделения служит повышению объективности при проведении проверок, в ходе которых проверяющие отслеживают соблюдение исполняющими подразделениями положений и инструкций, действующих в банке. Служба внутреннего контроля представляет отчеты руководству, а последнее будет выносить решения о применении санкций по результатам проверок. Наличие системы контроля обеспечит действенность разрабатываемых в банке инструкций и защитит его доходы и платежеспособность от неверных решений среднего управленческого звена.

Теперь рассмотрим сам процесс оперативного управления. Как наглядно представлено на схеме, при его построении должны учитываться как ряд общих принципов построения системы управления, так и специфика управления процентным риском. Указанные положения нашли свое отражение в следующем. С одной стороны, принятие управленческих решений осуществляется в виде определенной последовательности (оценка условий, анализ исходной информации, принятие адекватных решений). С другой стороны, в схеме принятия решений присутствует такой элемент, как обобщение результатов анализа процентного риска с информацией о других параметрах финансовой деятельности банка, и лишь затем выносится управленческое решение. Процентный риск тесно связан с другими видами риска, с которыми сталкивается коммерческий банк в процессе своей деятельности. Учитывая это, становится очевидным, что решения по управлению процентным риском следует принимать с учетом влияния всех остальных финансовых показателей банка.

2.5 Страновой риск

На развивающихся рынках инвестор может столкнуться с нестабильностью политического режима, внешними конфликтами, коррупцией, гражданскими беспорядками и войнами, контролем обменного курса, неожиданной инфляцией, различного рода дефолтами, экспроприацией частного капитала и другими событиями в стране. Поэтому для успешной работы на развивающихся рынках необходимо учитывать всю ситуацию в совокупности. С этой целью было введено понятие «страновой риск».

Характер риска может быть различен и определяется факторами, лежащими в его основе, - политическими, экономическими, финансовыми, социальными и др.

Эффективное управление риском, демонстрируя потенциальные выгоды, одновременно требует решения ряда концептуальных и практических проблем. Прежде всего, оно зависит от способности квалифицировать риски. В свою очередь измерение риска требует как выявления самой неопределенности, так и ее потенциального эффекта.