Деятельность коммерческих банковРефераты >> Банковское дело >> Деятельность коммерческих банков

§ Хедж не пересекается с обычными хозяйственными операциями и позволяет обеспечить постоянную защиту цены без необходимости менять политику запасов или заключать долгосрочные форвардные контракты.

§ Во многих случаях хедж облегчает привлечение кредитных ресурсов: банки учитывают захеджированные залоги по более высокой ставке; это же относится к контрактам на поставку готовой продукции.

Еще раз отметим - хеджирование не ставит своей непосредственной задачей повышение прибыли; источником прибыли является основная производственная деятельность.

3. Основные пути совершенствования управления общим кредитным риском

Система управления кредитным риском определяется особенностями элементов отдельных сегментов кредитного портфеля.

Кредитный риск ссудного сегмента складывается из риска в части юридических лиц и в части физических лиц (приложение А, табл.5).

Методика расчета финансовых коэффициентов

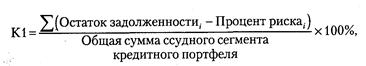

1. Количественная оценка степени кредитного риска портфеля

где i - i-я группа качества.

Критериальный уровень агрегированного показателя К1 определяется на основе значений показателя на отчетную дату за предшествующий год, скорректированных на ужесточение или смягчение требований в новом периоде. Например, стандартный - до 5%, нестандартный - 6-19%, сомнительный - 20-45%, проблемный - 46-75%, безнадежный -76-100%.

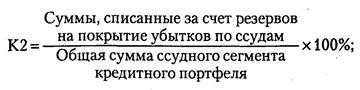

3. Характеристика степени защиты банка от кредитного риска

Показатели К2, КЗ, К4 анализируются на основе их динамики.

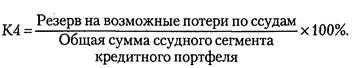

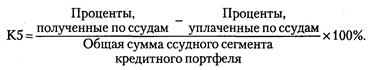

4. Количественная оценка доходности ссудного сегмента кредитного портфеля

Уровень К5 должен быть не менее достаточной процентной маржи банка.

![]()

4. Количественная оценка ликвидности ссудного сегмента кредитного портфеля

Уровень К6 должен стремиться к единице

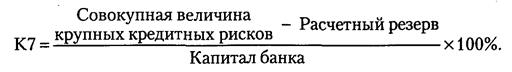

Рекомендуемый уровень К7 - до 800%

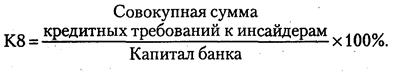

Рекомендуемый уровень К8 - до 3%.

Особенности системы управления кредитным риском системы размещенных депозитов и межбанковских кредитов (МБК) связаны с особенностями соответствующих операций (приложение А, табл. 6).

Для анализа финансового положения банка-заемщика западная практика выработала широкий перечень методик (приложение А, табл. 7).

Система мониторинга финансовых институтов (Financial Institutions Monitoring System FIMS) предполагает наличие на регулярной основе информации по нескольким десяткам параметров, которые затем исследуются с целью выявления их значимости для прогноза финансового состояния банка.

Система мониторинга банков (UBSS) использовала данные из официальной отчетности банков с целью выявления организаций, значения показателей которых ухудшились по сравнению с соответствующими группами банков со схожим размером активов. UBSS строилась на шести коэффициентах: капитал первого уровня, чистый доход, чистые ликвидные активы, просроченные кредиты, (включая те, по которым прекращено начисление процентов), рост активов за последние четыре квартала, процентные расходы по управляемой части обязательств.

Методика СAEL включает четыре компоненты системы CAMEL - капитал, качество активов, доходы и ликвидность, - но не дает оценки менеджмента.

В настоящее время зарубежными и российскими банками широко используется методика CAMELS, которая также может быть использована для определения финансового положения банка-заемщика как показатель оценки качества МБК. Для целей анализа коэффициенты разбиваются на шесть групп:

1) капитализации;

2) ликвидности;

3) качества активов;

4) ресурсной базы;

5) прибыльности;

6) деловой активности.

Особое значение для оценки качества МБК имеет группа показателей «Имидж банка-заемщика». Участники межбанковского рынка большое внимание обращают на имидж банка, его положение в банковской системе. Это подтверждается проблемами на межбанковском рынке, произошедшими летом 2006 г. Из-за большого числа слухов, догадок, неофициальной информации об участниках межбанковского рынка кредитные лимиты на мелкие региональные банки были закрыты, что привело к стремительному росту процентных ставок и стагнации на рынке.

Также заемщика позволяют оценить приведенные ниже характеристики:

§ учредители, их доли в уставном фонде;

§ реальные владельцы банка;

§ руководящие органы банка;

§ ФПГ, в которые входит банк, отраслевая специализация ФПГ;

§ связь с государственными структурами (степень взаимозависимостей, персонификация и т.п.);

§ крупнейшие заемщики банка;

§ контрагенты банка по операциям на внутреннем валютном и денежном рынке.

На основе применения группы коэффициентов рейтинговой методики CAMELS финансовому положению заемщика присваивается количественный балл и, исходя из его значения, классифицируется как хорошее, среднее, плохое. Имидж заемщика определяется на основе экспертных оценок и формирует качественное представление о нем. Этот показатель будет негативно влиять на качество межбанковского кредита, если только он будет классифицирован как негативный. Признаками негативного имиджа может стать информация о несоответствии балансовых данных заемщика реальной ситуации, о негативной деловой репутации руководства и собственников, о низком профессионализме сотрудников банка. Стабильный и тем более положительный имидж заемщика не вызовет у участников рынка МБК необходимости пересмотра его рейтинга.

Для определения группы качества предоставленного межбанковского кредита можно применять смешанную форму оценки, основанную на номерной форме с использованием элементов балльной. Оценку качества МБК следует проводить в два этапа.

1)определение качества МБК на основе показателей оценки финансового состояния и обслуживания долга заемщиком (приложение А, табл. 8);

2) корректировка группы качества МБК, определенной на первом этапе, если имидж банка-заемщика негативный (приложение А, табл. 9).

Если имидж заемщика определен как негативный, то на втором этапе оценки необходимо скорректировать группу качества выданной ссуды.

Предложенная форма оценки является адекватной современным российским условиям, ее точность обеспечивается сочетанием экспертного и количественного подходов для определения качества.

На основе показателей оценки качества МБК могут быть предложены направления их совершенствования. В частности, предлагаются к применению следующие критерии для целей сегментного анализа:

1) уровень средневзвешенных процентных ставок;

2) сумма выданных кредитов.

3.1 Трудности управления кредитным риском

Трудностью управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации.