Кредитная политика банка на примере Волгоградского ОСБРефераты >> Банковское дело >> Кредитная политика банка на примере Волгоградского ОСБ

Как было отмечено выше, Поволжский Сбербанк при расчете с бюджетами всех уровней использует положения Учетной политики для целей налогообложения, принятой руководством Сбербанка.

В качестве организационно-правовых мер по совершенствованию системы налогообложения можно предложить создание системы управления налогообложением. Для ее создания и успешного функционирования должны быть созданы определенные условия, а именно:

наличие взаимосвязанной стратегии развития, бизнес-планов, бюджетов;

готовность руководства осуществлять налоговое планирование на основе стратегических и тактических планов, а также четко сформулированных принципов управления;

организация системы сбора и обработки информации, ориентированной на использование сетевых технологий;

выделение структурного подразделения, ответственного за организацию налогового планирования как целостно-ориентированной системы;

разработка схемы налогового планирования (налоговое поле, договорное поле, технология внутреннего контроля налоговых расчетов);

мониторинг системы факторов, влияющих на условия реализации налоговых планов и налоговое поле.

Показатели ликвидности и платежеспособности отражают возможности Банка расплачиваться по своим краткосрочным обязательствам перед вкладчиками и, поэтому, особенно важны для оценки кредитоспособности. Наиболее часто используемые показатели данного направления представлены в таблице 1.2

Таблица 1.2

Расчет показателей ликвидности и платежеспособности.

|

Наименование показателя |

Формула расчета |

Информационное обеспечение |

|

1 |

2 |

3 |

|

1. Коэффициент текущей ликвидности |

оборотные средства / сумма краткосрочных обязательств |

|

|

2. Коэффициент критической ликвидности (промежуточного покрытия) |

(краткосрочная дебиторская задолженность +денежные средства + краткосрочные финансовые вложения) / сумма краткосрочных обязательств |

|

|

3. Коэффициент абсолютной ликвидности |

(денежные средства + краткосрочные финансовые вложения) / сумма краткосрочных обязательств |

|

|

4. Коэффициент платежеспособности за период |

(остаток денежных средств на начало периода + поступление денежных средств за период) / направлено денежных средств |

Данные формы №4 "Отчет о движении денежных средств" |

|

5. Соотношение дебиторской и кредиторской задолженности |

дебиторская задолженность / кредиторская задолженность |

|

Из перечня данных показателей наибольший интерес представляет коэффициент текущей ликвидности, отражающий степень общего покрытия краткосрочных обязательств Банка по его текущими активами. Также важен коэффициент критической ликвидности, показывающий долю краткосрочных обязательств, которые могут быть погашены предприятием при условии своевременного получения средств в погашение краткосрочной дебиторской задолженности.

Третий коэффициент, коэффициент абсолютной ликвидности, отражает наиболее срочный уровень платежеспособности Банка, так как предполагает возможность погашения краткосрочных обязательств уже имеющимися в наличии свободными денежными средствами и краткосрочными финансовыми вложениями. Его недостаток - это постоянное изменение величины денежных средств на счетах Банка.

1.2 Кредитная политика банка и процесс кредитования

Сбербанк признанный лидер российского банковского сектора, причем по большинству показателей его лидерство не подвергается сомнению. Более того, по величине активов он является самым большим банком Центральной и Восточной Европы. На данный момент филиальная сеть Сбербанка составляет более 20000 филиалов и отделений. Сейчас Сбербанк это 10 000 банкоматов по всей стране, более 4,5 млн. корпоративных клиентов, более 8 млн. заемщиков, управление более чем 270 млн. счетов физических лиц и штат в 243 000 человек.

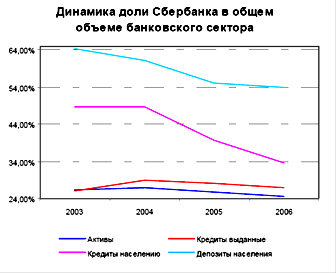

На долю Сбербанка приходится практически 25% всех российских банковских активов и практически 54% депозитов частных лиц. Однако стоит отметить, что в последние годы доля активов и выданных кредитов немного снижается, несмотря на тот факт, что банк активно развивает потребительское кредитование.

Главными причинами такой тенденции является растущая конкуренция, особенно в розничном кредитовании, и осторожный подход к выдаче этих самых потребительских кредитов, применяемых Сбербанком - банк не выдает кредиты без анализа платежеспособности потенциального заемщика, в то время как многие игроки выдают необеспеченные потребительские кредиты.

Кредитование является основным видом деятельности банков. Каждый банк индивидуален, так как обслуживает различных клиентов в разных районах и регионах, отраслях и сферах банковских услуг и должен иметь ЛВ-модели кредитного риска физических и юридических лиц, построенные на собственной статистике. Индивидуальности банков способствует также конкуренция.

В настоящее время на рынке имеются скоринговые методики и программные продукты для оценки кредитного риска на основе линейного и квадратичного дискриминантного анализа, нейронных сетей и data mining. ЛВ-теория кредитного риска с ГНС разительно отличается от распространенных скоринговых методик и имеет следующие особенности:

использование логического сложения событий вместо арифметического сложения баллов или других показателей;

адекватная логическая формулировка сценария кредитного риска;

применение базы знаний по кредитам в виде системы логических уравнений вместо традиционной базы данных;

построение логической и вероятностных моделей кредитного риска;

определение вероятностей событий с учетом ГНС и формулы Байеса;

корректная формулировка целевой функции для идентификации модели риска по статистическим данным;

использование специальных логических Software.

Цели кредитования

финансирование коммерческих и производственных программ;