Кредитная политика отделения сберегательного банкаРефераты >> Банковское дело >> Кредитная политика отделения сберегательного банка

3.2. Определение привлекательности рыночных сегментов.

В процессе анализа кредитных вложений и ссудной политики банка была выявлена проблема несоответствия приоритетов. Основная масса кредитных вложений осуществлялась в сельское хозяйство, которое имело самый большой риск возникновения просроченной задолженности и неуплаты процентов. При этом в 2003 году ему обеспечивалась минимальная процентная ставка по банку. В 2004 году торговля, имевшая значительные кредитные вложения, имела далеко не приоритетную ставку кредитования, при том, что практически не имела неплатежей по кредитам и процентам.

Определить привлекательность того или иного рыночного сегмента можно на основе матрицы "клиенты/услуги", по которой можно рассчитать целый ряд коэффициентов показывающих сравнительную характеристику. Приведем некоторые из них, воспользовавшись следующим примером (у - услуги, к - клиенты):

Таблица 3.2

|

Услуги (1) |

Группы потребителей (j) |

Всего | ||

|

1 (100) |

2 (200) |

3 (50) | ||

|

1 |

150/70 |

210/190 |

70/50 |

430/310 |

|

2 |

80/50 |

180/110 |

90/40 |

350/200 |

|

Всего |

230/120 |

390/300 |

160/90 |

780/510 |

1)  (3.1)

(3.1)

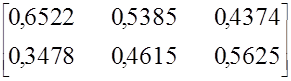

Матрица коэффициентов A1j имеет следующий вид:

Значение A2j - 0.3478 показывает, что 34.783% услуг, приобретенных клиентом первой потребительской группы за рассматриваемый период, приходится на услуги второго вида. То есть коэффициенты A1j отражают структуру приобретенных услуг различных видов в рамках отдельных групп потребителей.

2)  (3.2)

(3.2)

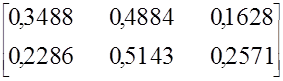

Матрица коэффициентов B1j примет вид:

Значение коэффициента Б21 - 0.2286 показывает, что 22.86% услуг второго вида, приобретенных клиентами всех потребительских групп, приходится на первую потребительскую группу. Следовательно, коэффициенты B1j характеризуют структуру распределения отдельных видов приобретенных услуг между различными группами потребителей.

3)  (3.3)

(3.3)

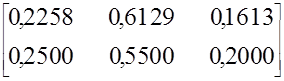

Матрица коэффициентов B1j выглядит следующим образом:

Значение B21-0.25 свидетельствует о том, что из всех клиентов, пользующихся услугами второго вида, каждый четвертый принадлежит к первой потребительской группе. Таким образом, коэффициенты B1j показывают структуру клиентов, принадлежащих к различным группам потребителей, в рамках используемых ими отдельных видов услуг.

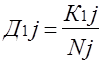

4),  где Nj - число клиентов j-й группы (3.4)

где Nj - число клиентов j-й группы (3.4)

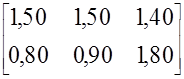

Матрица коэффициентов Г1j имеет такой вид:

Коэффициент Г21 - 0.8 показывает, что на одного клиента первой потребительской группы приходится приобретение 0.8 услуг второго вида (на 5 клиентов 4 услуги) . Коэффициенты Г1j, следовательно, отражают значимость услуг данного вида для клиентов конкретной потребительской группы.

5)  (3.5)

(3.5)

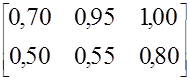

Коэффициенты Д1j представляются в виде матрицы;

Значение Д21-0.50 говорит о том, что половина клиентов первой группы потребителей пользуется услугами второго вида. Иначе говоря, коэффициенты Д1j характеризуют охват соответствующими видами услуг клиентов в рамках определенной потребительской группы.

6)  (3.6)

(3.6)

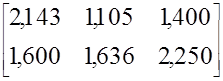

Матрица коэффициентов E1j приобретает следующий вид:

Значение коэффициента Е21-1.6 свидетельствует о том, что один клиент первой потребительской группы, пользующийся услугами второго вида, за рассматриваемый период приобретает 1.6 услуги этого вида. Другими словами, коэффициенты E1J отражают активность клиентов отдельных потребительских групп, пользующихся услугами определенного вида, в их приобретении.

Тщательный анализ всех этих коэффициентов в совокупности позволяет получить сравнительную характеристику отдельных сегментов рынка. Однако, разовый расчет коэффициентов не дает полного представления для выявления наиболее привлекательных сегментов. Необходимо оценивать эти коэффициенты в динамике с целью отследить темп роста сбыта услуг, размер риска, доходность и т.д.

Следует обращать внимание на относительность критериев. Наличие высокого уровня сбыта услуг может рассматриваться и как негативный момент в случае отсутствия темпов роста. Поскольку для банка невыгодно направлять туда дополнительные усилия в связи с относительным ростом расходов.

3.3. Формирование ценовой стратегии с учетом кредитного риска.

В условиях перехода к рыночной экономике в банковской сфере возрастает значение правильной оценки риска, который принимает на себя банк при осуществлении различных операций. Что же такое риск? Под риском принято понимать вероятность, а точнее угрозу потери банком части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций.

В основе оценки риска лежит нахождение зависимости между определенными размерами потерь банка и вероятностями их возникновения. Для расчета вероятностей возникновения потерь анализируются все статистические данные, касающиеся результативности осуществления банком рассматриваемых операций. Частота (вероятность) возникновения некоторого уровня потерь находится по следующей формуле:

Ч , (3.7)

, (3.7)

где: Ч - частота возникновения некоторого уровня потерь;

СП - число случаев наступления конкретного уровня потерь;

С - общее число случаев в статистической выборке.