Кредитные операции коммерческого банка на примере отделения Сбербанка РоссииРефераты >> Банковское дело >> Кредитные операции коммерческого банка на примере отделения Сбербанка России

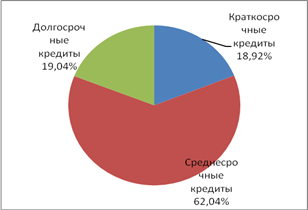

Рисунок 2 - Структура кредитного портфеля юр. лиц по срокам размещения по состоянию на 01.01.2009г., %

Далее рассмотрим распределение кредитного портфеля отделения по видам экономической деятельности клиентов таблица 5.

Таблица 5 – Распределение кредитного портфеля по видам экономической деятельности клиентов тыс. руб.

|

Виды экономической деятельности |

На 01.01.2007 |

На 01.01.2008 |

На 01.01.2009 | |

|

Сельское хозяйство |

71 076 |

68 129 |

76 374 | |

|

Добыча полезных ископаемых |

318 067 |

298 736 |

276 312 | |

|

Обрабатывающее производство |

963 235 |

802 576 |

752 949 | |

|

Производство, передача и распределение электроэнергии, газа, пара и горячей воды, сбор, очистка и распределение воды |

12 456 |

10 980 |

6 785 | |

|

Строительство |

356 780 |

370 564 |

348 780 | |

|

Торговля |

3209 550 |

3 021 282 |

2 241 069 | |

|

Деятельность гостиниц и ресторанов |

28 943 |

23 655 |

19 780 | |

|

Транспорт |

684 523 |

535 418 |

493 290 | |

|

Операции с недвижимым имуществом |

29 670 |

32 580 |

30 970 | |

|

Образование |

6 790 |

6 420 |

5 850 | |

|

Исполнительные органы власти разных уровней |

186 235 |

195 630 |

194 580 | |

|

Прочие виды экономической деятельности |

365 475 |

308 359 |

237 207 | |

|

Итого |

6232 800 |

5 674 329 |

4683 946 |

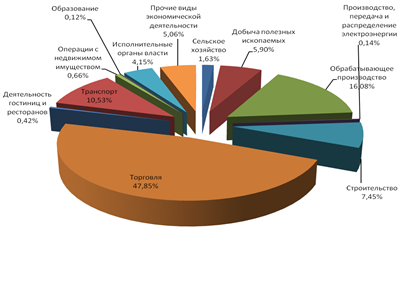

Несмотря на снижение кредитного портфеля в целом, долевое распределение кредитного портфеля по видам экономической деятельности клиентов в течение анализируемого периода не претерпело существенных изменений. Наибольшая доля кредитов на всем анализируемом периоде приходится на обрабатывающее производство и отрасль торговли, по состоянию на 01.01.09 17,6 % и 48,9 % соответственно, при этом на отрасль торговли на все отчетные даты приходится половина кредитного портфеля. На рисунке 3 представлено долевое распределение кредитного портфеля юридических лиц по видам экономической деятельности клиентов по состоянию на 01.01.2009. Исходя из представленных данных, можно сделать вывод о том, что представленная диверсификация анализируемого кредитного портфеля позволяет снизить риск зависимости кредитного портфеля от одной отрасли.

Рисунок 3 – Структура кредитного портфеля по кредитам, предоставленным юридическим лицам, по видам экономической деятельности клиентов по состоянию на 01.01.2009г.

Далее проведем анализ структуры ссудной задолженности по каждой категории ее качества, как по всем видам ссудной задолженности, так и отдельно по каждому портфелю, представленный в таблицах 6,7,8.

Таблица 6 - Анализ полноты формирования РВПС на 01.01.2009 в Городском отделении № 2363 Сбербанка России

|

Группа риска |

Остатки ссудной задолженности, тыс. руб. |

Удельный вес ссудной задолженности каждой группы риска |

Расчетный РВПС |

Расчетный резерв, скорректированный на сумму обеспечения, тыс. руб. |

Фактически сформированный РВПС, тыс. руб. |

Доля сформированного РВПС каждой группы риска в общей величине сформированного РВПС, % |

Коэффициент резервирования (отношение фактически сформированного РВПС к сумме задолженности по ссуде) |

Чистая ссудная задолженность (стр.2-стр.5), тыс. руб. |

Удельный вес чистой ссудной задолженности каждого вида в общей сумме чистой задолженности, % |

|

I |

605 367 |

5,7 % |

- |

- |

- |

- |

- |

605 367 |

6,2 % |

|

II |

6 742 461 |

63,3 % |

67 425 |

39 670 |

39 670 |

4,6 % |

0,005 |

6702 791 |

68,5 % |

|

III |

1912 961 |

17,9 % |

416 995 |

144 280 |

144280 |

16,8 % |

0,075 |

1768 681 |

18,1 % |

|

IV |

1 021 112 |

9,6 % |

583 652 |

307 463 |

307 463 |

35,8 % |

0,301 |

713 649 |

7,2 % |

|

V |

368 470 |

3,5 % |

368 470 |

368 470 |

368470 |

42,8 % |

1 |

0 |

0 |

|

Всего |

10 650 371 |

100% |

1436 542 |

859 883 |

859 883 |

100 % |

0,080 |

9790 488 |

100 % |