Механизм ипотечного кредитования банками второго уровня в современных условиях на примере АО БанкЦентрКредитРефераты >> Банковское дело >> Механизм ипотечного кредитования банками второго уровня в современных условиях на примере АО БанкЦентрКредит

Правление:

Ли Владислав Сединович Председатель Правления Банка

Альжанов Максат Кабыкенович Заместитель председателя Правления

Yoon Jae Kwan Заместитель председателя Правления

Jung Yoon Sik Заместитель председателя Правления

Адилханов Булан Адилханович Заместитель председателя Правления

Shim Moo Gil Заместитель председателя Правления

Таблица № 1 Руководители Департаментов

|

Ф.И.О |

Должность |

|

Абишев Мурат Мейрханович |

Финансовый департамент |

|

Бендюк Лидия Борисовна |

Департамент человеческих ресурсов |

|

Вон Галина Доннеровна |

Департамент бизнес-процессов |

|

Даутбаев Асет Радылканович |

Департамент корпоративных финансов |

|

Ермаханов Ерлан Амирбекович |

Департамент малого и среднего бизнеса |

|

Ишмуратов Тимур Жаксылыкович |

Департамент международных отношений |

|

Кайнарбекова Галия Канатовна |

Департамент бухгалтерского учета и отчетности |

|

Кенжеханов Марат Тулеугазыевич |

Департамент розничного бизнеса |

|

Лим Анатолий Юрьевич |

Департамент казначейства |

|

Мухаметжанов Азамат Болатович |

Департамент стратегического планирования и маркетинга |

|

Нургазин Мурат Маралович |

Департамент поддержки и развития бизнеса |

|

Савченко Владимир Александрович |

Юридический департамент |

|

Тастанбеков Бахытжан Бахадирович |

Департамент безопасности |

|

Harm Yeong Tak |

Департамент банковских карточек |

|

Шаяхметова Куляш Измагзамовна |

Административный департамент |

|

Yoon Chan Ho |

Департамент информационных технологий |

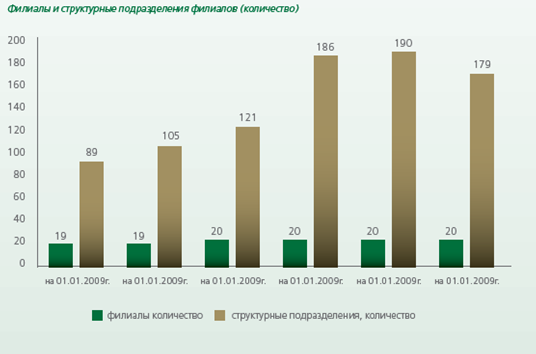

Сбытовая сеть АО «Банк ЦентрКредит» по состоянию на 01 января 2010 года включает 20 филиалов и 179 структурных подразделений филиалов.

Банк имеет свои филиалы во всех областных центрах и крупных городах Республики. В общей сложности филиалы и структурные подразделения филиалов расположены в более чем 50-ти населенных пунктах по всей территории Казахстана./12/

Около 90% структурных подразделений филиалов, вне зависимости от их формата (VIP-центр, ЦФО, ЦРО,РКО), представляют полный спектр банковских услуг. С целью сокращения расходов Банка в отчетном году была проведена оптимизация сбытовой сети, в результате чего были закрыты 12 структурных подразделений филиала. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г. на 01.01.2009г.

Рисунок № 1. Филиалы и структурные подразделения филиалов

ипотечный кредитование депозит банк

ІІ. Депозитная политика банка. Виды услуг оказываемых АО «БанкЦентрКредит»

2.1 Депозитная политика банка

Под депозитами понимаются все срочные и бессрочные вклады клиентов банка, кроме сберегательных.

Депозитные операции организуются на следующих принципах:

депозитные операции должны содействовать получению банковской прибыли или созданию условий для получения прибыли в будущем;

должна проводиться гибкая депозитная политика в целях поддержания оперативной ликвидности баланса банка;

особое внимание в процессе организации депозитных операций надо уделять срочным вкладам, в наибольшей степени поддерживающим ликвидность баланса банка;

необходимо обеспечивать взаимосвязь и согласованность между депозитными операциями и операциями по выдаче ссуд по срокам и суммам;

следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

Работа банков по привлечению денежных средств во вклады (депозиты) в целях доходного их размещения называются депозитными операциями. Именно на их основе формируется 90% кредитных ресурсов БВУ. (Приложение Б)

В зарубежной банковской практике, с точки зрения изъятия, различают депозиты до востребования, срочные и сберегательные вклады.

Депозиты до востребования - это вклады клиентов на счетах в банках, которые могут быть изъяты вкладчиком или переведены на другой счет в любое время без предварительного уведомления банка. По таким вкладам обычно банк устанавливает небольшую ставку вознаграждения или же вообще вознаграждение не выплачивается. /11/

Депозиты до востребования предназначены в первую очередь для осуществления текущих расчетов. Владелец счета может производить их в различных формах: наличными деньгами, чеками, переводом. Однако не в полной мере используется клиентом денежные средства для текущих расчетов, остается так называемый твердый остаток, который используется банком для своих коммерческих целей, т.е. может быть выдан в ссуду в целях извлечения дохода. Он образуется вследствие того, что многие клиенты банка регулярно снимают средства со своих текущих счетов и пополняют их снова через несколько дней или недель. Но большинство клиентов для оплаты своих обязательств не снимает всей суммы вклада. Это обуславливается циклическим характером экономики и особенностями кругооборота капиталов. За счет этих остатков банки могут выдавать ссуды сроком на 60.90.120 дней. Вклады до востребования могут помещаться на депозитные или контокоррентные счета. Между ними существует различие. В случае депозитного счета клиент может снять со счета или перевести с него только сумму фактического остатка на нем, т.е. он может располагать лишь собственным вкладам. Напротив, на контокоррентном счете возможен как отрицательный, так и положительный остаток. Клиент в любой момент может не только изъять свой вклад со счета, но и получить на определенное время кредит.

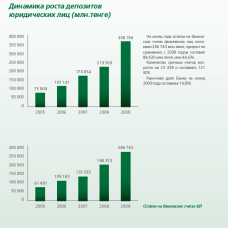

Рисунок №2. Динамика роста депозитов юридических лиц

Срочные вклады - это вклады юридических и физических лиц в банк на определенный срок (не менее месяца) и по ним уплачиваются повышенные ставки вознаграждения, которые зависят от размера и срока вклада. Для вкладчика смысл долгосрочного вложения денег заключается в получении более повышенных вознаграждений. Для банка этот депозит также выгоден, поскольку он может располагать этими средствами более длительное время для предоставления ссуды заемщику с получением тоже повышенных вознаграждений./21/