Мониторинг и управление портфелем ценных бумагРефераты >> Банковское дело >> Мониторинг и управление портфелем ценных бумаг

Одним из возможных методов выбора вариантов инвестирования с учетом фактора риска являются применение так называемых правил доминирования. Эти правила, основываются на предпосылке, что средний рациональный инвестор стремится избежать риска, т.е. соглашается на дополнительный риск только в том случае, если это обещает ему повышенный доход. Правила доминирования позволяют выбрать Финансовый инструмент, обеспечивающий наилучшее соотношение дохода и риска. Они состоят в следующем:

1. При одинаковом уровне ожидаемого инвестирования из всех возможных вариантов инвестирования предпочтение отдается инвестиции с наивысшим доходом.

Для примера рассмотрим показатели, характеризующие ожидаемый доход и риск по пяти инвестициям (Табл. 3).

Согласно 1-ому правилу акция В является предпочтительной по сравнению с акцией С; согласно 2-ому правилу - акция Е является доминантой по отношению к акции С, а акция А - по отношению к акции D.

Для сравнения инвестиций с разной доходностью необходимо определить относительную величину риска по каждой из них. В этих целях

(13)

(13)

рассчитывают показатель "коэффициент вариации". Коэффициент вариации представляет собой риск на единицу ожидаемого дохода и рассчитывается как отношение стандартной девиации к ожидаемой номе дохода см. таблицу 5.

Рассчитав все показатели (ожидаемая норма дохода, вариация, коэффициент вариации) для двух видов акции, сведем в таблицу - . Данные таблицы 4 показывают, что определение рискованности финансового инструмента связано с тем, каким образом производится учет фактора риска. При оценке абсолютного риска, который характеризуется показателем стандартной девиации, акции В кажутся более рискованными чем акции А. Однако если учитывать относительный риск, т.е. риск на единицу ожидаемого дохода (через коэффициент вариации), то более рискованными окажутся все-таки акции А.

Выше нами рассматривалось измерение дохода и риска по отдельно взятой инвестиции. Ожидаемая норма дохода по портфелю инвестиций представляет собой средневзвешенную величину ожидаемых доходов по каждой отдельно и группе инвестиций, входящих в этот портфель:

![]()

![]() - ожидаемая норма дохода по портфелю инвестиций;

- ожидаемая норма дохода по портфелю инвестиций;

ki- ожидаемая норма дохода по i-той инвестиции;

хi- доля i -той инвестиции в портфеле;

n- номер инвестиции в портфеле.

|

Показатели |

Акции А |

Акции В |

|

Ожидаемая норма дохода |

10,60 |

13,00 |

|

Вариация |

19,64 |

27,00 |

|

Стандартная девиация |

4,43 |

5,2 |

|

Коэффициент вариации |

0,42 |

0,40 |

Таблица 5. Оценка ожидаемого дохода и риска

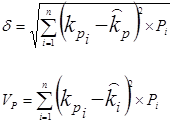

Показатели вариации и стандартной девиации по портфелю рассчитываются так:

(15, 16)

(15, 16)

где- kpi доход по портфелю инвестиций при i-том состоянии экономики.

Для анализа портфеля инвестиций используется также такой показатель , как коэффициент корреляции. Корреляцией называется тенденция двух переменных менять свои значения взаимосвязанным образом. Эта тенденция измеряется коэффициентом корреляции r, который может варьироваться от +1,0 ( когда значения двух переменных изменяются абсолютно синхронно, (до -1.0) когда значения переменных движутся в точно противоположных направлениях). Нулевой коэффициент корреляции предполагает, что переменные никак не соотносятся друг с другом.

Цены двух абсолютно скоррелированных групп акций будут одновременно двигаться вверх и вниз. Это означает, что диверсификация не сократит риск, если портфель состоит из абсолютно положительно скоррелированных групп акций. В то же время риск может быть устранен полностью путем диверсификации при наличии абсолютной отрицательной корреляции.

Однако анализ реальной ситуации на биржах ведущих стран показывает, что, как правило, большинство различных групп акций имеет положительный коэффициент корреляции, хотя, конечно, не на уровне r = +1. Отсюда следует важный вывод о характере риска для портфеля, состоящего из различных групп акций: диверсификация сокращает риск , существующий по отдельным группам акций , но не может устранить его полностью. Для того, чтобы максимально использовать возможность диверсификации для сокращения риска по портфелю инвестиций, необходимо включать в него и другие Финансовые инструменты, например, облигации, золото. Таким образом, важнейший принцип диверсификации - распределение капитала между финансовыми инструментами, цены на которые по-разному реагируют на одни и те же экономическое события.

Более наглядно представить влияние величины портфеля на риск по портфелю инвестиций можно, обратившись к рисунку 5. График показывает, что риск по портфелю , состоящему из акций , представленных на Нью-йоркской фондовой бирже, имеет тенденцию к снижению с увеличением числа акций, входящих в портфель. Полученные данные свидетельствуют, что стандартная девиация по портфелю, состоящему из одной акции на этой бирже , составляет приблизительно 28%. Портфель, содержащий все зарегистрированные на бирже акции (в момент исследования их было 1500), называемый рыночным портфелем, имеет стандартную девиацию около 15,1%. Таким образом, включение в портфель большего количества акций позволяет сократить риск по портфелю практически в два раза.

Бета – коэффициенты. Как отмечалось, риск ценных бумаг можно разбить на два компонента: систематический риск, который нельзя исключить диверсификацией, и несистематический риск, который можно исключить: Риск ценной бумаги = Систематический риск +Несистематический риск. Любой инвестор, не питающий любви к риску будет исключать несистематический риск через диверсифицирование, поэтому относящийся к делу риск будет равен: Риск ценных бумаг = только систематический риск. Систематический риск можно измерить статистическим коэффициентом, называемым бета-коэффициентом. Бета-коэффициент измеряет относительную изменчивость ценной бумаги, рассчитываемую с помощью рыночного индекса ценных бумаг.

По определению бета для так называемой средней акции (акции, движение цены которой совпадает с общим для рынка, измеренной по какому-либо биржевому индексу), равна 1,0. Это значит, что, если, например, на рынке произойдет падение курсов акций в среднем на 10 процентных пунктов, таким же образом изменится и курс средней акции. Если, например, бета равна 0,5, то неустойчивость данной акции составляет лишь половину рыночной, т.е. ее курс будет расти и снижаться наполовину по сравнению с рыночным. Портфель из таких акций будет, следовательно, в 2 раза менее рискованным, чем портфель из акций с бета, равной 1,0. Интерпретация выборочных значений бета показана в таблице 7.