Особенности потребительского кредитования в банкеРефераты >> Банковское дело >> Особенности потребительского кредитования в банке

Бурное развитие рынка розничного кредитования увеличивает и масштаб проявления соответствующих рисков. На этом сегменте рынка начинают намечаться негативные тенденции. Некоторые банки чрезмерно увлекаются развитием кредитования и создают дополнительные риски своей деятельности. В то же время в среднесрочной перспективе не прогнозируется наступление кризисной ситуации, но нельзя и отрицать наличия потенциальной возможности возникновения нестабильности. Большую актуальность для данного сектора имеют риски ликвидности, кризис доверия, ожесточенная конкуренция, а также рисковое поведение самих банков. При этом видится необходимым обратить внимание на следующие аспекты повышения рискованности операций на рынке розничного кредитования.

1. Переход от кэптивной модели развития к стратегии независимого рыночного развития сопряжен с повышенными рисками, в первую очередь вызванными увеличением доли несвязанных клиентов; повышением волатильности ресурсной базы, ростом неработающих ссуд и необходимостью существенного совершенствования процедур защиты собственных интересов в проблемных ситуациях. Низкий уровень развития судебной и исполнительной систем, не отвечающий реальным потребностям бизнеса, служит важным ограничительным фактором роста банковского кредитования.

2. Рост просроченной задолженности, особенно в сегменте экспресс-кредитования. Качество кредитного портфеля постепенно ухудшается, объем просроченных кредитов населению стабильно увеличивается. Впечатляют показатели темпов прироста задолженности по кредитам, выданным кредитными организациями физическим лицам — резидентам. Данный показатель в течение трех последних лет значительно превышал 100%. Так, в 2005 году темп прироста просроченной задолженности по кредитам физических лиц — резидентов составил 147,06%, в 2006 аналогичный показатель равнялся уже 159,52%. В то время как прирост просроченной задолженности по кредитам, выданным физическим лицам — нерезидентам в 2007 году был равен 0%, а в 2008 — 0,23%.

По данным Банка России, темпы роста просроченной задолженности населения по кредитам значительно опережают темпы роста самого потребительского кредитования. Если на 1 января 2007 года «плохие» долги составляли 1,4% от выданных ссуд (8,6 млрд. рублей), то к началу нынешнего года задолженность поднялась до 1,7%, а всего лишь за первые два месяца подскочила до 2,3%, что в абсолютных цифрах составило 27,5 млрд. руб. По данным независимых экспертов, рыночные показатели просроченной задолженности по крайней мере в два раза превышают данные официальной статистики Банка России.

Бороться с рисками невозврата кредитов нужно исходя из порождающих их причин.

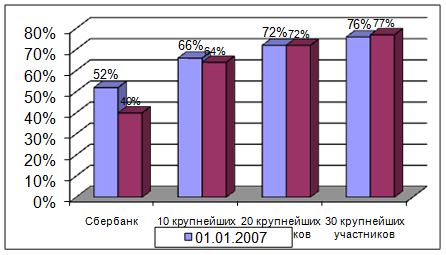

3. Высокая концентрация на рынке кредитования также свидетельствует о концентрации рисков данного рынка среди ограниченного количества кредитных организаций. Около 80% рынка розничного кредитования контролируют 30 банков, причем Сбербанк сохраняет пятикратный отрыв по сумме выданных кредитов от второго лидера, банка «Русский Стандарт». Лидеры по динамике роста кредитов — Росбанк (после присоединения банков группы «О.В.К.») и ВТБ (+65% за два года) (табл. 3.1).

Таблица 3.1 Основные характеристики кредитных операций банковского сектора (физические лица)

|

01.01.2006 |

Темп прироста, % |

01.01.2007 |

Темп прироста, % |

01.01.2008 |

Темп прироста, % |

01.10.2008 |

Темп прироста, % |

01.01.2009 | |

|

1.1. Кредиты, депозиты и прочие размещенные средства, всего |

304,74 |

46,43 |

4462,4 |

42,74 |

6369,5 |

31,22 |

8357,8 |

4,76 |

8756,0 |

|

В том числе просроченные задолженности |

48,0 |

28,96 |

61,9 |

23,42 |

76,4 |

46,60 |

112,0 |

4,64 |

117,2 |

|

1.2. Кредиты физическим лицам-резидентам |

298,4 |

106,60 |

616,5 |

90,58 |

1174,9 |

52,50 |

1791,7 |

4,26 |

1868,1 |

|

В том числе просроченная задолженность |

3,4 |

147,06 |

8,4 |

169,52 |

21,8 |

119,27 |

47,8 |

6,28 |

50,8 |

|

1.3 Кредиты физическим лицам-нерезидентам |

1,3 |

76,92 |

2,3 |

86,96 |

4,3 |

37,21 |

5,9 |

3,90 |

6,1 |

|

В том числе просроченная задолженность |

0,21 |

0,00 |

0,21 |

4,76 |

0,22 |

0,00 |

0,22 |

4,55 |

0,23 |

Рисунок 3.1. - Концентрация рынка розничных кредитов

4. Нельзя не обратить внимания на то, что рост объемов кредитования происходит в основном по линии расширения объемов высокорискованных операций. Это может в перспективе негативно сказаться как на устойчивости банков, так и на издержках кредитования, которые придется нести конечным заемщикам.