Оценка финансового состояния коммерческого банка на основе анализа его сравнительного аналитического балансаРефераты >> Банковское дело >> Оценка финансового состояния коммерческого банка на основе анализа его сравнительного аналитического баланса

![]()

![]()

К19 - эффективность работы активов. Оптимальное значение данного коэффициента составляет 1-4%. Фактическое значение для Банка Москвы в 2005 г. составляло 2,14%, в 2006 г. составило 1,77% и в 2007 году – 1,94%. Фактические значения за все периоды соответствуют норме. Это говорит о том, что в течение 3-х лет банк проводил эффективную политику в области управления активами.

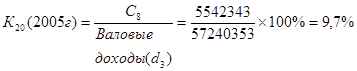

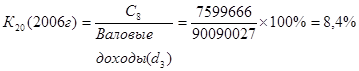

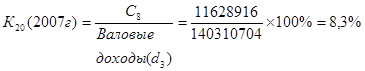

К20 - сколько прибыли получено с каждого рубля доходов. В 2005 г. значение данного коэффициента составляло 9,7%. Это говорит о том, что в 2005 г. с каждого рубля доходов было получено 97 копеек прибыли, в 2006 г. с каждого рубля доходов получено 84 коп. прибыли, а в 2007 году – 83 коп. прибыли. В течение 3-х лет происходило снижение данного показателя из-за того, что росли валовые доходы и прибыль, но валовые доходы росли быстрее. Это негативная тенденция, которая означает, что у банка на каждый рубль доходов приходилось все меньше прибыли, несмотря на то, что банк ее наращивал в течение 3-х лет.

![]()

![]()

![]()

К21 - сколько доходов получено с каждого рубля активов. Оптимальное значение коэффициента 14-22%. В нашем случае в 2005 г. значение коэффициента составило 22,12% что чуть выше нормы, в 2006 г. - и стало равняться 21,02% что находится в пределах нормы и в 2007 году – 23,43% - что опять выше нормы. Это означает, что банк в некоторой степени эффективно управляет активами, наращивая при этом доходы, приходящиеся на каждый рубль активов.

![]()

![]()

![]()

К22 - эффективность использования собственного капитала. В 2005 г. значение данного коэффициента соответствовало норме (15,0-40,0) и составляло 31,02%, в 2006 г. значение этого коэффициента также находилось в норме и равно 30,57% и в 2007 году также соответствовало норме и составило 31,32%. Это означает, что Банк Москвы на протяжении 3-х лет эффективно использовал собственный капитал, грамотно управляя им.

![]()

![]()

![]()

К23 - мультипликатор капитала. Означает, какой объем активов удается получить с каждого рубля собственного капитала. У Банка Москвы значение данного коэффициента за три года соответствует норме (8-16 раз) и составляет соответственно 10,01 раза; 11,92 раза; и 10,84 раза. Это свидетельствует о том, что банк квалифицированно использует мультипликативный эффект капитала и профессионально управляет структурой заемного и собственного капитала, получая максимально возможный доход (прибыль) при имеющихся ресурсах.

Для более тщательного анализа можно воспользоваться дополнительными показателями эффективности и провести детализацию факторов, которые влияют на эффективность деятельности банка.

Таблица 15

Дополнительные показатели эффективности деятельности банка

|

Определение показателя |

Оптимальное значение в % |

Фактическое Значение в % | |||

|

2005 год |

2006 год |

2007 год | |||

|

К24=Процентная маржа / Доходные активы |

1,0 - 3,0 |

3,7% |

3,1% |

3,4% | |

|

К25=Спред |

- |

-0,076 |

-0,139 |

-0,126 | |

|

К26=Процентные доходы / Процентные расходы |

110,0 - 125,0 |

189,34% |

171,35% |

171,37% | |

![]()

![]()

![]()

К24 - эффективность работы доходных активов. У данного банка значение этого коэффициента выше нормы (1,0-3,0%) и составляет в 2005 г. – 3,7%, в 2006 г. – 3,1% и в 2007 году – 3,4%. Это еще раз доказывает сделанный выше вывод о том, что банк проводит эффективную политику в области управления активами. Также можно сказать, что уровень чистого процентного дохода от доходных активов немного снизился, т.к. в 2005 г. он составлял 3,7%, что выше нормы, в 2006 г. он составил 3,1% и в 2007 году – 3,4%.

![]()

![]()

![]()

К25 – разброс процентных ставок между вложениями и привлечением ресурсов. Как видно из расчетов фактические значения коэффициента составляют в 2005 году -0,076; в 2006 году -0,139; и в 2007 году –0,126. Это означает, что банк на протяжении 3-х лет проводил неэффективную процентную политику, а также это свидетельствует об убыточности банковской деятельности.

![]()

![]()

![]()

К26 - степень покрытия процентных расходов процентными доходами. Оптимальное значение должно находиться в диапазоне 110-125%; у Банка Москвы с 2005 по 2006 гг. величина данного коэффициента снизилась на 18% и составила 171% и в 2007 году не изменилась, что выше оптимального значения. Это говорит о том, что у данной кредитной организации процентные расходы за три года полностью покрывались за счет процентных доходов, что является позитивной тенденцией.

Причины изменения основных показателей эффективности можно определить с помощью финансовых коэффициентов, которые отражают качественные и количественные параметры, влияющие на эффективность банковской деятельности.