Расчеты пластиковыми картамиРефераты >> Банковское дело >> Расчеты пластиковыми картами

7. Банк-эквайрер передает в процессинговый центр информацию о проведенных им расчетах по банковским картам.

8. Процессинговый центр обрабатывает полученную за день информацию, формирует итоговые данные для проведения взаиморасчетов и доводит их до всех участников расчетов.

9. Участники расчетов осуществляют погашение взаимных обязательств, возникших при проведении операций с использованием банковских карт.

10. Банк-эмитент списывает сумму операции со специального банковского счета владельца карты с учетом комиссионных

В зависимости от технологии расчетов карточки подразделяются на слип- и смарт- карты. На слип – карту нанесена магнитная полоса, содержащая информацию о реквизитах карточного счета, открытого в банке при приобретении карты. Продавец товаров и услуг при расчете за покупку с помощью специального терминала считывает с карты эту информацию и проводит авторизацию, то есть через особую линию связи соединяется с прессинговым центром, где хранится информация о состоянии карточного счета клиента, и узнает, может ли клиент оплатить покупку. Информация о покупке фиксируется на отпечатке со слип- карты, который переправляется в платежный центр или банк. Слип- карта содержит приказ клиента перевести деньги за покупку со специального карточного счета на счет продавца.

Смарт- карта имеет встроенный микропроцессор – чип. В банке в память смарт- карты со специального карточного счета клиента списывается некоторая сумма, в результате чего смарт- карта становится как бы электронным кошельком. При осуществлении покупки владелец карты при расчете вставляет ее в специальный кассовый терминал, оборудованный считывающим устройством, и набирает свой личный пароль (pin- код). Продавец с помощью считывающего устройства проверяет подлинность карты, а затем дебетует карту (списывает необходимую сумму) и кредитует кассовый терминал (зачисляет списанную с карты сумму), соединенный с банком. Если владельцу карточки не хватает сумм, хранящихся в памяти карты, он может в отделении банка, входящего в данную систему платежных карточек, дополнить свой «электронный кошелек» недостающей суммой в безналичной форме.

В зависимости от того, кому будут проданы карточки, они могут быть[4]:

- индивидуальными (собственными), когда один карточный счет соответствует одной карточке;

- семейными, когда члены одной семьи – владельцы нескольких карточек – пользуются одним карточным счетом;

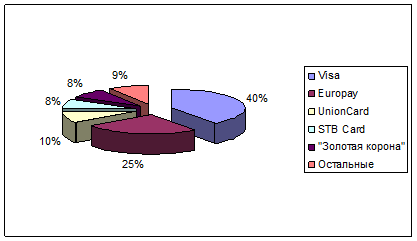

- корпоративным – для юридических лиц с назначением доверенного лица или нескольких доверенных лиц, которые будут распоряжаться счетом в пределах персонального лимита или без него с единой или несколькими карточками. Расчетно-кассовое обслуживание клиентов по операциям с использованием выданных им банковских карт может осуществлять только та кредитная организация, чей логотип и (или) наименование присутствуют на лицевой стороне этих карт. Наличие логотипов других кредитных организаций не допускается.Кредитная корпоративная карта – это банковская карта, которая позволяет держателю, уполномоченному юридическим лицом, осуществлять операции в размере предоставленной эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом в соответствии с условиями договора с клиентом, согласно перечню разрешенных операций.Для получения корпоративной банковской карты организация должна открыть в банке-эмитенте счет и заключить договор, который предусматривал бы проведение расчетов по счету с использованием банковской карты.Наибольшей популярностью среди пользователей пластиковых карт в Российской Федерации пользуются международные пластиковые карты ViSa (40%) и Europay (25%), которые принимаются по всему миру в более чем 120 странах мира (см. рис. 2). пластиковый карта расчет платежный  Рис.2 - Рейтинг пластиковых карт в платежном обороте России[5] Все расчеты по операциям с использованием банковских карт, совершаемые на территории Российской Федерации осуществляются только в валюте Российской Федерации – рублях на основании заключенного договора между банком и контрагентом (физическое или юридическое лицо). Исключением являются расчеты в иностранной валюте, предусмотренные действующим законодательством России. На банковской карте должны присутствовать наименование и логотип эмитента, однозначно его идентифицирующие.

Рис.2 - Рейтинг пластиковых карт в платежном обороте России[5] Все расчеты по операциям с использованием банковских карт, совершаемые на территории Российской Федерации осуществляются только в валюте Российской Федерации – рублях на основании заключенного договора между банком и контрагентом (физическое или юридическое лицо). Исключением являются расчеты в иностранной валюте, предусмотренные действующим законодательством России. На банковской карте должны присутствовать наименование и логотип эмитента, однозначно его идентифицирующие.

1.3 Платежные системы, используемые для расчетов пластиковыми картами

В условиях активного развития электронных технологий, начиная с середины прошлого века, некоторые экономисты высказывали предположение о постепенном исчезновении наличных денег и их замене электронными аналогами– платежными картами, электронными кошельками (установленными на компьютеры и мобильные телефоны). По их мнению, будущее якобы за более технологичными, дешевыми, удобными и безопасными средствами платежа по сравнению с наличными деньгами.

Однако даже в развитых странах, где электронные платежи существуют несколько десятилетий, потенциал наличных денег далеко не исчерпан. Так, например, доля наличных денег в структуре платежных инструментов, используемых населением при расчетах в сфере розничной торговли, исключительно велика: в США она составляет примерно 75%, в Европе – 76–86%, в Японии – 90%. В России этот показатель намного выше и достигает 97%, что объясняется более поздним появлением электронных средств платежа (середина 90-х гг. прошлого века). Российские граждане в настоящее время предпочитают использовать наличные деньги в качестве основного платежного средства.[6]

По оценкам независимых экспертов, в 2011г. наличные деньги будут обслуживать более 2/3розничных платежей во всем мире.

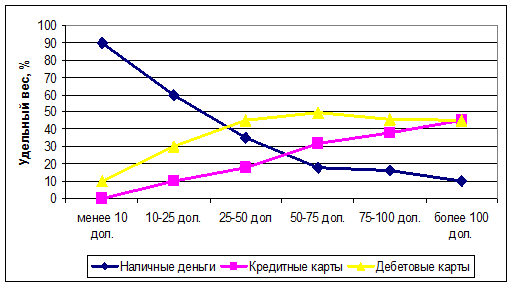

Доминирующее положение наличных денег в структуре платежных инструментов связано также с психологическим аспектом: население привыкло рассчитываться наличными деньгами и не представляет себе существования без них. По данным канадских исследователей, если размер трансакции сделки менее 10 дол. США, то 90% плательщиков предпочитают оплату наличными деньгами, и только когда размер трансакции превышает 50 дол. США, находится достаточное количество (65%) желающих использовать платежные карты см. рис. 3).

Рис.3 - Зависимость средств платежа от размера трансакции (данные Банка Канады)

По данным европейских исследователей, в 2005г. при трансакции более 100 евро доля наличных средств, используемых при оплате, составляла 49%, в то время как в 2003г. – 46%. Удельный вес платежных карт остался неизменным и составил 36%.

В России количество наличных денег в обращении постоянно увеличивается. За пять лет (2003–2008 гг.) оно возросло почти в 5 раз и на начало 2007г. составило 3066,4 млрд. руб. (с учетом остатков в кассах банков). Подобная тенденция наблюдается и в большинстве стран мира (США, страны Евросоюза).

Рост количества наличных денег в обращении в России носит объективный характер и связан с высокими темпами экономического развития, с тенденцией увеличения номинальных денежных доходов населения, с ростом розничного товарооборота, а также с повышением потребительских цен на товары и услуги.