Сущность реализации ипотечного кредитованияРефераты >> Банковское дело >> Сущность реализации ипотечного кредитования

- генерального соглашения об открытии рамочной кредитной линии с установлением лимита задолженности, на основе которого заключаются отдельные кредитные договоры.

Выдача и погашение кредитов производится в пределах установленного лимита задолженности в течение всего срока действия генерального соглашения об открытии рамочной кредитной линии, при этом погашение ранее предоставленного кредита увеличивает свободный остаток лимита задолженности до первоначально установленного по генеральному соглашению.

Максимальный размер кредита для каждого заемщика определяется на основании оценки его платежеспособности и предоставленного обеспечения возврата кредита, а также с учетом его благонадежности.

Кредиты в сумме до 45 000 рублей (или эквивалента этой суммы в иностранной валюте) включительно предоставляются без обеспечения.

Обязательным условием предоставления кредитов в сумме, превышающей 45 000 рублей (или эквивалента этой суммы в иностранной валюте), является наличие обеспечения своевременного и полного исполнения обязательств Заемщиком.

В качестве обеспечения банк принимает:

- поручительства граждан Российской Федерации, имеющих постоянный источник;

- поручительства юридических лиц;

- залог недвижимого имущества (в качестве единственного обеспечения не принимается, если другое не установлено иными нормативными документами Сбербанка России по кредитованию физических лиц);

- залог незавершенного строительством недвижимого имущества (в качестве единственного обеспечения не принимается, если другое не установлено иными нормативными документами Сбербанка России по кредитованию физических лиц);

- залог транспортных средств и иного имущества (в качестве единственного обеспечения не принимается, если иное не установлено другими нормативными документами Сбербанка России по кредитованию физических лиц);

- залог мерных слитков драгоценных металлов с обязательным хранением закладываемого имущества в Банке;

- залог эмиссионных и не эмиссионных ценных бумаг, предусмотренных Порядком № 1310-р /1/;

- гарантии субъектов Российской Федерации или муниципальных образований.

Необходимо проанализировать кредитный портфель в целом для определения доли ипотечного кредитования в структуре кредитов Сберегательного Банка.

Прежде, чем проанализировать динамику кредитных операций проведём анализ активов отделения. Чистые активы отделения на 1.01.2005 составили - 515200 тыс. руб., за прошедший год активы отделения увеличились на 78560 тыс. руб., в том числе: на 84780 увеличились работающие активы отделения, на 6220 тыс. руб. сократились неработающие активы отделения. Работающие активы отделения на 1.01.2005 составили - 463680 тыс. руб., или 90 % от чистых активов отделения.

В течение 2005 года в структуре работающих активов произошли следующие изменения: доля ссудной задолженности уменьшилась с 20 % на начало года –78200 тыс. руб. до 18 % на конец года 84500 тыс. руб. Доля свободных кредитных ресурсов увеличилась с 48% на начало года до 51% на конец года. Общая ссудная задолженность (с учетом просроченной задолженности) на 1.01.2004 составила - 84754 тыс. руб., в том числе просроченная задолженность составила 253 тыс. руб.

На 1.01.2005 средневзвешенная ставка по всей ссудной задолженности составила - 34,9 %, в том числе: по ссудной задолженности юридических лиц – 34,4 %, по ссудной задолженности физических лиц – 26,9 % ( в табл. 2.1)

Необходимо рассмотреть данные, касающиеся количественной классификации ссуд, их темпы роста.

Таблица 2.1

Структура кредитного портфеля в юридическом аспекте, по имущественно-правовому статусу заемщиков

|

Год |

Население |

ПБОЮЛ |

Юр. лица |

|

2003 |

20 |

21 |

59 |

|

2004 |

22 |

22 |

56 |

|

2005 |

33 |

30 |

37 |

Таблица 2.2

Отчет о выданных ссудах за 2005 г. в разрезе объектов кредитования

| Тип ссуды | Доля, % | Количество лицевых счетов |

|

Физ. лица | ||

|

На покупку жилья |

14 | 420 |

|

Неотложные нужды | 19 | 1340 |

|

Итого: | 33% | 1760 |

|

Предприниматели без образования юр. лица | 30 | 1760 |

|

Итого по физическим лицам | 63% | 3520 |

|

Ссуды организациям | 37 | 16 |

|

Всего: | 100% | 3536 |

В динамике с 2003 по 2005 г. доля кредитов населения постепенно возрастает. В абсолютном выражении на начало 2003 г кредиторская задолженность населения составляла 76600 тыс. руб., на начало 2004 г. – 78200 тыс. руб., на начало 2005 г. – 84500 тыс. руб.

За 2005 год ссудная задолженность населения увеличилась на 6300 тыс. руб. Тем не менее, рост кредитования населения не достаточно велик т.к. свободные кредитные ресурсы банка стабильны в динамике и составляют 48-51 %.

Положительным моментом в качественном изменении ссудной задолженности на 1.01.2005 г. является сбалансированность ссудной задолженности по категориям заемщиков.

|

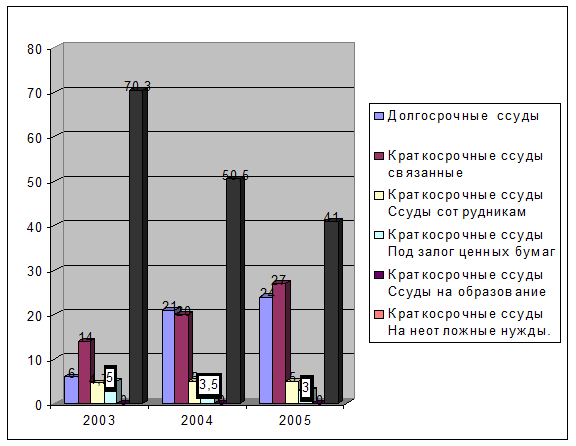

Рис. 2.1. Структура ссуд СБ РФ за 2003 –2005 гг. (%)

Таблица 2.3

Структура ссуд в абсолютных величинах (тыс. руб.)

|

Долгосрочные ссуды |

Краткосрочные ссуды | |||||

|

связанные |

Ссуды сотрудникам |

Под залог ценных бумаг |

Ссуды на образование |

На неотложные нужды. | ||

|

2003 |

4596 |

10724 |

3600 |

3830 |

0 |

53850 |

|

2004 |

16422 |

15640 |

3910 |

2737 |

0 |

39491 |

|

2005 |

20280 |

22815 |

42250 |

2535 |

0 |

34645 |