Анализ расчетов по оплате труда на предприятиях

ΔФЗПабс= ФЗПф - ФЗПпл. = 21465-20500 = +965 млн грн

Однако нужно иметь в виду, что абсолютное отклонение само по себе не характеризует использование ФЗП, так как этот показатель определяется без учета степени выполнения плана по производству продукции.

Относительное отклонение ФЗПотк рассчитывается как разность между фактически начисленной суммой зарплаты ФЗПф и плановым фондом, скорректированным на коэффициент выполнения плана по производству продукции Квп

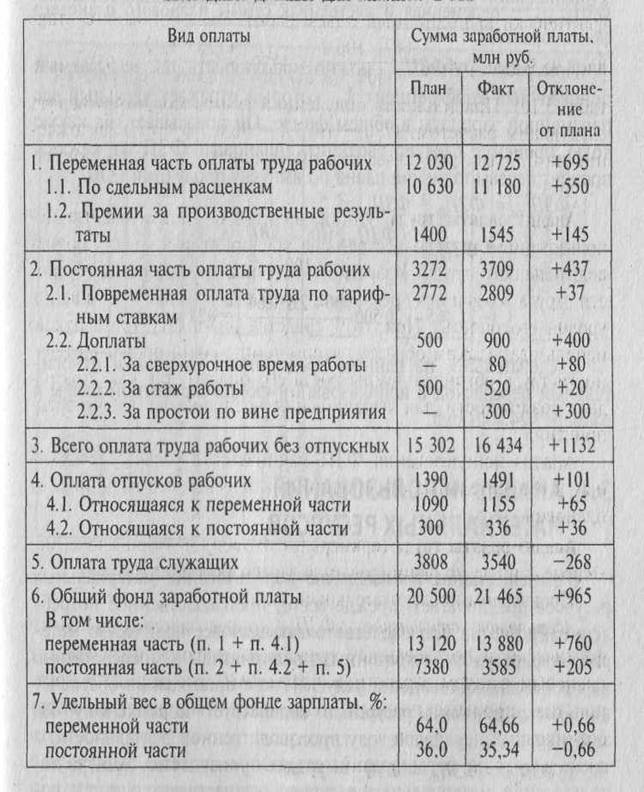

Рис. 1

Исходные данные для анализа ФЗП

Постоянная часть оплаты труда не изменяется при увеличении или спаде объема производства (зарплата рабочих по тарифным ставкам, зарплата служащих по окладам, все виды доплат, оплата труда работников непромышленных производств и соответствующая им сумма отпускных):

ΔФЗПотн = ФЗПф – ФЗПск = ФЗПag – (ФЗП пл пер * Квп + ФЗП пл пост) = 21465 – (13120 * 1,026 + 7380) = 21465 – 20841 = +424 млн.грн

где ФЗПск - фонд зарплаты плановый, скорректированный на коэффициент выполнения плана по выпуску продукции;

ФЗП пл пер и ФЗП пл пост - переменная и постоянная суммы планового планового фонда зарплаты.

При расчете ΔФЗПотн можно использовать так называемый поправочный коэффициент Кп который отражает удельный вес переменной зарплаты в общем фонде. Он показывает, на какую долю процента следует увеличить плановый ФЗП за каждый процент перевыполнения плана по выпуску продукции (ΔВП, %):

ΔФЗПотк = ФЗПф – ФЗПск = ФЗПф - (ФЗПпл. (100 + ΔВП * Кп) / 100 ) = 21465 – 20841 = 424 млн.грн.

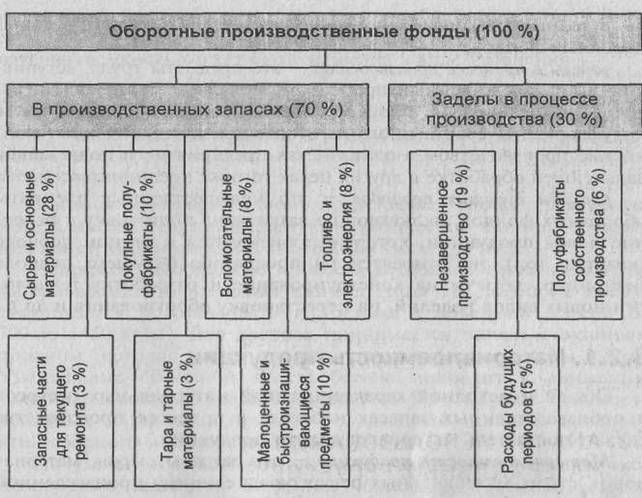

Рис. 2

Следовательно, на данном предприятии имеется и относительный перерасход в использовании фонда заработной платы в размере 424 млн грн.

2.4. Методика расчетов с органами социального страхования и отчислений в Пенсионный фонд

Социальное страхование — одна из гарантий осуществлении прав трудящихся на материальное обеспечение.

Совершенствование связей предприятий с органами государственного социального страхования вызвало определенные изменения в организации бухгалтерского учета, контроля и отчетности их расчетных взаимоотношений.

Законом Украины № 402/97-ВР от 26.06.97 г. "О сборе на обязательное социальное страхование" определен порядок использования сбора на обязательное социальное страхование в том числе сбора на обязательное социальное страхование на случай безработицы).

В соответствии с Законом Украины № 400/97-ВР от 26.06.97 г. "О сборе на обязательное государственное пенсионное страхование", инструкцией о порядке исчисления и уплаты предприятиями, организациями и гражданами страховых взносов в Пенсионный фонд Украины, а также учета поступления и расходования его средств, утвержденной постановлением правления Пенсионного фонда Украины № 11-1 от 06.09.96 г., с последующими изменениями и дополнениями, а также Законом Украины "О сборе на обязательное государственное пенсионное страхование" в редакции № 64-ХIV от 24.07.98 г. и Указом Президента Украины № 957/98 от 31.09.98 г. "О неотложных мерах по погашению задолженности по выплатам пенсий" определен порядок взимания сбора на обязательное государственное пенсионное страхование.

Объектом налогообложения на обязательное страхование и обязательное государственное пенсионное страхование для субъектов предпринимательской деятельности независимо от форм собственности, их объединений, бюджетных, общественных и других учреждений и организаций, объединений граждан и прочих юридических лиц, филиалов, отделений и других обособленных подразделений, не имеющих статуса юридического лица, расположенных на территории иной, нежели плательщик сбора, территориальной общины, а также физических лиц — субъектов предпринимательской деятельности, использующих труд наемных работников, филиалов являются фактические расходы на оплату труда работников, включающие расходы на выплату основной и дополнительной заработной платы и иных видов поощрений и выплат исходя из тарифных ставок, в виде премий, поощрений, в том числе в натуральной форме, подлежащих обложению налогом на доходы физических лиц (подоходным налогом с граждан).

На обязательное государственное пенсионное страхование ставка сбора установлена в размере 2% от объекта налогообложения, определенного по данной группе плательщиков, если совокупный облагаемый налогом доход превышает 150 гривен, и 1%, если совокупный облагаемый налогом доход не превышает 150 гривен.

Сбор на государственное обязательное пенсионное страхование уплачивается одновременно с получением средств учреждениями банков на оплату труда.

В бухгалтерском учете начисления на обязательное страхование и обязательное государственное пенсионное страхование отражаются по кредиту счета 69 по соответствующим субсчетам в корреспонденции со счетами затрат производства, на которые была отнесена начисленная работникам предприятия заработная плата.

Часть государственных страховых средств используется непосредственно на предприятиях под контролем местных профсоюзов, а другая часть — через соответствующие государственные органы.

В зависимости от характера использования средств соцобеспечения и соцстрахования предусмотрен следующий порядок их учета.

На предприятиях наиболее распространенным видом использования средств социального страхования является оплата больничных листов нетрудоспособности. Начисления пособий работникам по временной нетрудоспособности (в связи с болезнью, беременностью и т.д.) производятся за счет средств фонда социального страхования и в учете отражаются записью: Дебет счета 65, субсчет 2 "Расчеты по социальному страхованию", Кредит счета 661 "Расчеты по оплате труда".

Выплаты пособий единовременного характера (в связи с рождением ребенка или погребением) отражаются по дебету счета 652 в корреспонденции со счетом 30 "Касса".

Предприятия по месту нахождения обязаны зарегистрироваться у уполномоченного Пенсионного фонда Украины и ежеквартально по установленной форме отчитываться за начисленные и израсходованные суммы.

Отчисления на социальное страхование отражаются в бухгалтерском учете по кредиту счета 652 соответствующих субсчетов и дебету тех же счетов, на которые относится начисленная заработная плата и другие начисления, — 23,91,92,93,94.

После отражения всех операций по счету 652 выявляется конечное состояние расчетных взаимоотношений предприятий с соответствующими органами социального страхования и обеспечения.

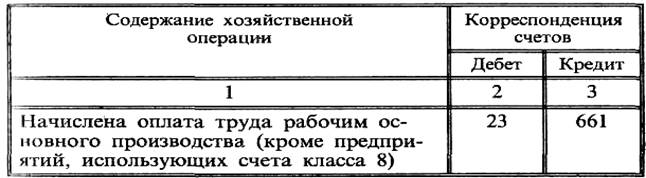

Корреспонденция счетов по учету труда и его оплаты приведена в таблице 2.32.

Таблица 2

Корреспонденция счетов по учету труда и его оплаты

продолжение таблицы 2

продолжение таблицы 2