Денежная политика РФ

Спрос на деньги подвержен влиянию многих факторов. Представители классической количественной теории денег счи- тали, что такими факторами являются уровень цен, объем про- изводства, скорость обращения денег (М = PQ/V). Дж. М. Кейнс создал свою теорию спроса на деньги, которая получила назва- ние теории предпочтения ликвидности». Согласно этой теории, три мотива побуждают хозяйствующего субъекта хранить свои активы в виде денег:

• трансакционный (потребность в деньгах для покупки-про- дажи товаров и услуг);

• мотив предосторожности;

• спекулятивный (хозяйствующие субъекты выбирают, куда вложить деньги, руководствуясь критериями доходности, лик- видности, риска).

Спрос на деньги (md) определяется по формуле

md = 1/h * PY+ L(r),

где h – скорость обращения денег

Y – доход

L – ликвидность

r – норма ссудного процента.

Другими словами, спрос на деньги есть функция от дохода и нормы ссудного процента: md = f(Y, r).

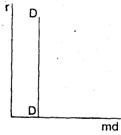

Современные теории спроса на деньги выделяют дополни- тельные факторы, влияющие на спрос: богатство, изменения в ожиданиях, инфляцию и т. д. Эти теории определяют общий спрос на деньги как сумму спроса на деньги для сделок купли- продажи товаров и услуг и спроса на деньги со стороны акти- вов. Спрос на деньги (D) для сделок купли-продажи товаров и услуг определяется по формуле: md = PQ/V. Графически он изображается в виде прямой, параллельной оси ординат (рис. 1.2, а)[5].

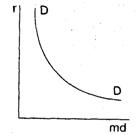

a б в Рис. 1.2.

Спрос на деньги со стороны активов зависит от нормы ссуд- ного процента (рис. 1.2, б).

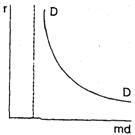

Кривая общего спроса на деньги параллельна кривой спро- са со стороны активов, но сдвинута вправо по оси абсцисс на величину спроса на деньги для сделок купли-продажи товаров (рис. 1.2, в).

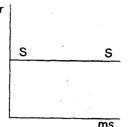

Предложение денег определяется эмиссией денег и зависит от денежно-кредитной политики Банка России. В условиях инфляции, когда требуется сокращение количества денег в o6- ращении, кривая предложения денег может быть перпендику- лярна к оси абсцисс. Если необходимо фиксировать норму ссуд- ного процента, то кривая предложения параллельна этой оси. Если же необходимо изменить и количество денег в обращении и норму ссудного процента, то кривая предложения располага- ется наклонно к оси абсцисс (рис. 1.3)[6].

Рис. 1.3.

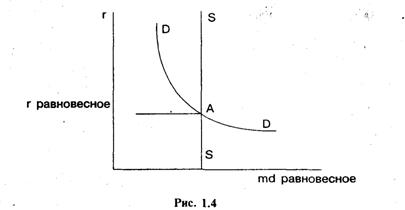

Точка пересечения кривой спроса и кривой предложения денег есть точка равновесия рынка денег. Точка равновесия определяет рыночную цену денег, которая измеряется в едини- цах номинальной нормы ссудного процента, а также равновес- ное количество денег md = ms (рис. 1.4).

|

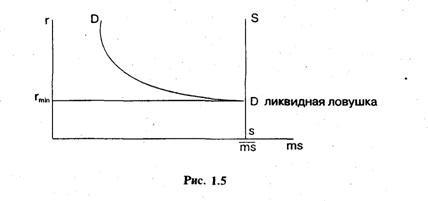

Если предложение денег увеличивается, то норма ссудного процента снижается, кредит охотно берут предприниматели, инвестируют его в производство, и темпы развития экономики повышаются. Таким образом, государство может преднамерен- но нарушать равновесие на рынке денег с целью ускорения развития экономики. Однако процентная ставка не может сни- жаться бесконечно, есть минимальная норма, ниже которой она не может снизиться. Эта минимальная норма определяется из- держками банка. Точка касания кривой спроса и кривой мини- мальной нормы ссудного процента получила название ликвид- ной ловушки[7] (рис. 1.5).

|

![]() За этой точкой равновесие денежного рынка невозможно, так как при дальнейшем росте предложения денег норма ссуд- ного процента не будет снижаться, количество денег в обраще- нии будет расти, что означает инфляцию. Поэтому условием краткосрочного равновесия на рынке денег является неравен- ство: ms < ms.

За этой точкой равновесие денежного рынка невозможно, так как при дальнейшем росте предложения денег норма ссуд- ного процента не будет снижаться, количество денег в обраще- нии будет расти, что означает инфляцию. Поэтому условием краткосрочного равновесия на рынке денег является неравен- ство: ms < ms.

Уравнение долгосрочного равновесия на рынке денег дано М. Фридманом:

^ms= Ŷ+^Pe,

где ^ms — долгосрочный темп роста предложения денег, %;

Ŷ — долгосрочный темп изменения совокупного дохода, %;

^Ре — долгосрочный темп роста цен, исключающий инфляцию, %.

2.4. Основные теории, характеризующие роль денег в экономике.

Теория денег изучает роль денег в экономике. Рассмотрим основные исторические этапы развития теории денег. Первый этап — классическая количественная теория денег. Ее представи- тели — Дж. Локк, Д. Рикардо, Д. Юм, Дж. Вандерлинт, И. Фи- шер и др. Сторонники этой теории считали, что количество денег в обращении влияет на уровень цен. Первопричиной, двигателем изменений выступает денежная масса. Изменение массы денег приводит к пропорциональному изменению цен. Представители количественной теории считали, что V и Q стре- мятся к естественному уровню, присущему каждому из них, и не зависят от денежной политики, т. е. могут рассматриваться как константы. Господствующей стала точка зрения о бессиль- ности денежно-кредитной политики как инструмента стабили- зации экономики.

Второй этап — монетаризм. М. Фридман обнаружил зависи- мость между количеством денег в обращении и экономическим циклом. В пределах одного цикла эта зависимость выглядит следующим образом: изменения в темпах роста денежной мас- сы, находящейся в обращении, приводят к изменениям в тем- пах роста номинального ВНП (как за счет изменения реального количества производимых товаров и услуг, так и за счет измене- ния абсолютного уровня цен). У монетаристов V — величина переменная. Кроме того, происходит запаздывание во взаимо- связях между движением ВНП, массой денег и уровнем цен. Темпы роста предложения денег достигают своей высшей точки и начинают замедляться еще до начала пика экономического цикла. Аналогично темпы роста предложения денег начинают ускоряться до того момента, когда экономический цикл достиг- нет дна. М. Фридман считал, что денежно-кредитная политика имеет решающее значение в развитии экономики. Эти выводы легли в основу «денежного правила» М. Фридмана: среднегодо- вой прирост денежной массы может составлять 4 — 5 % в год при среднегодовом увеличении реального ВНП примерно на 3% (это среднее значение реального экономического роста на долговременных интервалах) и незначительном снижении ско- рости обращения денег. Это означает, что денежную массу сле- дует наращивать с постоянным темпом независимо от динами- ки и циклических колебаний конъюнктуры рынка или ограни- чивать рост денежной массы постоянным темпом, но отнюдь не сокращать денежную массу.