Анализ кредитоспособности предприятия АО Жарасым

Эти методические рекомендации обеспечили единый методический подход при проведении санации и ликвидации несостоятельных предприятий реорганизационных и ликвидационных процедур, в том числе финансового состояния предприятий.

Анализ и оценка удовлетворительности структуры баланса проводятся на основе следующих показателей:

а) коэффициент текущей ликвидности.

б) коэффициент обеспеченности собственными средствами.

Основанием для признания структуры баланса предприятия неудовлетворительной, предприятие – неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2,0;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Признание предприятия неплатежеспособным не означает признание его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное соответствующими государственными органами состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым состоянием предприятия и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования предприятия к самостоятельному выходу из кризисного состояния.

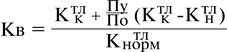

При неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев следующим образом:

(7),

(7),

где Кктл - фактическое значение коэффициента текущей ликвидности на конец отчетного периода;

Кнтл – фактическое значение коэффициента текущей ликвидности на начало отчетного периода;

Пу – установленный период восстановления платежеспособности в месяцах (6 месяцев);

По – отчетный период;

Кнормтл = 2,0

При удовлетворительной структуре баланса для проверки устойчивости финансового состояния рассчитывается коэффициент утраты платежеспособности на срок 3 месяца следующим образом:

![]() (8),

(8),

где Пv – установленный период восстановления платежеспособности в месяцах (3 месяца).

Значение коэффициента утраты платежеспособности больше 1 означает наличие у предприятия реальной возможности не утратить платежеспособность в течение ближайших трех месяцев. Если коэффициент утраты платежеспособности менее 1, то это свидетельствует о том, что у предприятия в ближайшие 3 месяца имеется возможность утратить платежеспособность, т.е. оно не сможет выполнить обязательства перед кредиторами.

Ввиду реальной угрозы утраты данным предприятием платежеспособности оно ставится на соответствующий учет в органах по реорганизации предприятий.

После принятия решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным у предприятия запрашивается дополнительная информация и проводится углубленный анализ его финансово-хозяйственной деятельности в целях выбора варианта проведения реорганизационных процедур для восстановления его платежеспособности или ликвидации материалов.

Для определения кредитоспособности разработана специальная система показателей (финансовых нормативов). Рассмотрим их последовательно.

1. Отношение прибыли к чистым активам, показывает, насколько эффективно используются активы для создания прибыли. При этом важно определиться, какая прибыль принимается в расчет - только от реализации или общая. Это зависит от профиля деятельности предприятия и состава его активов. Если активы по своему составу обеспечивают главным образом осуществление основной деятельности, то правильнее принимать в расчет прибыль от реализации и общую стоимость активов. Если, например, в составе активов значителен удельный вес долгосрочных или краткосрочных финансовых вложений, которые в итоге должны давать предприятию дополнительную прибыль, то точнее будет сопоставление общей суммы прибыли с общей величиной чистых активов, либо прибыли от реализации с чистыми активами за вычетом активов, не отвечающих основному профилю деятельности предприятия.

Чистые активы - это в общем виде суммарная величина активов за вычетом долговых обязательств: задолженности учредителей по взносам в уставный капитал, убытков, целевых поступлений и финансирования, долгосрочных пассивов, краткосрочной задолженности.

2. Отношение прибыли к доходу от реализации. Для этого показателя принимают в расчет доход от реализации. Этот показатель весьма важен для оценки возможного увеличения прибыли в случае роста объема продаж. Но особое его значение возникает в ситуации, когда объем продаж снижается.

Следствием снижения объема продаж, как правило, является возникновение необходимости снизить либо постоянные затраты, либо прибыль. Если предприятие хочет сохранить прежний уровень рентабельности (т. е. значение рассматриваемого показателя), надо снижать постоянные расходы.

3. Отношение объема реализации к чистым активам. Рост этого показателя благоприятен для предприятия, но только при условии, что реализация не является убыточной. Если доход от реализации меньше затрат на реализованную продукцию, любой рост объема продаж приводит к увеличению убытка в расчете на единицу чистых активов.

4. Отношение объема продаж к стоимости основных средств. Этот показатель оценивает эффективность использования зданий, сооружений, машин, оборудования. Если уровень его высок, это может означать одно из двух:

а) предприятие действительно эффективно использует основные средства в целях обеспечения больших объемов продаж;

б) производство, которым занимается предприятие, характеризуется высокой трудоемкостью, а не капиталоемкостью.

5. Отношение дохода от реализации к чистым текущим активам. Чистые текущие активы - это оборотные активы за вычетом краткосрочных обязательств предприятия. Показывает эффективность использования оборотных активов. Высокий уровень этого показателя благоприятно характеризует кредитоспособность предприятия. Однако в случаях, когда он очень высок или очень быстро увеличивается, можно предположить, что деятельность ведется в размерах, не соответствующих стоимости оборотных активов

6. Отношение дохода от реализации к собственному капиталу (капиталу и резервам). Это оборачиваемость собственных источников средств.

7. Отношение дохода от реализации к запасам. Показатель дает приблизительное определение периода, на который запасы необходимы (например, значение его, равное 4:1, по годовому балансу указывает на трехмесячный оборот запасов). Высокий уровень показателя свидетельствует о быстрой оборачиваемости запасов. В большинстве случаев рост этого показателя положительно характеризует кредитоспособность, а снижение - отрицательно.

8. Отношение основных средств к стоимости активов. Основные средства - производственный потенциал предприятия, в результате использования которого формируется тот или иной объем продаж. Следует иметь в виду, что высокая доля основных средств в активах может привести к снижению мобильности последних, что ставит под угрозу платежеспособность предприятия.