Анализ ликвидности и платежеспособности банка

Анализ, представленный в таблице 2.3., показал, что наращивание ресурсного потенциала филиала обеспечивалось большей частью привлечением свободных денежных средств населения. Собственные средства – брутто в анализируемом периоде увеличились на 8.1% в 2008 году по сравнению с 2006 годом. В основном за счет возрастания уставного фонда. В 2008г. по сравнению с 2006г., эмиссионная деятельность банка возросла в 3,620 раза, увеличив свою долю в общей сумме пассивов с 3,13% до 14,46%. Также наблюдается рост краткосрочных и среднесрочных депозитов и кредитов 3,92%; 3,96%; 5,10%. В анализируемом периоде прибыль постоянно возрастает.

На рисунке 2.2. представлена динамика изменения соотношения привлеченных средств физических и юридических лиц; как видим, доля средств юридических лиц практически не росла на протяжении 2006-2008 годов.

Рис.2.2. Соотношение собственных и привлеченных средств

Как видим на рисунке, в анализируемом периоде привлеченные средства стремительно растут, это в первую очередь зависит от краткосрочных и среднесрочных депозитов и кредитов. Средства до востребования занимают значительную часть привлеченных ресурсов – 61,06%, 39,10% и 41,49%, но их доля на протяжении трех лет постепенно уменьшалась.

Значительный рост среднедневных остатков на счетах юридических лиц и индивидуальных предпринимателей в иностранной валюте произошел за счет увеличения внешнеторгового оборота и привлечения новых экспортеров и импортеров. В целом ресурсная база банка достаточно устойчивая и дешевая, доля средств физических лиц является оптимальной для такого банка Сбербанк, который в первую очередь ориентирован на работу с населением.

Анализ общей структуры пассивов банка проводится путем сопоставления расчетных показателей с их рекомендуемыми значениями. При оценке соотношения собственных и привлеченных средств банка необходимо учитывать, что это соотношение должно быть больше единицы.

СС/ПС2006=216557/6171200=0,035

СС/ПС2007=1511966/9027301=0,167

СС/ПС2008=1437249/11075816=0,130

Соотношение собственных средств к привлеченным в анализируемом периоде <1.Это означает, что банк проводит активные операции в основном за счет привлеченных средств, что увеличивает риск не возврата средств вкладчиков.

Собственные средства необходимо анализировать по составу и в динамике, а также по структуре, оценивая изменение их составных частей: уставного и добавочного капитала, фондов и резервов, нераспределенной прибыли. При этом анализ следует проводить не только по общему объему собственных средств (собственные средства-брутто), но и собственных средств-нетто

![]() ,

,

где ![]() - собственные средства-нетто, руб.

- собственные средства-нетто, руб.

![]() - собственные средства-брутто, руб.

- собственные средства-брутто, руб.

![]() - активы иммобилизованные, руб.

- активы иммобилизованные, руб.

![]() - доходы будущих периодов, руб.

- доходы будущих периодов, руб.

![]() - портфельные инвестиции на долгосрочной основе, при условии их низкой доходности, руб.

- портфельные инвестиции на долгосрочной основе, при условии их низкой доходности, руб.

Расчет собственных средств-нетто:

ССнетто/2006= 216557 – 186252 – 88819 = 58514 руб.

ССнетто/2007= 1511966 – 343644 – 1640380 = 472058 руб.

ССнетто/2008= 1437249 – 382966 – 958616 = 95667 руб.

Из анализа активных и пассивных операций банка видно, что на протяжении трех лет доля активов, приносящих доход постепенно увеличивалась, это является положительной тенденцией и свидетельствует об улучшении управления активами банка. Кредитная политика отделения направлена на удовлетворение потребности населения, предприятий и организаций в заемных средствах

Соотношение собственных средств к привлеченным в анализируемом периоде <1.Это означает, что банк проводит активные операции в основном за счет привлеченных средств, что увеличивает риск невозвратности средств вкладчиков.

2.3 Анализ ликвидности и платежеспособности

Ликвидность коммерческого банка заключается в возможности и способности банка выполнять свои обязательства перед клиентами и различными контрагентами в анализируемом периоде.

Ликвидность активов банка определяется как возможность использования некого актива в качестве наличных денежных средств или быстрого превращения его в таковые по мере поступления обязательств к оплате, а также как способность актива сохранять при этом свою номинальную стоимость неизменной. С этой точки зрения банк считается ликвидным, если сумма его денежных средств, которые он имеет возможность быстро мобилизовать, позволяет полностью и своевременно выполнять свои обязательства по пассиву.

Оценка ликвидности коммерческого банка осуществляется на основе сравнения расчетных показателей ликвидности с их нормативными значениями.

В целях контроля над состоянием ликвидности банка устанавливаются нормативы ликвидности (мгновенной, текущей, долгосрочной и общей, а также по операциям с драгоценными металлами), которые определяются как соотношение между активами и пассивами с учетом сроков, сумм и видов активов и пассивов, других факторов.

Норматив мгновенной ликвидности (H1) позволяет оценить долю обязательств банка, которая может быть погашена по первому требованию за счет наиболее ликвидных активов:

H1=ЛАм/ОВм*100%,

где ![]() - высоколиквидные активы

- высоколиквидные активы

![]() - обязательства банка по счетам до востребования.

- обязательства банка по счетам до востребования.

H12006=996371/3900513*100%=25.54%

H12007=25.88%![]()

H12008=22.4%

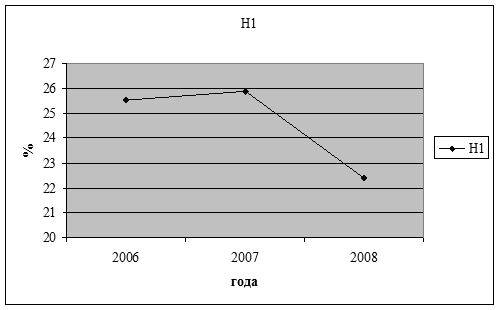

Минимально допустимое значение норматива Н1 устанавливается в размере 20%. В анализируемых периодах Н1 (норматив мгновенной ликвидности) составил 25.5%; 25.9%; 22.4%. Это больше 20%, что является положительным результатом деятельности банка (график 4). Иначе говоря, на каждые 10 рублей средств до востребования банк имеет в 2006 году 2.6 рублей, в 2007 году 2.6 рублей и в 2008 году 2.2 рублей высоколиквидных активов. Следовательно, банк сможет рассчитаться по своим обязательствам за 5 дней. Это говорит о высоком уровне ликвидности банка.

Рис. 2.3. Изменение норматива мгновенной ликвидности.

Норматив текущей ликвидности (Н2) определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования на срок до 30 дней:

Н2=ЛАт/ОВт*100%,

где ![]() ликвидные активы,

ликвидные активы,

![]() - обязательства до востребования и на срок до 30 дней.

- обязательства до востребования и на срок до 30 дней.