Анализ производственно-финансовой деятельности предприятия ООО Май

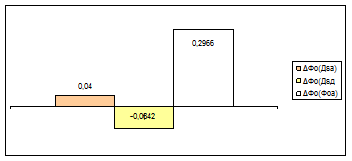

На увеличение фондоотдачи положительное влияние оказали интенсивные факторы, и оно составило 0,2966 или 117,61%. Отрицательное же влияние экстенсивных факторов (уменьшение на 0,0842 или 17,61%) не оказало значительного влияния. Более наглядное влияние факторов на изменение фондоотдачи представлено на рисунке 3.

Рисунок 3. Размер влияния факторов на изменение фондоотдачи.

Таким образом, наибольшее влияние на изменение фондоотдачи оказало изменение фондоотдачи активной части основных производственных фондов.

2.3 Анализ финансовой деятельности

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности [11].

2.4 Анализ имущества и капиталов

Анализ имущества преприятия по сотаву и стуктуре представлен в таблице в Приложении 4.

Анализ показал, что соотношение ВА и ОА в 2008 году 69,78/30,22 т. е. у предприятия нехватает оборотных активов для ведения производственного процесса, а уже в 2009 году это соотношение составляло 81,76/18,24, это так называемая «тяжелая» структура имущества. Сопоставляя доли запасов, можно сказать о том, что в 2008 году у предприятия было достаточно запасов, не было ни профицита (залежалые запасы), ни наличие дефицита, в 2009 году у предприятия появились неликвидные (залежалые) запасы, что говорит о затоваривании складов. Сырья и материалов в 2008 году предприятию нахватало для нормального функционирования, но уже к 2009 году ситуация улучшалась. Что же касается дебиторской задолженности и денежных средств, то в будущем у предприятия не будет средств для оплаты краткосрочных обязательств, и существует не хватка денег для расчетов по текущим обязательствам.

После анализа актива баланса проводится анализ пассива баланса.

Анализ пассива баланса представлен в таблице в Приложении 5.

Из анализа видно, что у предприятия «тяжелая» структура пассива ближе к банкротству, и из-за большой доля краткосрочной задолженности, положение предприятия не устойчивое.

Анализ платежеспособности и ликвидности

Для оценки ликвидности все активы делят по их ликвидности:

А1 – абсолютно ликвидные активы (сумма строк 250 и 260);

А2 – быстроликвидные активы (сумма строк 240 и 270);

А3 – медленноликвидные активы (сумма строк 216, 220 и 140 за вычетом 210);

А4 – труднореализуемые активы (сумма строк 140,216 и 230 за вычетиом 190).

Пассивы группируются по степени срочности платежа:

П1 – наиболее срочные обязательства (сумма строк 620 и 670);

П2 – срочные обязательства (строка 610);

П3 – долгосрочные обязательства (строка 590);

П4 – постоянные пассивы (сумма строк 490, 630,640 и 650).

На основании этого группирования проведем анализ ликвидности баланса по абсолютным показателям таблица 6.

Таблица 6

Анализ ликвидности баланса по абсолютным показателям

|

Актив |

2008 год |

2009 год |

Пассив |

2008 год |

2009 год |

Актив-Пассив | ||

|

2008 год |

2009 год |

Изменение | ||||||

|

А1 |

826448,9 |

159061 |

П1 |

63438,8 |

66746,2 |

763010,1 |

92314,8 |

-670695,3 |

|

А2 |

98495,2 |

118366,9 |

П2 |

58696 |

53067,2 |

39799,1 |

65299,6 |

25500,5 |

|

А3 |

847673,1 |

993245 |

П3 |

102257,3 |

159061,1 |

745415,8 |

834183,9 |

88768,1 |

|

А4 |

2315110,4 |

2130260,7 |

П4 |

5008088,5 |

4124474,6 |

-2692978,1 |

-1994214 |

698764,1 |

|

Итого |

4087727,5 |

3400933,5 |

Итого |

5232480,6 |

4403349,2 | |||

Предприятие считается абсолютно ликвидным если соблюдается система неравенств:

У предприятия только три последних неравенства соответствуют системе, значить предприятие нельзя считать абсолютно ликвидным.

Следует проанализировать платежеспособность (ликвидность) по относительным показателям: коэффициент ликвидности денежного потока рассчитывают по формуле 5:

![]() , (5)

, (5)

где ПКП - прочие краткосрочные обязательства.

коэффициент абсолютной ликвидности рассчитывают по формуле 6:

![]() , (6)

, (6)

коэффициент быстрой ликвидности рассчитывают по формуле 7:

![]() , (7)

, (7)

где РБП – расходы бедующих периодов.

коэффициент общей ликвидности рассчитывают по формуле 8:

![]() . (8)

. (8)

Все коэффициенты платежеспособности (ликвидности) рассчитываются за каждый год. Сведем полученные результаты по относительным коэффициентам в таблицу 7.

Таблица 7

Анализ коэффициентов платежеспособности

|

Коэффициент |

2008 год |

2009 год |

Изменение |

Нормальный уровень |

Выше/ниже нормального уровня | ||

|

2008 год |

2009 год |

Изменение | |||||

|

Коэффициент ликвидности денежного потока |

0,52 |

0,60 |

0,08 |

0,1-0,2 |

0,32 |

0,40 |

0,08 |

|

Коэффициент абсолютной ликвидности |

6,77 |

1,33 |

-5,44 |

0,2-0,5 |

6,27 |

0,83 |

-5,44 |

|

Коэффициент быстрой ликвидности |

7,57 |

2,32 |

-5,26 |

0,6-0,8 |

6,77 |

1,52 |

-5,26 |

|

Коэффициент общей ликвидности |

9,62 |

4,62 |

-5,00 |

1,0-2,0 |

7,62 |

2,62 |

-5,00 |