Анализ финансового состояния предприятия на примере ОАО ВК и ЭХ

На основании данных таблицы 9 произведем анализ ликвидности баланса с использованием двух подходов - имущественного и функционального.

Результаты анализа ликвидности баланса с использованием имущественного подхода представим в таблице 10.

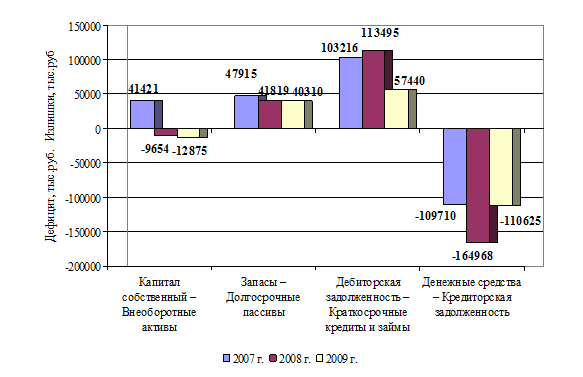

Данные таблицы 10 показывают, что на протяжении анализируемого периода 2007 – 2009 гг. на предприятии ОАО «ВК и ЭХ» наблюдается платежный недостаток наиболее ликвидных активов денежных средств и краткосрочных финансовых вложений в 2007 г. в сумме 109710 тыс.руб., в 2008 г. платежный недостаток составил 164968 тыс.руб., в 2009 году сумма незначительно снизилась до 110625 тыс.руб.

Иными словами, наиболее ликвидных активов не достаточно для покрытия наиболее срочных обязательств, т.е. активы первой группы меньше пассивов первой группы.

Таблица 10 - Результаты анализа ликвидности баланса (имущественный подход), тыс.руб.

|

Расчет |

Расчетная формула |

2007 г. |

2008 г. |

2009 г. |

|

Капитал собственный – Внеоборотные активы |

П4 – А4 |

1397 |

1489 |

21105 |

|

Запасы – Долгосрочные пассивы |

А3 – П3 |

118896 |

138533 |

57440 |

|

Дебиторская задолженность – Краткосрочные кредиты и займы |

А2 – П2 |

58296 |

52233 |

50971 |

|

Денежные средства – Кредиторская задолженность |

А1 – П1 |

273533 |

299677 |

320968 |

Для большей наглядности представим динамику дефицита и излишков активов баланса ОАО «ВК и ЭХ» за 2007 – 2009 гг. на рисунке 7.

Рисунок 7 - Динамика дефицита и излишков активов баланса ОАО «ВК и ЭХ» за 2007 – 2009 гг. (имущественный подход)

На основании данных таблицы 9 произведем анализ ликвидности баланса с использованием двух подходов - имущественного и функционального.

Результаты анализа ликвидности баланса с использованием имущественного подхода представим в таблице 10.

Данные таблицы 10 показывают, что на протяжении анализируемого периода 2007 – 2009 гг. на предприятии ОАО «ВК и ЭХ» наблюдается платежный недостаток наиболее ликвидных активов денежных средств и краткосрочных финансовых вложений в 2007 г. в сумме 109710 тыс.руб., в 2008 г. платежный недостаток составил 164968 тыс.руб., в 2009 году сумма незначительно снизилась до 110625 тыс.руб.

Иными словами, наиболее ликвидных активов не достаточно для покрытия наиболее срочных обязательств, т.е. активы первой группы меньше пассивов первой группы.

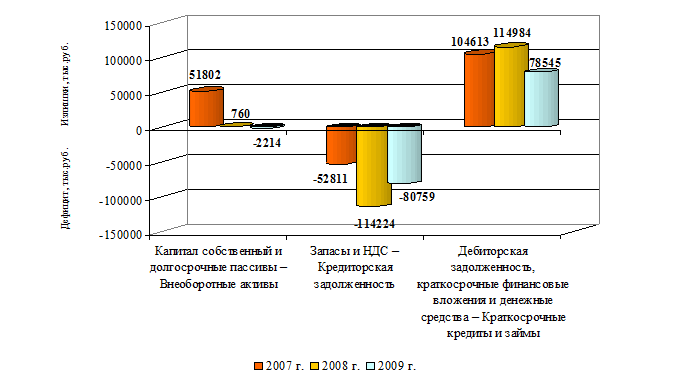

Функциональный подход анализа ликвидности баланса иллюстрирует функциональное равновесие между активами и источниками их финансирования в основных циклах хозяйственной деятельности (инвестиционный, операционный и денежный циклы). В целом, вторая методика представляется более подходящей для анализа российских организаций, поскольку учитывает их специфику.

Данные таблицы 11 свидетельствуют о том, что применяя функциональный подход анализа ликвидности баланса – баланс ОАО «ВК и ЭХ» является неликвидным, так как финансирование запасов не осуществляется за счет кредиторской задолженности; финансирование дебиторской задолженности не осуществляется за счет привлеченных краткосрочных кредитов и займов.

Таблица 11 - Результаты анализа ликвидности баланса (функциональный подход), тыс.руб.

|

Расчет |

Расчетная формула |

2007 г. |

2008 г. |

2009 г. |

|

Капитал собственный и долгосрочные пассивы – Внеоборотные активы |

П4 + П3 – А4 |

118896 |

138533 |

57440 |

|

Запасы и НДС – Кредиторская задолженность |

А3 – П1 |

58296 |

52233 |

50971 |

|

Дебиторская задолженность, краткосрочные финансовые вложения и денежные средства – Краткосрочные кредиты и займы |

А2 + А1 – П2 |

273533 |

299677 |

320968 |

Для большей наглядности представим динамику дефицита и излишков активов баланса ОАО «ВК и ЭХ» за 2007 – 2009 гг. на рисунке 8.

Рисунок 8 - Динамика дефицита и излишков активов баланса ОАО «ВК и ЭХ» за 2007 – 2009 гг. (функциональный подход)

На основании данных таблицы 9 произведем анализ ликвидности баланса с использованием двух подходов - имущественного и функционального.

Результаты анализа ликвидности баланса с использованием имущественного подхода представим в таблице 10.

Данные таблицы 10 показывают, что на протяжении анализируемого периода 2007 – 2009 гг. на предприятии ОАО «ВК и ЭХ» наблюдается платежный недостаток наиболее ликвидных активов денежных средств и краткосрочных финансовых вложений в 2007 г. в сумме 109710 тыс.руб., в 2008 г. платежный недостаток составил 164968 тыс.руб., в 2009 году сумма незначительно снизилась до 110625 тыс.руб.

Иными словами, наиболее ликвидных активов не достаточно для покрытия наиболее срочных обязательств, т.е. активы первой группы меньше пассивов первой группы.

Таблица 12 - Результаты анализа платежеспособности ОАО «ВК и ЭХ» за период 2007 – 2009 гг.

|

Показатели ликвидности и восстановления платежеспособности |

2007г. |

2008г. |

2009г. |

Рекомен- дуемый критерий |

Отклонение (+, -) | |

|

в 2008г. по сравнению с 2007г. |

в 2009г. по сравнению с 2008г. | |||||

|

Коэффициент общей ликвидности |

-0,17 |

0,01 |

0,98 |

> 1 |

-0,17 |

0,01 |

|

Коэффициент абсолютной ликвидности |

-0,003 |

0,152 |

-0,47 |

0,2 ÷ 0,3 |

-0,003 |

0,152 |

|

Коэффициент быстрой ликвидности |

-0,22 |

-0,13 |

0,6 |

> 0,7 ÷ 1 |

-0,22 |

-0,13 |

|

Общий коэффициент покрытия (коэффициент текущей ликвидности) |

-0,4 |

-0,02 |

0,98 |

от 1 до 2 |

-0,4 |

-0,02 |

|

Коэффициент восстановления платежеспособности (за 6 мес.) |

-0,07 |

-0,45 |

-0,47 |

1 |

-0,07 |

-0,45 |