Анализ финансового состояния предприятия на примере ОАО ВК и ЭХ

Данные таблицы 12 показывают, что на протяжении анализируемого периода 2007 – 2009 гг. на предприятии ОАО «ВК и ЭХ» наблюдается платежный недостаток наиболее ликвидных активов денежных средств и краткосрочных финансовых вложений в 2007 г. в сумме 109710 тыс.руб., в 2008 г. платежный недостаток составил 164968 тыс.руб., в 2009 году сумма незначительно снизилась до 110625 тыс.руб.

Таким образом, предприятие ОАО «ВК и ЭХ» имеет относительно устойчивое финансовое состояние, поскольку в целом значения показателей ликвидности свидетельствуют о том, что у организации недостаточно текущих активов для погашения краткосрочных обязательств.

Охарактеризовав финансовое состояние ОАО «ВК и ЭХ» с позиции краткосрочной перспективы (платежеспособность), рассмотрим его финан-совую устойчивость, то есть оценим способность предприятия отвечать по

своим долгосрочным обязательствам.

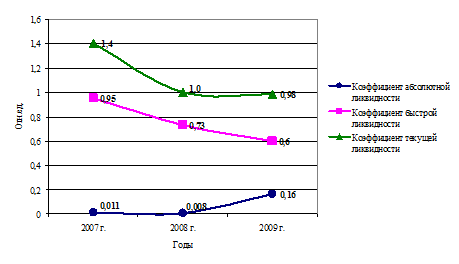

Данные таблицы 12 свидетельствуют о том, что значения коэффициентов платежеспособности ОАО «ВК и ЭХ» на протяжении анализируемого периода 2007 – 2009 гг. заметно снизились, что отражено на рисунке 9.

Рисунок 9 - Динамика основных показателей платежеспособности ОАО «ВК и ЭХ» за период 2007 – 2009 гг.

Данные таблицы 10 показывают, что на протяжении анализируемого периода 2007 – 2009 гг. на предприятии ОАО «ВК и ЭХ» наблюдается платежный недостаток наиболее ликвидных активов денежных средств и краткосрочных финансовых вложений в 2007 г. в сумме 109710 тыс.руб., в 2008 г. платежный недостаток составил 164968 тыс.руб., в 2009 году сумма незначительно снизилась до 110625 тыс.руб.

В 2007 - 2009 гг. в связи с ростом краткосрочных обязательств по сравнению с денежными средствами коэффициенты платежеспособности имели тенденцию к снижению, вследствие чего все показатели платежеспособности ОАО «ВК и ЭХ» не соответствуют рекомендуемым значениям. Значения показателя коэффициента общей и абсолютной ликвидности ниже нормативных значений, следовательно, предприятие не имеет платежных возможностей 100%-го погашения текущих активов.

Таким образом, предприятие ОАО «ВК и ЭХ» имеет относительно устойчивое финансовое состояние, поскольку в целом значения показателей ликвидности свидетельствуют о том, что у организации недостаточно текущих активов для погашения краткосрочных обязательств.

Охарактеризовав финансовое состояние ОАО «ВК и ЭХ» с позиции краткосрочной перспективы (платежеспособность), рассмотрим его финансовую устойчивость, то есть оценим способность предприятия отвечать по своим долгосрочным обязательствам.

Для идентификации типа финансовой устойчивости ОАО «ВК и ЭХ» проведем анализ обеспеченности запасов источниками их формирования, используя необходимые данные из баланса предприятия (таблица 13).

Таблица 13 - Определение типа финансовой устойчивости ОАО «ВК и ЭХ» за период 2007 – 2009 гг., тыс. руб.

|

Показатели |

Условные обозначения |

2007 г. |

2008 г. |

2009 г. |

Изменение за период с | |

|

2008г по 2007 г. |

2009г. по 2008г | |||||

|

1. Наличие собственных и долгосрочных заемных источников формирования оборотных средств (с.3 + с.4) |

СДИ |

41695 |

-9329 |

-12506 |

-51024 |

-3177 |

|

2. Краткосрочные займы и кредиты |

ККЗ |

136894 |

201584 |

142022 |

64690 |

-59562 |

|

3. Общая величина основных источников средств (с.5 + с.6) |

ОИ |

178589 |

192255 |

129516 |

13666 |

-62739 |

|

4. Общая сумма запасов |

З |

54386 |

51931 |

45849 |

-2455 |

-6082 |

|

5. Наличие собственных и долгосрочных заемных источников формирования оборотных средств (с.3 + с.4) |

СДИ |

41695 |

-9329 |

-12506 |

-51024 |

-3177 |

|

6. Краткосрочные займы и кредиты |

ККЗ |

136894 |

201584 |

142022 |

64690 |

-59562 |

|

7. Общая величина основных источников средств (с.5 + с.6) |

ОИ |

178589 |

192255 |

129516 |

13666 |

-62739 |

|

8. Общая сумма запасов |

З |

54386 |

51931 |

45849 |

-2455 |

-6082 |

|

Показатели |

Условные обозначения |

2007 г. |

2008 г. |

2009 г. |

Изменение за период с | |

|

2008г по 2007 г. |

2009г. по 2008г | |||||

|

9. Излишек (+), недостаток (-) собственных оборотных средств (с.3 - с.8) |

ΔСОС |

-12965 |

-61585 |

-58724 |

-48620 |

2861 |

|

10. Излишек (+), недостаток (-) собственных долгосрочных заемных источников покрытия запасов (с.5 - с.8) |

ΔСДИ |

-12691 |

-61260 |

-58355 |

-48569 |

2905 |

|

11. Излишек (+), недостаток (-) общей величины основных источников финансирования запасов (с.7 - с.8) |

ΔОИЗ |

124203 |

140324 |

83667 |

16121 |

-56657 |

|

12. Трехфакторная модель типа финансовой устойчивости |

М = DСОС; DСДИ; DОИЗ |

М=(0,0,1) |

М=(0,0,1) |

М=(0,0,1) |

- |

- |