Анализ финансовой деятельности предприятия ОАО СНХЗ

По мнению авторов, основными признаками неплатежеспособности и неудовлетворительного состояния являются: просроченная задолженность и длительное непрерывное пользование платежными кредитами. Конечно, эти факторы можно отнести и к показателям неудовлетворительного финансового состояния предприятия, но их недостаточно для такого однозначного вывода.

Особенностью данной методики является изучение причин, вызвавших изменение суммы собственных оборотных средств. Причины изменений изучаются по каждому источнику (Уставный фонд в части оборотных средств, остаток нераспределенной прибыли и другие).

Анализ всех оборотных средств предприятия проводится во взаимосвязи с их источниками. Интересен также подход к способу выявления излишних у предприятия материалов: сопоставление их остатков на несколько месячных дат с расходом за эти же месяцы. Отсутствие расходов остатков материалов как незначительное его изменение свидетельствует о наличии ненужных материалов.

В настоящее время наиболее широко используются методика В. Ф. Палия[14], а также методика А. Д. Шеремета, Р. С. Сейфулина, Е. В. Негашева[15].

Методика В. Ф. Палия широко известна, издана массовым тиражом, ею пользуются значительное число предприятий, консультационных и инвестиционных фирм. Однако на сегодняшний день эта методика не удовлетворяет всем требованиям, предъявляемым к анализу. Во-первых, с 1992 года, существенно изменена информационная основа анализа, т. к. изменена форма баланса. Последний сочетает в себе баланс-брутто и баланс-нетто. Методика же В. Ф. Палия ориентирована на поэтапное преобразование баланса-брутто в баланс-нетто.

Во-вторых, нормативная база, заложенная в методике В. Ф. Палия, уже не удовлетворяет новым экономическим условиям и прежде всего высоким темпам инфляции.

В-третьих, она слабо формализована и в недостаточной степени удобна для компьютерной обработки, имеет негибкий характер.

Анализ содержания методики В. Ф. Палия показывает, что в ней содержится ряд спорных моментов. Например, В. Ф. Палий указывает на то, что если в структуре оборотных средств увеличивается удельный вес денежных средств и краткосрочной дебиторской задолженности при соответствующем уменьшении доли материальных оборотных средств, то это изменение можно признать положительным, если не уменьшаются возможности нормальной производственной деятельности предприятия.

Автор делает вывод, что с финансовой точки зрения структура оборотных средств значительно улучшается, если повысилась их возможная ликвидность.

Методика оценки финансового состояния предприятия Ковалева В.В. предполагает проведение детализированного анализа финансовой деятельности.

Анализ финансовой деятельности, по мнению Ковалева, предприятия проводится в три этапа. [16]

На первом этапе принимается решение о целесообразности анализа финансовой отчетности и проверяется ее готовность к чтению. Задачу о целесообразности анализа позволяет решить ознакомление с аудиторским заключением по данным документам. Если по финансовой отчетности фирмы составлено, безусловно-положительное или условно-положительное аудиторское заключение, то проведение анализа целесообразно и возможно, так как отчетность во всех существенных аспектах объективно отражает финансовую деятельность предприятия.

Если же по финансовой отчетности фирмы составлено отрицательное аудиторское заключение, то это означает, что документы недостоверно отражают финансовую деятельность предприятия или имеют существенные ошибки, что обуславливает невозможность и нерациональность анализа.

Проверка готовности отчетности к чтению носит технический характер и связана с визуальной проверкой наличия необходимых отчетных форм, реквизитов и подписей на них, а также простейшей счетной проверкой промежуточных итогов и валюты баланса.

Цель второго этапа – ознакомление с пояснительной запиской к балансу, это необходимо для того, чтобы оценить условия функционирования предприятия в данном отчетном периоде и учесть в анализе факторы, воздействие которых повлекло изменения в имущественном и финансовом положении организации и которые нашли свое отражение в пояснительной записке.

Третий этап является основным в анализе хозяйственной деятельности. Целью этого этапа является оценка результатов хозяйственной деятельности и финансового состояния хозяйствующего субъекта. Необходимо отметить, что степень детализации анализа финансовой деятельности может варьировать в зависимости от поставленных целей.

В начале анализа целесообразно охарактеризовать финансово -хозяйственную деятельность предприятия, указать отраслевую принадлежность и прочие отличительные признаки.

Различные авторы рассматривают анализ финансовой деятельности с весьма разнообразных точек зрения, наиболее оптимальной является методика предложенная Ковалевым В.В., по его мнению, анализ финансовой деятельности предприятия можно подразделить на три основные составляющие:

- Оценка имущественного положения организации;

- Оценка прибыли;

- Оценка результативности финансовой деятельности организации или рентабельности.

Необходимо отметить, что эти составные части тесно взаимосвязаны межу собой и их дифференциация необходима лишь для более четкого разделения и понимания выводов по аналитическим процедурам анализа финансовой деятельности организации в целом.

Оценка имущественного положения складывается из следующих компонентов: оценки динамики имущества и анализа формализованных показателей имущественного положения.[17]

При оценке динамики имущества прослеживается состояние всего имущества в составе иммобилизованных активов (I раздел баланса) и мобильных активов (II раздел баланса - запасы, дебиторская задолженность, прочие оборотные активы) на начало и конец анализируемого периода, а также структура их прироста (снижения).

Анализ формализованных показателей имущественного положения заключается в расчете и анализе следующих основных показателей:

1. Сумма хозяйственных средств находящихся в распоряжении предприятия.

ХСП=А–САП–ЗУВ,

где ХСП - сумма хозяйственных средств, находящихся в собственности и под контролем предприятия;

А - всего активов по балансу;

САП - собственные акции в портфеле;

ЗУВ - задолженность учредителей по взносам в уставный капитал.

Данный показатель дает обобщенную стоимостную оценку активов числящихся на балансе предприятия. Рост этого показателя в динамике свидетельствует о наращивании имущественного потенциала предприятия

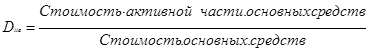

2. Доля активной части основных средств. Этот коэффициент показывает, какую часть основных средств составляют активы, непосредственно участвующие в производственно - техническом процессе и рассчитывается по следующей формуле:

Существует две основные интерпретации термина «активная часть основных средств»[18]. Согласно первой трактовки к ней относятся все основные средства, за исключением зданий и сооружений. Более распространенной является вторая трактовка, относящая к активной части лишь машины, станки, оборудование, транспортные средства и т.п. Рост данного показателя квалифицируется как положительная тенденция.