Анализ финансовой устойчивости предприятия ОАО Жилкомсервис

Анализ ликвидности показал низкий уровень быстрой и абсолютной ликвидности. Это значит, что на предприятии необходимо наладить процесс по определению оптимального уровня денежных средств, то есть необходимо поддерживать достаточно высокий уровень ликвидности,

Но в то же время учитывать, что свободные денежные средства (неинвестированные) практически не приносят доход. Поэтому необходимо соблюдать следующие требования:

1. Необходим базовый запас денежных средств для выполнения текущих расходов.

2. Необходимы определенные денежные средства для покрытия непредвиденных расходов.

3. Целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения деятельности.

Таким образом, на основании исследования финансового состояния организации и положения предприятия на рынке нами был предложен рад мероприятий по финансовому оздоровлению анализируемого предприятия ОАО «Жилкомсервис». Далее оценим влияние предложенных мероприятий на финансовое состояние предприятия.

3.3 Оценка влияния предложенных мероприятий на финансовое состояние ОАО «Жилкомсервис»

Одним из направлений финансового оздоровления предприятия ОАО «Жилкомсервис» является оптимизация структуры дебиторской задолженности, для чего предлагается оценить возможность предоставления сделки при досрочной оплате. Процедура расчета будет следующей.

Падение покупательской способности денег за определенный период характеризуется с помощью коэффициента Ки, обратного величине индекса цен: Ки = 1/Уцен (3.1) Если установленная договором сумма к получению составляет величину S, а динамика цен характеризуется Уц, то реальная сумма денег (Sр) с учетом их покупательской способности в момент оплаты составит Sр = S * 1/Уцен.

Для анализируемого предприятия годовая выручка составляет, как указывалось выше, 35089 тыс. руб. (2008 г.). Только 30,1% реализации продукции осуществляется на условиях предоплаты и, следовательно, 69,9% (35089 * 69,9: 100 = 24527,2 тыс. руб.) с образованием дебиторской задолженности. Средний период дебиторской задолженности на предприятии в отчетном году составил 1384,6 дней. Принимая ежемесячный темп инфляции равным 1,5% получаем, что индекс цен Уцен = 1,015. Таким образом, отсрочка платежа на 128,6 дней (4 месяца) приводит к тому, что предприятие получает реально лишь 50,5% ((1 / (1 + 0,015) * 4 * 100) от договорной стоимости продукции (заказа).

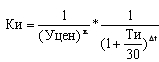

Для получения более точных результатов коэффициент дисконтирования должен быть преобразован:

, (30)

, (30)

где К – число, кратное 30

Δt –временной остаток

Ти – величина прироста инфляции за месяц.

Для ОАО «Жилкомсервис» в 2008 г. Δt = 9 дням. В результате коэффициент падения покупательской способности при ежемесячном росте инфляции 1,5% будет равен:

Ки = 0,505 * 1 / 0,999 = 0,507.

Таким образом, при сроке возврата дебиторской задолженности равным 128,6 дней, предприятие реально получит лишь 50,7% от стоимости товара, теряя с каждой 1000 руб. 493 рубля. В этой связи можно говорить о том, что от годовой выручки продукции, реализуемой на условиях последующей оплаты, предприятие получило реально 6897,18 * 0,507 = 3496,8 тыс. руб. А 3400,38 тыс. руб. (6897,18*0,493) составляют скрытые потери от инфляции. В рамках этой суммы предприятию целесообразно выбрать величину скидки с договорной цены при условии досрочной оплаты по договору.

Проанализируем к чему приведет 5% скидка от стоимости договора при условии оплаты в 20-тидневный срок (по договору срок оплаты – 54 дня) (табл. 10). На первый взгляд предоставление 5%-ной скидки с договорной цены при условии сокращения срока оплаты с 54 дней до 20 дней позволяет предприятию сократить потери от инфляции в размере 26 руб. с каждой тысячи рублей. Однако общий результат политики – перерасход 24 руб. меньше потерь от инфляции – 26 руб.

Таблица 10

Анализ выбора способов расчета с покупателями и заказчиками

|

Показатель |

Значение показателя |

Отклонение (абсолют ное гр 3 – гр 2) |

Значение показателя |

Отклонение (абсолют ное гр. 5 – гр.3) | |

|

Вариант 1 (срок уплаты 20 дней при условии 5% скидки) |

Вариант 2 (срок уплаты 54 дня) |

Вариант 3 (срок уплаты 20 дней при условии 4,5% скидки) | |||

|

1. Коэффициент падения покупательной способности денег (Ки) |

0,99 |

0,973 |

0,017 |

0,99 |

0,017 |

|

2. Потери от инфляции с каждой тысячи рублей договорной цены, руб. |

1000 – 1000*0,99 = 1 |

1000 – 1000 * 0,973 = 27 |

26 |

1000 – 1000 * 0,99 = 1 |

26 |

|

3. Потери от предоставления 5%-ной скидки с каждой тысячи рублей договорной цены, руб. |

50 |

- |

50 |

45 |

45 |

|

4. Результат политики предоставления скидки с цены при сокращении срока оплаты (абсолютное отклонение между вариантами стр. 2 - стр. 3) |

51 |

27 |

24 |

46 |

19 |

Следовательно, 5%-ную скидку при условии 20-ти дневного срока оплаты вводить нельзя. Однако, учитывая большие потери от инфляции, следует продолжать выбор вариантов. При этом можно либо уменьшить величину скидки, либо сократить срок оплаты. Предположим, что при 20-ти дневном сроке оплаты устанавливается 4,5%-ная скидка. Тогда потери от инфляции с каждой тысячи рублей составят 1 руб., введение скидки обусловливает потери в 45 руб., следовательно, общий результат политики – 46 руб. потерь с каждой тысячи, что по сравнению с действующим положением даст экономию в размере 8 руб. с каждой тысячи рублей.

Для определения оптимального уровня денежных средств нами предлагается использование модели Миллера-Орра, разработанную в 1966 г. Эта модель помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств. При этом при построении модели используется процесс Бернулли – стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями. Данная модель является весьма перспективной, однако, совсем новой для наших предприятий, так как связана с регулированием размера денежных средств на счете путем приобретения и продажи ценных бумаг от своего имени и за свой счет. Размеры предприятия и обороты по счетам в процессе осуществления деятельности, позволяют надеяться, что при наличии достаточно грамотного персонала предприятия данная система регулирования размера денежных средств может иметь место.