Инвестиционный проект создания предприятия оптовой торговли

(1.4)

(1.4)

где CFt – доход, достигнутый за период времени t (чистый финансовый поток года t); ICt – капиталовложения в году t; T – расчетный период оценки; r – ставка дисконтирования.

Одним из главных критериев инвестиционной предпочтительности того или иного проекта является максимизация прибыли. Однако для более эффективного анализа инвестиций также должны учитываться размер капитальных вложений и альтернативное использование средств. Как большинство авторов исследований по данной тематике, так и большинство практиков считают чистый дисконтированный доход наиболее подходящим критерием оценки привлекательности инвестиционного проекта, характеризующим доходный потенциал вложенных средств. Чистый дисконтированный доход показывает соотношение между будущими доходами от инвестиций и вложенными средствами. Данный критерий позволяет аналитику сделать вывод о предпочтительности чистого баланса между «текущими стоимостями» этих составляющих. Критерий NPV показывает, может ли реализация инвестиционного проекта дать возможность получить норму прибыли, применяемую в расчетах.

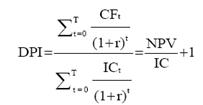

В настоящее время дисконтированный индекс доходности (Discounted Profitability Index, DPI) является одним из часто используемых измерителей относительной ценности инвестиционного проекта. В общем виде дисконтированный индекс доходности представляет собой отношение суммы дисконтированных (к начальному периоду времени t) финансовых потоков проекта к величине капиталовложений. Другими словами, дисконтированный индекс доходности является формальным способом выражения соотношения доходов и затрат инвестиционного проекта (1.5).

Согласно правилу DPI, чтобы принять решение о реализации проекта, минимально приемлемое значение критерия должно быть более 1,1 для устранения влияния возможных погрешностей. Если чистый дисконтированный доход положителен, то дисконтированный индекс доходности больше единицы, что является необходимым условием относительной эффективности инвестиционного проекта. Дисконтированный индекс доходности позволяет аналитику оценить инвестиционные альтернативы различных масштабов путем сопоставления доходности проектов.

(1.5)

(1.5)

где CFt – финансовый поток проекта в году t; ICt – сумма капитальных вложений в проект в году t; IC – сумма капиталовложений в проект за T лет реализации проекта[47].

Однако данный критерий обладает недостатком, заключающимся в том, что после его расчета нет возможности судить об абсолютном денежном эффекте, вызванном проектом.

Несмотря на достаточную объективность, отсутствие зависимости от абсолютных размеров инвестиций и богатый интерпретационный смысл, критерий внутренней нормы доходности имеет ряд недостатков:

1. для проектов, не стандартных по структуре денежных потоков и распределению их во времени, может наблюдаться как множественность, так и отсутствие значения показателя IRR;

2. очень трудно отдать предпочтение какому-либо из альтернативных проектов, различающихся между собой размером капитальных вложений и имеющих внутренние нормы доходности, обратно пропорциональные размеру инвестиций;

3. на основе IRR невозможно установить срок окупаемости капитальных вложений.

Очевидно, что при оценке инвестиций необходимо использовать IRR, но только в совокупности с другими критериями[48].

Анализ безубыточности позволяет вычислить объем продаж, при котором доходы предприятия равны расходам. Продажи ниже точки безубыточности приносят убытки, соответственно, выше точки безубыточности – прибыль.

Для этого необходимо вначале выделить в сумме затрат на выпуск продукции постоянные и переменные издержки. Для дифференциации затрат воспользуемся методом наименьших квадратов. Линия общих затрат выражается уравнением: ![]() , где Зпост – уровень постоянных затрат; Зпер – уровень переменных затрат, ОП – объем продаж (тыс. шт.).

, где Зпост – уровень постоянных затрат; Зпер – уровень переменных затрат, ОП – объем продаж (тыс. шт.).

Важность этих расчетов заключается в том, что в процессе их проведения определяются разные уровни постоянных и переменных затрат, соответствующие разным стадиям развития предприятия.

В настоящее время все большее распространение в России получает управление проектам на основе анализа безубыточности[49].

Эти формулы для определения порогового значения объема производства используются когда речь идет об одном единственном товаре, который «заставляют» своей выручкой от реализации покрывать все постоянные затраты предприятия, либо когда производятся расчеты для одного изолированного проекта. Но если предполагается выпускать несколько товаров, то расчет объема производства, обеспечивающего безубыточность, например, товара №1, осуществляется чаще всего по формуле, учитывающей роль этого товара в общей выручке от реализации и приходящуюся, таким образом, на долю в постоянных затратах.

Пройдя порог рентабельности, фирма имеет дополнительную суму валовой маржи на каждую очередную единицу товара. Естественно, наращивается и масса прибыли. Поэтому этот показатель можно использовать при планировании прибыли.

Зная порог рентабельности определим запас финансовой прочности предприятия. Разница между достигнутой фактической выручкой от реализации и порогом рентабельности и составляет запас финансовой прочности предприятия. Если выручка от реализации опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается, образуется дефицит ликвидных средств.

Можно сделать вывод о том, что именно использование метода управления инвестиционными проектами обеспечит предприятию возможность иметь информацию о ключевых индикаторах (операционный рычаг, порог рентабельности и запас финансовой прочности), которые могут быть использованы как в целях оценки результатов деятельности, так и в планировании, принятии различных управленческих решений.

Заключение

В дипломной работе раскрыты особенности бизнес-планирования в современных условиях, а также проведена разработка бизнес-плана для ООО «Хозяюшка». В результате проведенного исследования можно сделать следующие выводы:

В условиях рыночных отношений сохраняется актуальность планирования деятельности предприятия. Вообще, планомерное развитие экономики понижается как развитие, соответствующее задачам, поставленным органом управления. И в этом смысле планирование является важнейшей функцией управления, а планомерность присуща экономике вообще, вне зависимости от способа производства, общественно-экономической системы.

Планирование – закономерный результат поиска человеческим обществом наиболее рациональных и эффективных инструментов и способов своего исторического развития и выживания.

Планирование производственной и коммерческой деятельности необходимо для всех организационно-правовых форм предприятий. Деятельность предприятия без плана есть реакция на совершающиеся события, деятельность на основе плана – реакция на предвиденные и запланированные явления. Говорят, что «собственник предприятия, который неудачно планирует, планирует неудачу».