Налогообложение России (анализ, реформы, планирование)

Составной частью системы бюджетного планирования, формирования налоговой политики является налоговое планирование. Основная задача налогового планирования – определение на заданный временной период экономически обоснованного размера поступлений налогов в соответствующий или консолидированный бюджет, а также объема налогов, подлежащих уплате конкретным юридическим лицом – налогоплательщиком.

Налоговое планирование на уровне государства и органов местного самоуправления служит основой для выработки прогноза социально-экономического развития страны, субъектов Федерации и муниципальных образований на среднесрочный и долгосрочный периоды, для своевременного и обоснованного составления проектов федерального, региональных и местных бюджетов на предстоящий год, для принятия необходимых политических, экономических и социальных решений.

Налоговое планирование проводится в соответствии с прогнозом важнейших социально-экономических показателей развития экономики и ее ведущих отраслей (ВВП, прибыль в целом по народному хозяйству и в разрезе отраслей), а также показателями развития экономики субъектов Федерации. Различают оперативное, краткосрочное, среднесрочное и долгосрочное налоговое планирование.

Оперативное налоговое планирование осуществляется Минфином России и финансовыми органами на месяц или квартал. Оно призвано обеспечить реальную оценку поступления налогов на ближайшее время для определения лимитов финансирования (в рамках утвержденного бюджета) в разрезе экономической классификации, а также министерств, ведомств, территорий и государственных программ (при этом одновременно решается задача подготовки аналитических материалов для осуществления краткосрочного – на год – налогового планирования, поскольку в ходе его выявляются позитивные и негативные стороны исполнения доходной части утвержденного на текущий год бюджета, уровень налоговых изъятий, состояние расчетов в хозяйстве и их влияние на рост или снижение недоимки).

Краткосрочное налоговое планирование осуществляется в целях составления проектов федерального, регионального и местного бюджетов на очередной год. Основой для него служат показатели социально-экономического прогноза страны на предстоящий год, вырабатываемые Минэкономразвития России и экономическими органами субъектов Федерации, а также анализ налоговых поступлений в текущем году, как в целом, так и по отдельным видам налогов. Краткосрочное налоговое планирование осуществляется непосредственно Минфином России и финансовыми органами (по региональным и местным бюджетам) при непосредственном участии налоговых и других экономических органов (в частности, соответствующих департаментов и управлений экономики в регионах).

Процесс краткосрочного налогового планирования состоит из ряда взаимосвязанных последовательных действий экономических ведомств: детального анализа позитивных и негативных сторон действующего на момент составления прогноза налогового законодательства; разработки предложений по внесению в налоговое законодательство дополнений и изменений, направленных на ликвидацию негативных элементов, расширение налоговой базы, повышение стимулирующей роли налогов и увеличение на этой основе доходов бюджетов всех уровней; анализа народнохозяйственных факторов, позитивно и негативно влияющих на поступление налогов в текущем году, и разработки мер по устранению негативных факторов и закреплению позитивных тенденций; расчета суммы поступлений по каждому виду налогов и всех налоговых поступлений (на основе проведенного анализа хода поступлений по каждому виду налогов за истекший период и ожидаемых оценок поступлений до конца текущего года с учетом предстоящих изменений налогового законодательства и всех факторов изменения экономических показателей на предстоящий год); рассмотрения в органах исполнительной власти проектировки налоговых поступлений в составе бюджета (совместно с показателями прогноза социально-экономического развития страны и каждого субъекта Федерации на предстоящий год и проектами законодательных актов об изменениях и дополнениях в налоговое законодательство) и предоставления после одобрения в органы законодательной власти, где эти документы детально рассматриваются, анализируются, в них вносятся необходимые изменения и дополнения, а затем они утверждаются в форме соответствующих законов.

В условиях перехода к рыночным отношениям, ликвидации централизованного планирования и управления экономикой налоговое планирование носит вероятностный характер, вместе с тем налоговые показатели в целом по соответствующему бюджету, а также по отдельным видам налогов включаются в доходную часть бюджета и утверждаются в виде статей закона о бюджете.

Оперативное и краткосрочное налоговое планирование – две составляющие единого процесса текущего планирования. При этом решаются в основном тактические задачи и создаются важнейшие предпосылки для выработки стратегии налоговой политики, которая определяется в процессе среднесрочного и долгосрочного (перспективного) налогового планирования.

При прогнозе социально-экономического развития страны перспективное налоговое планирование используется как метод экономического предвидения. Перспективное налоговое планирование не получило в РФ достаточно полного развития и является составной частью стратегии бюджетного процесса на 3 года, разрабатываемой в основном на федеральном уровне. При этом долгосрочное налоговое планирование на 5-10 лет не осуществляется.

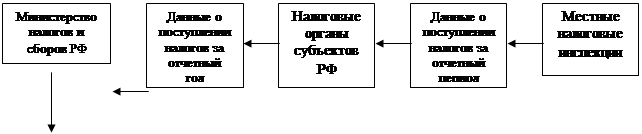

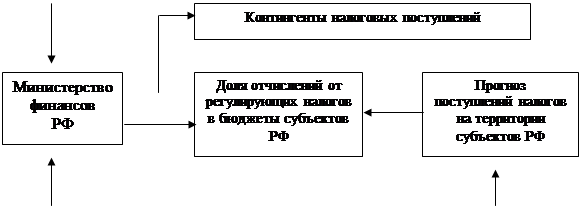

Процесс планирования налоговых поступлений можно представить в виде схемы:

| ||||||

| ||||||

| ||||||

|

| |||||

Важной составляющей налогового планирования является анализ факторов, влияющих на формирование налогооблагаемой базы по отдельным видам налогов. Однако следует иметь в виду, что при государственном налоговом планировании сложно учесть все особенности налогооблагаемой базы. Это приводит к погрешностям в определении реальных сумм налоговых поступлений в бюджет и более доступно при налоговом планировании на уровне хозяйствующих субъектов. Например, реальность поступления в бюджет налога на прибыль зависит не только от объема производства, ценовой политики, уровня инфляции, определяющих величину прибыли от реализации произведенной продукции, но и влияния на конечный результат операционных внереализационных доходов и расходов. В частности, курсовых разниц, налогов, относимых на финансовые результаты и др., способных привести к потере или значительному сокращению объекта налогообложения и, соответственно, к потерям бюджетных доходов. Очевидно, решение этих задач невозможно без широкого использования прогрессивных компьютерных технологий при обработке информации, которой располагают налоговые и другие государственные органы. Главным шагом в этом направлении является создание единого реестра налогоплательщиков и общей информационной системы налоговых, финансовых и иных органов, отвечающих за исполнение доходной части бюджета.