Определение цены заемного капитала

Задача 1

Компания Б эмитировала 11%-е долговые обязательства. Чему равна цена этого источника средств, если налог на прибыль компании составляет 24%?

Решение:

Для привлечения долгосрочного заемного капитала предприятия эмитируют долговые обязательства. Ценой такого капитала для предприятий является полная доходность облигаций с учетом дополнительных расходов эмитента по размещению своих обязательств. Иными словами, процедура определения цены заемного капитала в основном идентична методике расчета полной доходности облигаций, рассмотренной в параграфе 5.3 настоящего пособия. Различия заключаются в необходимости учета дополнительных эмиссионных издержек. Еще одна особенность оценки заемного капитала состоит в том, что предприятие-эмитент имеет право относить сумму доходов, выплачиваемых по облигациям, на себестоимость своей продукции (услуг), уменьшая тем самым базу обложения налогом на прибыль. Возникающий при этом эффект “налогового щита” снижает цену капитала для эмитента. Для количественного измерения величины данного эффекта полную доходность облигации умножают на выражение (1 – t), где t – ставка налога на прибыль.

Таким образом, определение цены заемного капитала производится в два этапа: сначала рассчитывается полная доходность облигации (с учетом расходов по эмиссии), а затем полученный результат корректируется на величину влияния эффекта налогового щита. Например, предприятие планирует разместить трехлетние купонные безотзывные облигации номиналом 5 тыс. рублей. Купонная ставка составит 20% годовых с выплатой 2 раза в год. Размещение облигаций предполагается произвести по курсу 97% от номинала, расходы на эмиссию составят 3% от фактически вырученной суммы. Все поступления от продажи облигаций предприятие получит до начала 1-го года (нулевой период); все выплаты по облигациям будут производиться в конце каждого полугодия. Прогнозный денежный поток от данной финансовой операции (в расчете на 1 облигацию) будет иметь следующий вид (табл. 6.2.1). Величина притока в 0-й период представляет собой курсовую стоимость облигации 4,85 тыс. рублей (5 * 0,97), уменьшенную на сумму расходов по эмиссии 0,15 тыс. рублей (4,85 * 0,03).

Таблица 1

Денежный поток от размещения 3-летнего облигационного займа, тыс. руб.

|

0 период |

1 год |

2 год |

3 год | |||

|

30 июня |

31 декабря |

30 июня |

31 декабря |

30 июня |

31 декабря | |

|

+4,7 |

-0,5 |

-0,5 |

-0,5 |

-0,5 |

-0,5 |

-5,5 |

Для нахождения полной доходности данной финансовой операции применим формулу:

![]()

Решив полученное уравнение относительно YTM, получим полную доходность к погашению займа 24,177%. Если предприятие уплачивает налог на прибыль по ставке 30%, то цена капитала с учетом налоговой защиты (Kd) будет равна:

Kd = 0,24177 * (1 – 0,3) = 16,924%

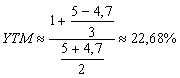

Таким образом, предприятие сможет привлечь долгосрочный заемный капитал по цене 16,924% годовых. Вычисление YTM требует использования компьютера или специальных таблиц – книг доходности. Однако, для нахождения приближенной величины полной доходности можно воспользоваться упрощенной формулой (5.2.3). В качестве параметра CF в этом выражении указывается сумма годового купона (1 тыс. руб. в нашем примере), буквой N обозначается номинал облигации (5 тыс. руб.), а буквой P – ее продажная цена, уменьшенная на сумму расходов по размещению (4,7 тыс. руб.). Переменная n означает срок облигации (в нашем примере 3 года). Подставив эти значения в формулу (5.2.3), получим:

Расхождение в 1,5 процентных пункта (24,177 – 22,68) является довольно значительным, но оно объясняется еще и тем, что при использовании приближенной формулы не была учтена фактическая периодичность выплаты купона (2 раза в год). Если бы по условию займа купонные выплаты производились только 1 раз в год (по 1 тыс. рублей), то YTM такого денежного потока составила бы 22,982%, то есть всего на 0,3 процентных пункта больше приближенного значения полной доходности (22,982 – 22,68). После налоговой корректировки это расхождение стало бы еще меньше:

(22,982 * 0,7) – (22,68 * 0,7) = 0,21 процентных пункта.

Задача 2

Рассчитайте значения коэффициентов соотношения источников средств по следующим данным:

|

Компания «А» |

Компания «Б» | |

|

Обыкновенные акции (номинал 1$) |

300 000 |

100 000 |

|

Долгосрочные долговые обязательства (10%) |

100 000 |

300 000 |

|

ИТОГО : |

400 000 |

400 000 |

Решение

Компания А

Коэффициент автономии равен доле собственных источников средств в общем итоге баланса:

КА = 9,236 / = .

Поскольку значение коэффициента ниже нормального ограничения (КА ³ 0.5), зависимость организации от заемных источников превышает норму. Не все обязательства анализируемого предприятия могут быть покрыты его собственными средствами.

Коэффициент гиринга равен отношению величины обязательств предприятия к величине его собственных средств:

КЗ/С = 10,192 / 9,236= .

Как видно, доля заемных средств данной организации превышает нормальное ограничение КЗ/С £ 1. Заемные средства предприятия составляют более половины собственных средств, что также ограничивает возможности в погашении общей величины обязательств.

Коэффициент обеспеченности запасов и затрат собственными средствами рассчитывается делением величины собственных источников покрытия запасов и затрат к стоимости запасов и затрат.

Величина собственных запасов и затрат равна разнице величины источников собственных средств и величины внеоборотных активов. Таким образом,

КСОZ =(9,236—7,200)/6,203

Предельное нижнее ограничение по данному коэффициенту КСОZ ³ 0.6¸ 0.8. Расчет показывает, что запасы и затраты не обеспечены в достаточной мере собственными источниками средств.

Так как запасы и затраты не обеспечены собственными источниками средств, требуется определить, насколько они покрываются размером собственного капитала в сумме с долгосрочными кредитами и займами. Сумма собственного капитала и долгосрочных обязательств является стабильным источником финансирования. Она называется перманентным, т. е. постоянным капиталом.