Особенности венчурного инвестирования в период международного финансового кризиса

Сколько точно и кем было потеряно из-за отказов от создания новых фондов и утраты инерции развития, не возьмется предсказать никто, но самое важное, что было утрачено, – это доверие инвесторов. Как писал Алексей Власов, директор Российского технологического фонда: «В то же самое время, в результате кризиса возникли новые реалии в российской экономике, которые можно считать положительными: интенсивность конкуренции со стороны западных компаний значительно снизилась; венчурный капитал значительно укрепил свои конкурентные преимущества в связи с кризисом банковской системы и практическим отсутствием каких-либо долгосрочных кредитов; стоимость инвестиционных проектов для инвесторов сегодня гораздо ниже, что в сочетании с вышеизложенным дает возможность оценивать потенциальные компании гораздо ниже, чем до кризиса; сложные отношения инвестора с правительством России и большая потребность в развитии реального сектора экономики приводит к ослаблению бюрократического давления на венчурных капиталистов[7]».

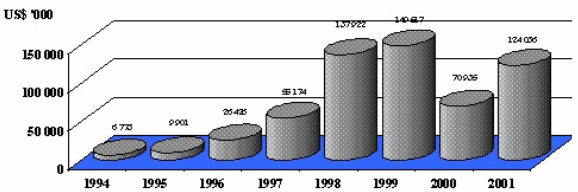

Преимущества, которые получили в результате финансового кризиса оставшиеся в России венчурные фонды и фонды прямых инвестиций, заключались, прежде всего, в том, что качество оставшихся на плаву предприятий – потенциальных объектов инвестирования значительно улучшилось. При этом размер оценки и стоимость приобретений отечественных компаний для инвесторов не могли не снизиться в результате резко и явно обнаружившегося повышенного риска вложений. Поэтому не кажется необычным, что объем венчурных и прямых частных инвестиций в России в 1999 г. достиг рекордного уровня.

Рис. 2.1 – Объем совершенных венчурных и прямых инвестиций в РФ в 1994 – 2001 гг

На втором этапе развития венчурной индустрии в России инвесторы и менеджеры управляющих компаний были вынуждены пересмотреть не вполне оправдавшие себя подходы к ведению бизнеса. Это нашло свое отражение в дальнейшем смещении инвестиционного акцента в деятельности венчурных фондов в сторону прямых частных инвестиций. Региональные венчурные фонды, например, посредством слияний были укрупнены, а неэффективные управляющие команды – заменены более дееспособными. Практически из 11 РВФ, управлявшихся различными компаниями, к 2001 г. остались три наиболее сильные группы, управляемые германской «Quadriga Capital», голландской «Eagle» и скандинавской «Norum»[8].

Таблица 2.1 Зоны действия и перспективы реорганизации РВФ

|

Географическая территория |

Текущее положение |

Положение в будущем |

|

Санкт-Петербург |

«Quadriga Capital» |

«Quadriga Capital» |

|

Центральная часть России | ||

|

Северо-Западный регион |

«Norum» |

«Norum» |

|

Запад | ||

|

Западная Сибирь |

Berkeley Capital Partners Ltd. |

Berkeley Capital Partners Ltd. |

|

Черноземье |

«Eagle» |

«Eagle» |

|

Казахстан | ||

|

Смоленск | ||

|

Урал | ||

|

Юг России |

SIGEFI |

SIGEFI |

|

Нижняя Волга |

“Russia Partners” |

“Russia Partners” |

|

Дальний Восток |

“Daiwa” |

“Daiwa” |

Помимо укрупнения и расширения сфер приложения своей деятельности региональные фонды ЕБРР стали практиковать синдицированные и более крупные инвестиции в наиболее перспективные, по их оценке, проекты, чего на первом этапе не наблюдалось.

Новым явлением, значительно обогатившим скудный ландшафт венчурной индустрии в стране, оказалась докатившаяся до России волна инвестиционного ажиотажа вокруг Интернета. Именно эта область идеально воплощает в себе традиционную схему высокорискового финансирования – вложение в перспективную идею или технологию, которая достаточно быстро обещает материализоваться в масштабный по охвату аудитории бизнес.

Российский Интернет был в несколько раз «виртуальнее» своих американских и европейских собратьев. В силу российской специфики компании декларировали одни объемы инвестиций, а на деле они оказывались на порядок меньше. Тем не менее, объявленные цифры все же дают нам некоторые ориентиры. Первым в январе заявил о себе консорциум в составе инвестиционной группы «Русские фонды» и компании «Orion Capital Advisors», получивший в качестве инвестиций около US $30 млн. Его собственностью стали ресурсы «Rambler», «Top100» и «iXBT». Впоследствии консорциум обещал вложить US $400 тыс. в информационный ресурс Lenta.ru. Golden Telecom пообещал инвестировать в различные проекты в России и странах СНГ порядка US $50 млн. В частности, за US $25 млн. были куплены поисковая система Aport.ru, Atrus и Omen, ранее принадлежавшие компании Agama, а также за US $8,3 млн. был приобретен проект Infoart.

Компания ru-Net Holdings купила 35,7 % акций «Яндекса» за US $5,3 млн. и вложила US $1,8 млн. в Интернет-магазин «Озон», а инвестиционная группа «Дельта-капитал» израсходовала US $2,5 млн. на Port.ru7. Холдинг NetBridge заявил о US $6 млн., потраченных на проекты List.ru (fomenko.ru, lovers.ru. и т.д.

Многие компании вышли на рынок и активно работают на нем, не оглашая своих затрат. По нашим оценкам, в 2000 г. различные компании и фонды инвестировали в российские Интернет-проекты более ста млн. US$»[9]. Накатывавшая несколько месяцев на протяжении 1999-2000 г. волна ажиотажа вокруг инвестиций в российские Интернет-компании быстро сошла на нет.

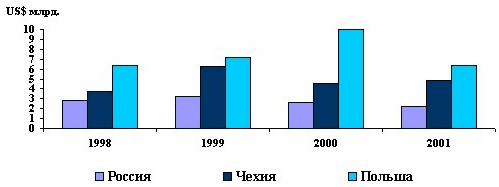

2001-2002 гг. можно определить как третий этап венчурной индустрии РФ. В течение трех лет после кризиса августа 1998 г. (1998–2001 гг.) - периода, обозначенного как время «экономической адаптации», объем прямых иностранных инвестиций (FDI) в РФ неуклонно сокращался как в абсолютном выражении, так и в сопоставимых показателях по сравнению со странами Центральной и Восточной Европы.

Источник: A.T. Kearney, Inc.

Рис. 2.2 – Приток зарубежных прямых инвестиций в Россию и страны Восточной Европы

Некоторые признаки изменения в лучшую сторону позиции зарубежных инвесторов обнаружились с 2000 г., после избрания на пост президента России В.В. Путина и проведения правительством РФ курса на достижение стабилизации во всех областях хозяйственной, социальной и политической жизни страны. В целом доверие инвесторов к перспективам инвестирования в Россию выросло к середине 2002 г. на 19 %[10].

Первые выходы

Одним из самых важных вопросов для венчурных фондов и компаний является вопрос ликвидности совершаемых инвестиций. Кризис 1998 г. отбросил венчурную индустрию в России на несколько лет назад. «Из большого разнообразия инвестиционных фондов первой волны деятельность в России продолжили около 50-60 %». Сохранившие свое присутствие на российском рынке венчурные фонды оказались вынуждены переоценить стоимость своих инвестиционных приобретений.