Оценка ликвидности и платежеспособности ООО АТЛАНТ

На основе указанных предпосылок логично сформулировать следующее определение. Ликвидность предприятия – синтетический учетно-аналитический показатель, характеризующий способность предприятия погашать в установленное время, а в отдельных случаях – и с нарушением сроков оплаты свои обязательства как за счет собственных, так и на основе привлеченных средств. [9; 257]

Схема, представленная на рисунке 1.1., отражают взаимосвязь между платежеспособностью, ликвидностью предприятия, баланса и активов. Все уровни схемы равнозначны и переход на каждый последующий невозможен без существования предыдущего. Ликвидность активов является условием ликвидности баланса, ликвидность баланса – условием ликвидности предприятия. Следовательно, ликвидность активов является основной платежеспособности. Но в то же время, если предприятия имеет высокий имидж и постоянно является платежеспособным, ему легче поддерживать ликвидность активов.

1.2 Методика оценки ликвидности бухгалтерского баланса

Для оценки изменения степени платежеспособности и ликвидности предприятия необходимо сравнивать показатели балансового отчета по различным группам актива и обязательств. На основе этого сравнения определяют аналитические абсолютные и относительные показатели.

Для более точной оценки платежеспособности предприятия в отечественной практике исчисляется величина чистых активов и анализируется их динамика. Чистые активы представляют собой превышение активов предприятия над пассивами, принимаемыми в расчет. В активы, участвующие в расчете, включается денежное и неденежное имущество предприятия, за исключением задолженности участников (учредителей) по взносам в уставной капитал. [18; 235]

Пассивы, участвующие в расчете, включают часть собственных обязательств предприятия (целевые финансирование и поступление), внешние обязательства банкам и иным юридическим и физическим лицам.

Повышение или снижение уровня ликвидности предприятия устанавливается в мировой практике по изменению абсолютного показателя чистого оборотного капитала (собственного оборотного капитала). Величина этого показателя определяется как разность между оборотными (текущими) активами и краткосрочными (текущими) обязательствами. Поэтому чистый оборотный капитал составляет величину, оставшуюся после погашения всех краткосрочных обязательств. Следовательно, если предприятие не располагает чистым оборотным капиталом, оно неликвидно.

В отечественной практике оценка платежеспособности и ликвидности предприятия осуществляется путем сравнения средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашении я и расположенными в порядке возрастания сроков. По существу, ликвидность предприятия означает ликвидность баланса.[15; 395]

Ликвидность активов и срочность обязательств могут быть лишь приближенно определены по бухгалтерскому балансу в ходе внешнего анализа. Повышение точности оценки ликвидности баланса происходит в рамках внутреннего анализа на базе данных бухгалтерского учета. [2; 527]

В зависимости от степени ликвидности, то есть скорости превращения денежные средства, активы предприятия подразделяются на следующие группы:

1. Наиболее ликвидные активы А1. К ним относятся статьи из II раздела баланса «Денежные средства» и «Краткосрочные финансовые вложения». Формула расчета следующая:

А1 = d + КФВ (∑ стр. 250, 260), 1.1

где d – денежные средства;

КФВ – краткосрочные финансовые вложения;

∑ - сумма строк баланса.

2. Быстрореализуемые активы А2 – краткосрочная дебиторская задолженность и прочие оборотные активы из II раздела баланса. При обнаружении задолженности участников по взносам в уставной капитал на ее величину уменьшается итог быстро реализуемых активов:

А2 = rаК – ЗУК + Па (стр.240 - ЗУК + стр. 270), 1.2

где rаК – краткосрочная дебиторская задолженность;

ЗУК - задолженность участников по взносам в уставной капитал;

Па – прочие оборотные активы.

3. Медленно реализуемые активы А3 - К ним относятся статьи из II раздела баланса: «Запасы», «Налог на добавленную стоимость», «Задолженность участников по взносам в уставной капитал», а так же статьи «Долгосрочные финансовые вложения», и «Отложенные налоговые активы» из I раздела баланса:

А3 = FT + FO + Z + H + ЗУК (∑ стр.140, 145, 210, 220 + ЗУК), 1.3

где FT – долгосрочные финансовые вложения;

FO – отложенные налоговые активы;

Z – запасы;

H – НДС по приобретенным ценностям;

ЗУК - задолженность участников по взносам в уставной капитал;

∑ - сумма строк баланса.

4. Труднореализуемые активы А4 – статьи I раздела баланса, за исключением статей этого раздела, включенных в предыдущую группу, и «Долгосрочная дебиторская задолженность» из II раздела баланса:

А4 = F – FT – FO + rаД (стр.190-стр.140-стр.145+стр.230), 1.4

где F – внеоборотные (иммобилизованные) активы;

FT – долгосрочные финансовые вложения;

FO – отложенные налоговые активы;

rаД – долгосрочная дебиторская задолженность.

Пассивы баланса группируются по срочности их оплаты.

1. Наиболее срочные обязательства П1. К ним относятся статьи из V раздела баланса: «Кредиторская задолженность», «Задолженность участникам по выплате доходов» и «Прочие краткосрочные обязательства»:

П1= rР +ЗУ + ПКО (∑ стр. 620, 630, 660), 1.5

где rР – кредиторская задолженность;

ЗУ - задолженность участникам по выплате доходов;

ПКО - прочие краткосрочные обязательства;

∑ - сумма строк баланса.

2. Краткосрочные пассивы П2 – краткосрочные кредиты и заемные средства, резервы предстоящих расходов из V раздела баланса:

П2 = КТ + РП (∑стр. 610, 650), 1.6

где КТ - краткосрочные кредиты и займы;

РП - резервы предстоящих расходов;

∑ - сумма строк баланса.

3. Долгосрочные пассивы П3 – долгосрочные кредиты и займы (КТ) из IV раздела баланса:

П3 = КТ (стр. 590) 1.7

4. Постоянные пассивы П4 – статьи III раздела баланса. Сумма итога III раздела баланса и статьи «Доходы будущих периодов» из V раздела баланса:

П4 = ИС + Д (∑ стр. 490, 640), 1.8

где ИС – капитал и резервы;

Д - доходы будущих периодов;

∑ - сумма строк баланса.

Организация считается ликвидной, если ее текущие активы превышают краткосрочные обязательства: ТА > КО (II > V) .

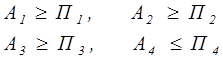

Сравнение групп активов с соответствующими группами пассивов (т.е. А1 с П1; А2 с П2; А3 с П3; А4 с П4) дает условия различных степеней ликвидности баланса.

Условие абсолютной ликвидности баланса:

Невыполнение одного из первых трех неравенств (равенств) свидетельствует о нарушении ликвидности баланса. При этом недостаток средств по одной группе активов не компенсируется их избытком по другой группе, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные. [15; 397]