Оценка финансового состояния предприятия и направления его улучшения

На основе этих данных рассчитаем показатели ликвидности ООО «КЭСП» по формулам (1), (2), (3):

– Коэффициент абсолютной ликвидности:

2007 год: КА.Л.= ![]()

2008 год: КА.Л.=![]()

2009 год: КА.Л.= ![]()

– Коэффициент срочной ликвидности:

2007 год: КС.Л.= ![]()

2008 год: КС.Л.= ![]()

2009 год: КС.Л.= ![]()

– Коэффициент общей ликвидности:

2007 год: КО.Л.= ![]()

2008 год: КО.Л.= ![]()

2009 год: КО.Л.= ![]()

Для наглядности полученные данные сведем в таблицу 6, найдем отклонения 2008 года по сравнению с 2007 годом, 2009 года по сравнению с 2008 годом:

Таблица 10 – Показатели ликвидности ООО «КЭСП» за 2007–2009 гг.

|

Коэффициенты |

2007 год |

2008 год |

2009 год |

Отклонения (+; -) | |

|

2008–2007 гг. |

2009–2008 гг. | ||||

|

Коэффициент абсолютной ликвидности |

0,06 |

0,08 |

0,11 |

0,025 |

0,028 |

|

Коэффициент срочной ликвидности |

0,73 |

0,82 |

0,83 |

0,09 |

0,01 |

|

Коэффициент общей ликвидности |

1,68 |

1,29 |

1,45 |

-0,39 |

0,16 |

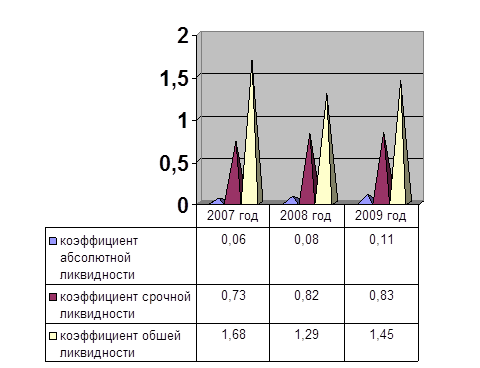

Рассмотрим данные таблицы 10 на рисунке 4.

Рисунок 4 – Показатели ликвидности ООО «КЭСП» за 2007–2009 гг.

Коэффициент абсолютной ликвидности – наиболее жесткий критерий платежеспособности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно. На конец 2008 года коэффициент абсолютной ликвидности составил 0,089 при его значении на конец 2007 года – 0,064.

Значение коэффициента срочной ликвидности с 0,73 на конец 2007 года увеличился до 0,82 на конец 2008 года, и до 0,83 – в 2009 году.

Коэффициент текущей ликвидности уменьшился в динамике с 1,68 до 1,29 на конец 2008 года и 1,45 на конец 2009 года при норме равной 1–2. Смысл этого показателя состоит в том, что если предприятие направляет все свои оборотные активы на погашение долгов, то оно не ликвидирует краткосрочную задолженность на 100%. Таким образом, все показатели, характеризующие платежеспособность предприятия, имеют тенденцию к снижению.

Итак, можно сделать общий вывод, что положение ООО «КЭСП» стало лучше в 2009 году по сравнению с 2007 годом и 2008 годом, абсолютная устойчивость сменилась неустойчивым положением в 2007 году и эта тенденция продолжилась до конца 2008 года.

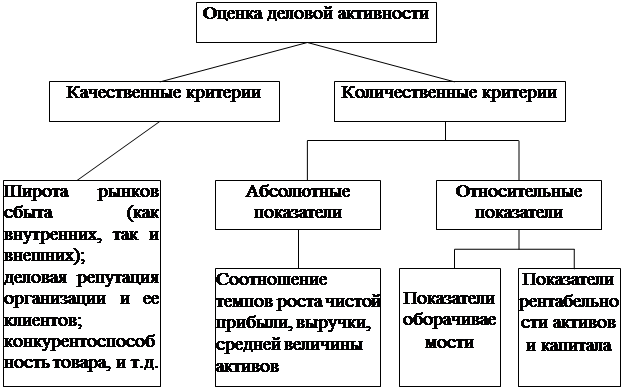

2.3 Оценка деловой активности и рентабельности предприятия

Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и эффективности использования ресурсов. Уровни деловой активности конкретной организации отражают этапы ее жизнедеятельности (зарождение, развитие, подъем, спад, кризис, депрессия) и показывают степень адаптации к быстроменяющимся рыночным условиям, качество управления. Деловая активность выражает эффективность использования материальных, трудовых, финансовых и других ресурсов по всем бизнес-линиям деятельности и характеризует качество управления, возможности экономического роста и достаточность капитала организации [27, с. 2].

Основополагающее влияние на деловую активность хозяйствующих субъектов оказывают макроэкономические факторы, под воздействием которых может формироваться либо благоприятный «предпринимательский климат», стимулирующий условия для активного поведения хозяйствующего субъекта, либо наоборот – предпосылки к свертыванию и затуханию деловой активности. Достаточно высокую значимость имеют также и факторы внутреннего характера, в принципе подконтрольные руководству организаций: совершенствование договорной работы, улучшения образования в области менеджмента, бизнеса и планирования, расширение возможностей получения информации в области маркетинга и др. Значение анализа деловой активности заключается в формировании экономически обоснованной оценки эффективности и интенсивности использования ресурсов организации и в выявлении резервов их повышения [28, с. 66].

В ходе анализа решаются следующие задачи:

– изучение и оценка тенденции изменения показателей деловой активности;

– исследование влияния основных факторов, обусловивших изменение показателей деловой активности и расчет величины их конкретного влияния;

– обобщение результатов анализа, разработка конкретных мероприятий по вовлечению в оборот выявленных резервов [29, с. 208].

При изучении сравнительной динамики абсолютных показателей деловой активности оценивается соответствие следующему оптимальному соотношению, получившему название «золотого правила экономики организации»:

Трчп > ТрВ > ТрА > 100%,

где Трчп – темп роста чистой прибыли;

ТрВ – темп роста выручки от продаж;

ТрА – темп роста средней величины активов.

Рисунок 5 – Приемы проведения оценки деловой активности

Итак, для расчета показателей деловой активности, воспользуемся следующими исходными данными.

Таблица 11 – Исходные данные для расчета показателей деловой активности и рентабельности предприятия

|

Финансовые показатели, тыс. руб. |

2007 год |

2008 год |

2009 год |

|

Средняя стоимость активов |

413298 |

574137 |

677793 |

|

Средняя стоимость внеоборотных активов |

186962 |

214120 |

224299 |

|

Средняя стоимость оборотных активов |

226336 |

306017 |

453493 |

|

Средняя стоимость дебиторской задолженности |

79042 |

175240 |

237455 |

|

Средняя стоимость собственного капитала |

248725 |

281957 |

323767 |

|

Средняя стоимость кредиторской задолженности |

127606 |

182981 |

238637 |

|

Выручка от реализации товаров, услуг |

1032991 |

1537452 |

2115362 |

|

Себестоимость продукции |

881063 |

1342336 |

1715179 |

|

Прибыль от реализации продукции |

62971 |

98024 |

182713 |

|

Бухгалтерская прибыль (убыток) |

38163 |

69540 |

69620 |

|

Чистая прибыль |

25658 |

44605 |

44445 |