Оценка финансового состояния предприятия и направления его улучшения

Для определения необходимости привлечения внешних источников финансирования, сравним рентабельность всех активов и коэффициентом рентабельности собственных средств:

2007 год: РА – РСК = 6,2% – 10,3% = – 4,1%;

2008 год: РА – РСК = 7,8% – 15,8%= – 8%;

2009 год: РА – РСК = 6,5% – 13,7% = -7,2%.

Отсюда следует, что и в 2007 и в 2008, и в 2009 годах предприятие не нуждалось в привлечении внешних источников.

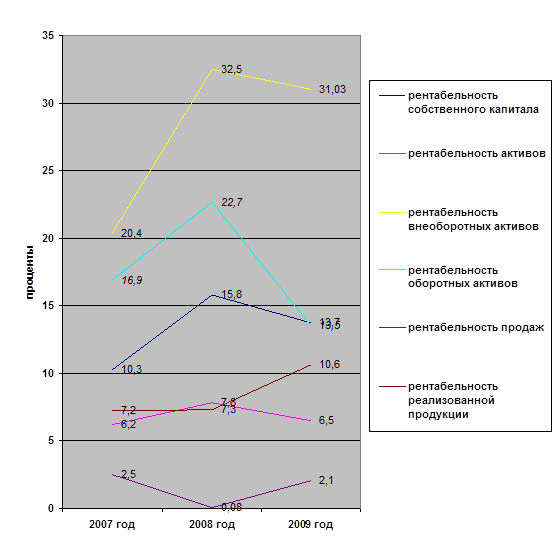

В период с 2007 по 2008 год все показатели увеличились. Например, рентабельность внеоборотных и оборотных средств выросли на 12,1% и на 5,8%. Также мы наблюдаем увеличение рентабельности собственного капитала на 5,5%. А вот рентабельность продаж сократилась на 2,42%, что можно проследить на следующем рисунке 7.

Рисунок 8 – Показатели рентабельности предприятия 2007–2009 гг.

В целом с 2008 по 2009 год, показатели, оценивающие рентабельность организации, демонстрируют отрицательную динамику. Наблюдается и снижение оборотных и внеоборотных активов на 7,4% и 1,47%, соответственно. Резко сократилась рентабельность собственного капитала – с 5,5 до -2,1% не только из-за появления убытка, но и за счет уменьшения средней стоимости собственного капитала предприятия на 41810 тыс. руб. (323767–281957).

Итак, рассчитав показатели, характеризующие финансовую устойчивость ООО «КЭСП», проанализировав полученные данные, необходимо дать рекомендации по улучшению финансового состояния данного предприятия. Будет уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях.

3. Основные направления совершенствования финансового состояния предприятия

3.1 Зарубежный опыт оценки финансового состояния предприятия

В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности и т.д. финансовые аналитики нашей страны должны будут все чаще и чаще обращаться к характеристикам аналитических систем экономически развитых зарубежных стран для того, чтобы лучше понять достижения и результаты деятельности предприятий, преуспевающих на мировом рынке. За рубежом проблемой оценки финансового состояния коммерческого предприятия занимаются многие ученые: Коробоу Л., Штур О., Мартин Д., Браун М. и многие другие [31, с. 336].

На основе создания ими систем комплексного анализа деятельности фирмы практически каждый желающий сможет без особых усилий получить интересующие его данные о функционировании предприятия. На западе интерес к финансовым данным компаний очень высок. это связано с тем, что различные категории пользователей информации в той или иной степени заинтересованы в результатах финансовой деятельности компании.

Пользователи финансовых отчетов делятся на внутренних и внешних. К первым относят администрацию ко вторым кредиторов и инвесторов. Кредиторы предоставляют займы, принимают векселя или покупают облигации, по которым получают проценты. Они рассчитывают на погашение займов в соответствии с заключенным соглашением. Инвесторы покупают акции в расчете на получение дивидендов и на увеличении их рыночной стоимости те и другие подвергают себя риску: кредитор тем, что должник может и не вернуть долга, инвестор, что высоких дивидендов или вообще или рыночная цена на акции упадет. Чтобы свести риск к минимуму при осуществлении вложений анализируют финансовое положение каждого отдельного предприятия. Результаты деятельности фирмы в прошлом часто являются хорошим индикатором перспектив развития. По этому инвестора или кредитора интересуют имевшие место в прошлом тенденции реализации товаров и услуг, издержек, движений денежных средств и прибыли от осуществленных инвестиций. Кроме того, анализ текущего состояния компании позволяет оценить положение на данный момент, например, состояние и структуру активов, денежных средств, соотношение между задолженностью компании и ее капиталом, разумность величины материально производственных запасов и дебиторской задолженности [32, с. 390].

Знание финансового состояния фирмы в прошлом и настоящем является необходимым для выполнения другой задачи анализа финансового положения оценки перспектив развития компании. Многие аналитики используют приблизительные оценки определения важнейших финансовых коэффициентов. Например, долгое время считалось, что если текущий коэффициент (отношения оборотных средств к краткосрочным обязательствам) равен 2, то это хорошо. Хотя подобные показатели помогают при подготовке дальнейших исследований, нельзя утверждать, что они подходят любой компании. Фирма с текущим коэффициентом большим, чем 2:1, может иметь слабое финансовое положение: слишком большая дебиторская задолженность, значительные, несоответствующие требованиям времени материальные запасы, слабый контроль за денежными операциями. Другая компания имеет коэффициент покрытия меньше 2:1, но благодаря хорошему управлению находиться в прекрасном финансовом состоянии, таким образом, подобные оценки должны применяться с большой осторожностью [33, с. 240].

Метод сравнения финансовых результатов одной и той же компании за определенный период времени имеет преимущество перед приемом, рассмотренным выше. Этот прием позволяет увидеть изменения в лучшую или худшую сторону, а также прогнозировать будущие тенденции развития. Однако в переломные периоды деятельности следует осторожно делать прогнозы на будущее. Другой недостаток заключается в том, что хорошие результаты в прошлом могут оказаться неприемлемыми в настоящем или будущем, например, даже если доходы с инвестиций выросли с 3 до 4%, уровень доходов в 5% может оказаться недостаточным в отраслевых показателей необходимо учитывать следующее отчетном периоде. Использование отраслевых показателей, в какой-то степени позволяет устранить негативные стороны предшествующих способов оценки. Этот метод предполагает сопоставление итогов деятельности фирмы с другими компаниями той же отрасли. Во-первых, хотя две компании действуют в одной отрасли промышленности, они могут несопоставимы. Во-вторых, большинство крупных компаний действуют больше чем в одной отрасли. Некоторые из них диверсифицировали свою деятельность, превратились в конгломераты, функционирующие во многих не связанных отраслях.

Различные подразделения такой компании имеют не одинаковые уровни рентабельности и риска. При применении сводных финансовых отчетов для финансового анализа часто становится невозможным использовать в качестве ориентира отраслевые показатели. Но несмотря на все эти недостатки, при отсутствии данных о деятельности компании в прошлом наилучшим является использование отраслевых показателей для оценки текущей деятельности. Внешний анализ осуществляется на основе данных публикуемых отчетов компаний, информации комиссии по ценным бумагам и биржевым операциям, экономической периодики и консультаций фирм, оказывающих услуги по вопросам кредитования и осуществления инвестиций.

Методика проведения зарубежного анализа во многом схожа с принципами оценки финансового состояния в отечественной практике. Различия наблюдаются в информационном обеспечении лиц, проводящих анализ. За рубежом практически каждое заинтересованное лицо может получить информацию о деятельности любой фирмы [34, с. 207].