Повышение качества администрирования налогов, налогов, составляющих основные источники формирования бюджета Республики Марий Эл

Систему налогообложения можно считать стабильной и, соответственно, благоприятной для предпринимательской деятельности и экономического развития, если остаются неизменными основные принципы налогообложения, состав налоговой системы, наиболее значимые льготы и санкции.

Стабильность налогов означает относительную неизменность в течение ряда лет основных принципов системы налогообложения, а также наиболее значимых налогов и ставок, определяющих взаимоотношения предпринимателей и предприятий с государственным бюджетом.

Чем стабильнее система налогообложения, тем увереннее чувствуют себя экономические агенты.

Налоги, как стоимостная категория, имеют свои отличительные признаки и функции, которые выявляют их социально-экономическую сущность и назначение. Развитие налоговых систем исторически определили четыре основные его функции - фискальную, стимулирующую, регулирующую и распределительную.

Регулирующая. Государственное регулирование осуществляется в двух основных направлениях:

регулирование рыночных, товарно-денежных отношений. Оно состоит главным образом в разработке законов, нормативных актов, определяющих взаимоотношения действующих на рынке лиц, прежде всего предпринимателей, работодателей и наемных рабочих. К ним относятся законы, постановления, инструкции государственных органов, регулирующие взаимоотношение товаропроизводителей, продавцов и покупателей, деятельность банков, товарных и фондовых бирж, а также бирж труда, торговых домов, устанавливающие порядок проведения аукционов, ярмарок, правила обращения ценных бумаг и т.п. Это направление государственного регулирования рынка непосредственно с налогами не связано;

регулирование развития народного хозяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующим в обществе, является закон стоимости. Здесь речь идет главным образом о финансово-экономических методах воздействия государства на интересы людей, предпринимателей с целью направления их деятельности в нужном, выгодном обществу направлении.

Таким образом, развитие рыночной экономики регулируется финансово-экономическими методами - путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций, государственных закупок и осуществления народнохозяйственных программ и т.п. Центральное место в этом комплексе экономических методов занимают налоги.

Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Стимулирующая. С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Стимулирование технического прогресса с помощью налогов проявляется, прежде всего, в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения.

Распределительная, или, вернее, перераспределительная. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др.

С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и в капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др.

Через налоги происходит также перераспределение ресурсов: благодаря налогам в государственном бюджете концентрируются средства, направляемые затем на решение проблем народного хозяйства, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др.

Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите. Таким образом, перераспределительная функция налогов в какой-то степени создает и морально-этические устои общества.

Фискальная - изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры - библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития - фундаментальная наука, театры, музеи и многие учебные заведения и т.п.

Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно [31, С.54].

В зависимости от метода установления налогов и способа их взимания налоги подразделяются на прямые и косвенные. Прямые налоги взимаются в процессе накопления материальных благ, ими непосредственно облагаются трудоспособность физических лиц или экономический потенциал (способность приносить доход) юридических лиц. Прямыми являются те налоги, которыми облагаются имущество, выручка, процесс извлечения прибыли (дохода).

Прямые налоги, в свою очередь, делятся на личные и реальные (целевые). Прямые личные налоги уплачиваются с действительно полученного дохода и отражают фактическую платежеспособность субъекта налога. К их числу относятся налог на доходы физических лиц, налог на прибыль организаций, налог на имущество организаций, налог на имущество физических лиц и др.

Прямыми реальными налогами облагается предполагаемый средний доход, получаемый от того или иного объекта обложения. К их числу относятся земельный налог, транспортный налог, единый налог на вмененный доход для отдельных видов деятельности и др.

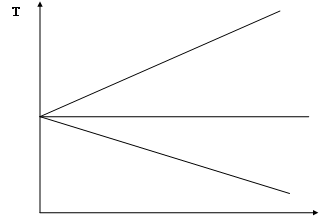

Существуют три основные системы прогрессивного налогообложения (отношения суммы, взимаемой в виде налога с дохода конкретного работника к величине этого дохода):

пропорциональный налог (сумма налога пропорциональна доходу работника);

регрессивный налог (налог взимается тем ниже, чем выше доход работника);

прогрессивный налог (чем выше доход, тем выше налог) (рис.1).

Прогрессивный налог

Прогрессивный налог

Пропорциональный налог