Подходы и методы финансового оздоровления

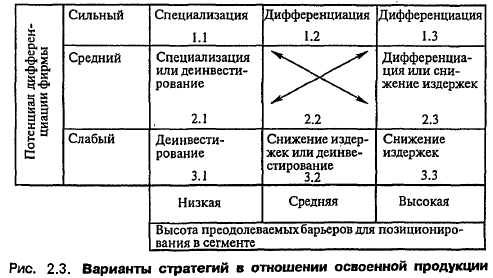

На основе оцененных по такому методу перспектив каждого из ключевых продуктов можно сформировать обобщенную антикризисную стратегию фирмы в отношении ранее освоенной продукции.

Наряду с освоенной продукцией, промышленная фирма зачастую имеет наработки в отношении родственных, а нередко и принципиально новых изделий. Это требует проведения их оценки для разработки соответствующей инновационной стратегии.

Ряд авторов считает главным тормозом успешной работы предприятий в рыночных условиях простаивание производственных мощностей, их невосприимчивость к инновациям, сохранившиеся от административной экономики иерархические линейно-функциональные структуры и многочисленные вспомогательные производства[4].

Особенностью кризисного предприятия является жесткая ограниченность в ресурсах. В этих условиях удобно осуществить выбор .инновационной стратегии с использованием соответствующей схемы (рис. 2.4).

На основе принятых решений в отношении освоенной продукции и инноваций руководство фирмы наполняет выбранную модель антикризисной стратегии ресурсным содержанием. Для этого прорабатываются несколько вариантов бизнес-стратегий, на основе чего и составляются общая модель антикризисной стратегии и опирающийся на нее перспективный план выхода организации из кризиса.

Выводы

1. Выведение промышленной фирмы из кризисного состояния (так же, как и профилактика кризиса) предполагает необходимость стратегического подхода к антикризисному управлению. Руководящим документом последнего должен быть стратегический план, доведенный до каждого подразделения.

2. Главным содержательным показателем антикризисного стратегического документа (программы, плана и т.п.) является наличие в нем субординированных конкретных установок, своеобразных формул поведения для менеджеров разного уровня в вариативных состояниях внутренней и внешней среды кризисной организации.

3. Для антикризисного управления крупной промышленной фирмой наиболее предпочтительным типом стратегии, как наименее затратной по средствам и времени, является «стратегия дифференциации», заключающаяся в изменении эксплуатационных параметров традиционной продукции с ориентацией на требования (потребительские предпочтения) различных групп покупателей.

4. Антикризисная стратегия фирмы имеет оригинальный характер, поскольку обусловлена индивидуальной, отличной от других системой целей.

5. Одной из постоянных функций стратегического менеджмента является систематическое прогнозирование и оценка факторов кризисности и разработка механизмов их нейтрализации.

6. Одним из довольно затратных, но при этом и наиболее эффективных методов антикризисного стратегического менеджмента является моделирование развития кризисных ситуаций и построение на этой основе механизмов их преодоления.

Глава 3. Финансовая стабилизация предприятия

Обобщая основные положения теории антикризисного управления и учитывая необходимость упреждения событий в условиях рыночных рисков, можно выделить пять основных механизмов финансовой стабилизации и финансового оздоровления предприятия: — устранение неплатежеспособности (оперативный механизм финансовой стабилизации); — восстановление финансовой устойчивости и финансового равновесия (тактический механизм финансовой стабилизации); — обеспечение финансового равновесия в длите льном периоде (стратегический механизм финансовой стабилизации); — упреждающий механизм финансовой стабилизации; — санация предприятия (при невозможности задействования предыдущих механизмов).

3.1 Оперативный механизм финансовой стабилизации

Оперативный механизм финансовой стабилизации предприятия обычно сводится к устранению его неплатежеспособности — главного фактора дестабилизации. При правильных, рациональных действиях руководства оперативный этап может быть исполнен в течение одного квартала. Иногда устранение неплатежеспособности называют термином «отсечение лишнего», так как предприятие стремится быстро избавиться от отягощающих его обязательств и лишних, неработающих, но вполне ликвидных запасов и ресурсов. Система мер должна быть направлена одновременно на уменьшение размера текущих внешних и внутренних финансовых обязательств предприятия и на увеличение суммы денежных активов, обеспечивающих срочное погашение этих обязательств. Реализуется принцип «отсечение лишнего»: с одной стороны, предприятие срочно избавляется от ликвидных активов, превращая их в денежную форму, а с другой — сокращает текущие потребности, приводящие к обязательствам предприятия.

Основным индикатором оперативного механизма финансовой стабилизации служит коэффициент чистой текущей платежеспособности (КЧТП):

КЧТП = (ОА - 0Ан)/(КФО - КФ0по).

Этот коэффициент позволяет увидеть объективную картину кризиса реальной платежеспособности предприятия. Чтобы создать эту картину, необходимо от полной величины оборотных активов (ОА) убрать неликвидную ее часть ОАн (неликвидные запасы, дебиторку, которую сложно получить, расходы будущих периодов), а из полных краткосрочных финансовых обязательств пассива (КФО) убрать ту внутреннюю часть (КФОПО), которая может быть отложена до завершения финансовой стабилизации (расчеты по начисленным дивидендам, расчеты с дочерними предприятиями — филиалами и др.). Если КЧТ П окажется больше 1, то необходимо ускорять ликвидность оборотных активов, обеспечивая тем самым рост положительного денежного потока. В первую очередь необходимо: ликвидировать портфель краткосрочных финансовых вложений, по возможности ускорить инкассацию дебиторки, снизить период предоставления товарного кредита, увеличить размер ценовой скидки при осуществлении наличного платежа, снизить размер страховых запасов, уценить трудноликвидные запасы до уровня цены реального спроса и продать их.

Если КЧТП окажется меньше 1, то необходимо проводить ускоренное частичное дезинвестирование, внеоборотных активов, то есть: — быстро продать высоколиквидную часть долгосрочных вложений (акции и др.); — провести операции возвратного лизинга, в процессе которых лизингодателю возвращаются приобретенные основные средства (в соответствии с условиями договора); — ускорить продажи неиспользуемого оборудования по реальным рыночным ценам; — заменить планируемую покупку основных средств их арендой. Одновременно с отмеченными мероприятиями необходимо быстро сокращать размер краткосрочных финансовых обязательств предприятия, обеспечивая тем самым снижение объема отрицательного денежного потока в краткосрочном периоде. Необходимо быстро:

— провести, по возможности, пролонгацию (продление срока договора) краткосрочных кредитов;

— провести, по возможности, реструктуризацию портфеля краткосрочных финансовых кредитов с переводом отдельных из них в долгосрочные;

— увеличить, по возможности, период предоставления поставщиками товарного кредита;

— отсрочить, по возможности, расчеты по внутренней кредиторской задолженности предприятия (например, перейти от авансовой системы оплаты труда к одномесячным выплатам или — по договору с трудовым коллективом - к ежеквартальным);