Прямые налоги

- земельный налог;

-налог на имущество физических лиц.

В местные бюджеты зачисляются налоговые доходы от федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами, например, налог на доходы физических лиц зачисляемый по нормативу 30 процентов, единый сельскохозяйственный налог по нормативу 60 процентов, едины налог на вмененный доход для отдельных видов деятельности по нормативу 90 процентов, и некоторые государственные пошлины.

Земельный налог — уплачивают организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Земельный налог устанавливается главой 31 НК РФ и нормативными правовыми актами представительных органов муниципальных образований, вводятся в действие и прекращают действовать в соответствии с Налоговым кодексом РФ и нормативными актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований. Устанавливая налог, представительные органы муниципальных образований определяют налоговые ставки в пределах, установленных главой 31 НК РФ, порядок и сроки уплаты земельного налога.

При установлении налога нормативными правовыми актами представительных органов муниципальных образований могут также устанавливать налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Главой 31 НК РФ определяет налогоплательщиков, объект налогообложения, налоговую базу, налоговый и отчетный период, налоговую ставку, льготы и порядок исчисления налога и авансовых платежей по налогу.

Налог на имущество физических лиц установлен Законом Российской Федерации «О налогах на имущество физических лиц» от 09.12.1991 № 2003-1, который введен в действие с 1 января 1992 года.

Данный закон определяет плательщиков налогов, объекты налогообложения, ставки налог, льготы по налогам и порядок исчисления и уплаты налогов.

Таким образом, основными нормативно-правовыми актами регулирующими прямое налогообложения являются Бюджетный и Налоговый кодексы Российской Федерации.

Бюджетный кодекс Российской Федерации устанавливает перечень налоговых доходов и нормативы их зачисления в бюджеты бюджетной системы Российской Федерации, а также определяет федеральные, региональные и местные налоги.

Налоговый кодекс Российской Федерации определяет налогоплательщиков, объект налогообложения, налоговую база, налоговый период, ставки, льготы, порядок исчисления и сроки уплаты налога.

2. Анализ и оценка поступлений прямых налогов в бюджеты всех уровней

2.1 Состав и структура прямых налогов в доходах федерального бюджета

Роль налогов в формировании доходов бюджета определяется удельным весом следующих показателей:

- налоговых поступлений в общей сумме доходов бюджета;

- отдельной группы налогов (прямых или косвенных) в общей сумме налоговых доходов бюджета;

- конкретных налогов (налога на прибыль организаций, налога на доходы физических лиц, налога на имущества и другие) в общей сумме налоговых доходов бюджета и пр.

Для определения роли и места прямых налогов в доходах федерального бюджета рассмотрим доходную часть федерального бюджета РФ. Основные характеристики доходной части федерального бюджета РФ в 2007-2009 гг. представлены в таблице 2.1.1., составленной на основе федеральных законов о исполнении федерального бюджета на соответствующий год.

Таблица 2.1.1 Укрупненная структура доходов федерального бюджета РФ за 2007-2009г.г. в млн.руб.

|

Показатель |

2007 год |

2008 год |

2009 год | |||

|

Сумма |

Уд. вес, % |

Сумма |

Уд. вес, % |

Сумма |

Уд. вес, % | |

|

Доходы федерального бюджета всего |

7781119,79 |

100,00 |

9 275 931,31 |

100,00 |

7 336 772,96 |

100,00 |

|

Налоговые доходы |

4629796,82 |

59,50 |

5 231 785,21 |

56,40 |

3 895 641,85 |

53,10 |

|

Неналоговые доходы |

2919696,27 |

37,52 |

4042792,72 |

43,58 |

3433556,65 |

46,80 |

|

Безвозмездные поступления |

231144,70 |

2,97 |

1335,85 |

0,01 |

6206,10 |

0,08 |

|

Целевые отчисления от гос и мун лотерей |

482,00 |

0,01 |

17,53 |

0,00 |

1368,36 |

0,02 |

По данным таблицы мы видим, что за рассматриваемый период удельный вес налоговых доходов превышал удельный вес неналоговых доходов. Однако, в 2009 году наблюдается резкое снижение налоговых доходов в абсолютной величине с 5 231 785,21 млн. руб. в 2008 году до 3 895 641,85 млн. руб. в 2009 году, что связано с последствиями финансово-экономического кризиса.

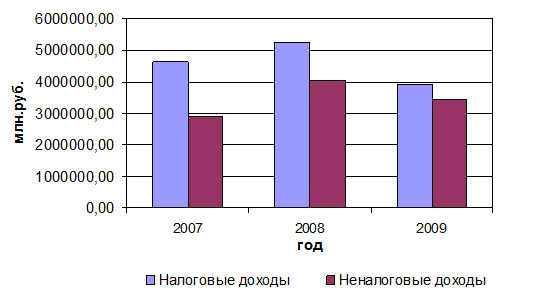

Динамику роста доходной части федерального бюджета РФ за 2007-2009 гг. представим на рисунке 2.1.1.

Рис. 2.1.1. Динамика роста налоговых и неналоговых доходов федерального бюджета РФ за 2007-2009 гг.

Динамика изменения поступлений доходов федерального бюджета за 2007-2009 года показывает, что наибольшее поступление налоговых и неналоговых доходов в абсолютной величине приходится на 2008 год. В связи с финансово-экономическим кризисом мы видим, что в 2009 году наблюдается уменьшение как налоговых, так и неналоговых доходов.

Более подробно остановимся на изучении поступлений прямых и косвенных налогов в общем объеме налоговых доходов федерального бюджета Российской Федерации. В таблице 2.1.2 представлена укрупненная структура поступлений прямых и косвенных налогов в доходы федерального бюджета за 2007-2009 года.

Таблица 2.1.2 Укрупненная структура налоговых доходов федерального бюджета за 2007-2009 гг. в млн.руб.

|

Показатель |

2007 год |

2008 год |

2009 год | |||

|

Сумма |

Уд. вес, % |

Сумма |

Уд. вес, % |

Сумма |

Уд. вес, % | |

|

Всего налоговые доходы, в т.ч. |

4629796,82 |

100,00 |

5231785,21 |

100,00 |

3895641,85 |

100,00 |

|

Прямые налоги |

2233284,57 |

48,24 |

2939090,99 |

56,18 |

1744136,96 |

44,77 |

|

Косвенные налоги |

2396512,25 |

51,76 |

2292694,22 |

43,82 |

2151504,89 |

55,23 |