Разработка схемы финансирования инвестиционного проекта на примере сети салонов сотовой связи Мобильный век

Среднее значение = 3,75

Таблица 1.3 – Факторы, определяющие привлекательность (силу) отрасли

|

Потенциал роста |

Низкий |

0 1 2 3 4 5 6 |

Высокий |

|

Потенциальная привлекательность |

Низкая |

0 1 2 3 4 5 6 |

Высокая |

|

Финансовая стабильность |

Низкая |

0 1 2 3 4 5 6 |

Высокая |

|

Технологическое know-how |

Простое |

0 1 2 3 4 5 6 |

Сложное |

|

Использование ресурсов |

Неэффективное |

0 1 2 3 4 5 6 |

Эффективное |

|

Капиталоемкость |

Высокая |

0 1 2 3 4 5 6 |

Низкая |

|

Легкость вхождения на рынок |

Легко |

0 1 2 3 4 5 6 |

Сложно |

|

Производительность, использование ресурсов |

Низкая |

0 1 2 3 4 5 6 |

Высокая |

Среднее значение = 3,75

Таблица 1.4 – Факторы, определяющие стабильность среды

|

Технологические изменения |

Много |

0 1 2 3 4 5 6 |

Мало |

|

Темп инфляции |

Высокий |

0 1 2 3 4 5 6 |

Низкий |

|

Вариация спроса |

Большая |

0 1 2 3 4 5 6 |

Малая |

|

Разброс цен конкурирующих продуктов |

Большой |

0 1 2 3 4 5 6 |

Малый |

|

Барьеры (ограничения) для вхождения на рынок |

Мало |

0 1 2 3 4 5 6 |

Много |

|

Давление конкурентов |

Высокое |

0 1 2 3 4 5 6 |

Малое |

|

Эластичность спроса |

Эластичный |

0 1 2 3 4 5 6 |

Неэластичный |

Среднее значение = -3,5

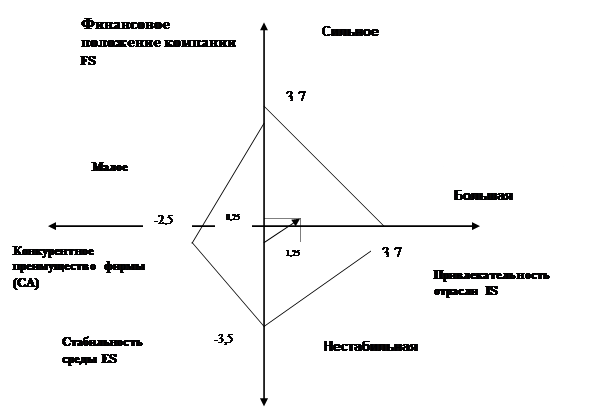

После того как все факторы оценены, а показатели по четырем координатам рассчитаны, их необходимо нанести на график.

Агрессивная позиция – эта позиция характерна для привлекательных отраслей в стабильном окружении.

Критический фактор – способность противостоять появлению новых конкурентов.

Рекомендуемые стратегии:

1. Поиск кандидатов на поглощение в собственной и смежной отраслях;

2. Увеличение доли рынка;

3. Концентрация ресурсов на продуктах, обеспечивающих наибольшее преимущество над конкурентами. Поведение фирмы: поведение разведчика, стремление исследовать как можно больше альтернатив, нежесткий, децентрализованный контроль, не всегда полное использование ресурсов.

Рекомендуемой стратегией для сети салонов сотовой связи «Мобильный век» является увеличение доли рынка на 15%.

|

Рисунок 1.2 – Система координат методики SPACE

1.2 Анализ результатов финансово-хозяйственной деятельности предприятия

Для эффективной деятельности предприятия необходимо сочетать оперативное управление с генеральной финансовой стратегией. И здесь существует два главных направления:

1.Инвестиции – постоянные и переменные затраты – текущие финансовые потребности – структура капитала.

2.Финансовая устойчивость предприятия – платежеспособность, ликвидность баланса, кредитоспособность, рентабельность – финансовые коэффициенты.

В рамках этой проблемы конкретно-практическим воплощением комплексного управления активами и пассивами предприятия являются матрицы финансовой стратегии. Рассматривая их, можно в самой общей форме составить прогноз финансово-хозяйственного состояния предприятия, выявить неблагоприятные факторы и явления. Для этого используются следующие показатели:

1. Результат хозяйственной деятельности (РХД) = брутто-результат эксплуатации инвестиций – изменение текущих финансовых потребностей – производственные инвестиции + обычные продажи имущества.

Текущие финансовые потребности = запасы сырья и готовой продукции + долговые права к клиентам (дебиторская задолженность) – долговые обязательства поставщикам (кредиторская задолженность).

2. Результат финансовой деятельности (РФД) = изменение заемных средств – проценты – налог на прибыль – выплаченные дивиденды + доходы от эмиссии акций – вложения в уставные фонды других предприятий и другие долгосрочные финансовые вложения + полученные отчисления от прибыли учрежденных предприятий и доходы от других долгосрочных финансовых вложений.

В показателе РФД отражается финансовая политика предприятия: при привлечении заемных средств РФД может иметь положительное значение, без привлечения заемных средств – отрицательное. Резко отрицательное значение РФД может быть компенсировано лишь положительным значением РХД.

3. Результат финансово-хозяйственной деятельности предприятия (РФХД) есть сумма результатов его хозяйственной и финансовой деятельности:

РФХД = РХД + РФД.

Анализ РХД, РФД и суммарного РФХД нужен для выявления величины и динамики денежных средств предприятия в результате его хозяйственно-инвестиционной и финансовой деятельности, для оценки его способности отвечать по обязательствам, совершать инвестиции в основные средства, покрывать текущие финансово-эксплуатационные потребности, т.е. иметь положительные денежные потоки – превышение расходов над доходами в обозримой перспективе. Один из самых распространенных способов добиться положения равновесия – методом последовательных итераций всячески комбинировать РХД и РФД, добиваясь приближения их суммы к нулю. Обычно равновесное положение достигается при РХД и РФД, находящихся в интервале между 0% и ±10% добавленной стоимости и имеющих разные знаки.