Своп как разновидность срочной сделки

· Плавающая цена – это текущая рыночная цена (курс, процентная ставка) актива (одного из активов) свопа на момент(ы) его исполнения.

- Доход по свопу – в количественном выражении он представляет собой разницу между ценами (курсами, процентными ставками) актива (активов) соглашения. Из содержания договоренностей свопа всегда понятно, кто будет получателем этой разницы при том или ином соотношении цен (курсов, ставок) актива (активов) свопа.

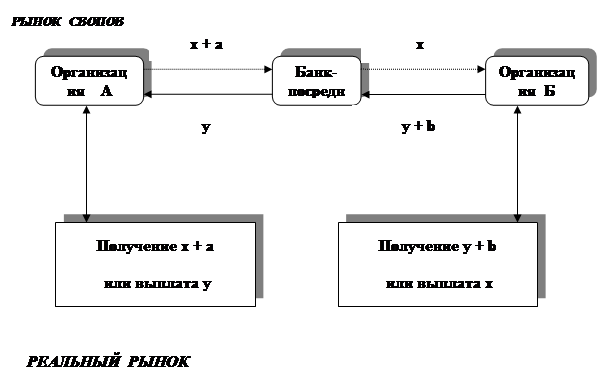

Общая схема денежных потоков по свопу с участием банка – свопового дилера (представлена на Рис.1):

Сторона А заключает с банком своповый контракт, согласно которому она должна перечислить ему денежную сумму «х+а», а банк должен перечислить стороне А денежную сумму «у». Сальдовый платеж составляет «у–(х+а)» и перечисляется стороне А, если он больше нуля, или перечисляется банку, если он меньше нуля.

Сторона Б заключает с банком своповый контракт, согласно которому она должна перечислить ему денежную сумму «у+b», а банк должен перечислить стороне А денежную сумму «x». Сальдовый платеж составляет «x–(y+b)» и перечисляется стороне А, если он больше нуля, или перечисляется банку, если он меньше нуля.

Доход банка всегда равен «а+b» независимо от его взаимоотношений со сторонами А и Б.

Рис.1.

|

2. Процентные свопы: объекты сделки, порядок обмена процентными платежами

Основную часть объема своповых сделок составляют процентные свопы.

Процентный своп – контракт, по которому одна из сторон соглашается выплачивать другой сумму, величина которой изменяется пропорционально представленной процентной ставке, а вторая сторона – выплачивать первой сумму, пропорциональную текущей процентной ставке[7].

Существует классификация процентных свопов[8]:

По срокам до исполнения (погашения) различают свопы:

- Денежного рынка – срок до погашения 3 года и менее;

- Срочный – срок до погашения более 3-х лет.

По моменту начала исполнения различают свопы:

- Спотовый – начало исполнения по окончании 2-х дней после устного соглашения;

- Отложенный – начало исполнения в течение года после устного соглашения;

- Форвардный – начало исполнения спустя 1 год и позднее после устного соглашения.

Процентный своп состоит в обмене долгового обязательства с фиксированной процентной ставкой на обязательство с плавающей ставкой.

Участвующие в свопе лица обмениваются только процентными платежами, но не номиналами. Платежи осуществляются в единой валюте.

По условиям свопа стороны обязуются обмениваться платежами в течение определенного времени. Обычно период действия свопа колеблется от двух до пятнадцати лет.

Порядок обмена: Одна сторона уплачивает суммы, которые рассчитываются на базе твердой процентной ставки от номинала, зафиксированного в контракте, а другая сторона - суммы согласно плавающему проценту от данного номинала.

В качестве плавающей ставки в свопах часто используют ставку LIBOR (London Interban Offer Rate). LIBOR - это ставка межбанковского лондонского рынка по привлечению средств в евровалюте. Она является плавающей и пересматривается при изменении экономических условий. LIBOR выступает в качестве справочной плавающей ставки при заимствовании на международных финансовых рынках. Ставка LIBOR рассчитывается на базе 360 дней.

Лицо, которое осуществляет фиксированные выплаты по свопу, обычно называют покупателем свопа; лицо, осуществляющее плавающие платежи, - продавцом свопа. С помощью свопа участвующие стороны получают возможность обменять свои твердопроцентные обязательства на обязательства с плавающей процентной ставкой, и наоборот.

Желание осуществить такой обмен может возникнуть, например, в силу того, что сторона, выпустившая твердопроцентное обязательство, ожидает падения в будущем процентных ставок и поэтому в результате обмена фиксированного процента на плавающий получит возможность снять с себя часть финансового бремени по обслуживанию долга.

С другой стороны, компания, выпустившая обязательство под плавающий процент и ожидающая в будущем роста процентных ставок, сможет избежать увеличения своих выплат по обслуживанию долга за счет обмена плавающего процента на фиксированный.

Технология сделки процентного свопа:

|

3. Валютные свопы: объекты сделки, характер обмена номиналами и процентными платежами

Валютный своп (currency swap) – это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования.

Или – это разновидность свопа, представляющий собой обмен номинала и фиксированного процента в одной валюте на номинал и фиксированный процент в другой валюте.

Осуществление валютного свопа может быть обусловлено различными причинами[9]:

- валютными ограничениями по конвертации валют;

- стремлением устранить валютные риски;

- желанием выпустить облигации в валюте другой страны в условиях, когда иностранный эмитент мало известен в данной стране, и поэтому прямой доступ на рынок данной валюты оказывается для него невозможным.

Выделяют 4 вида цели использования валютных свопов:

- Спекуляция на разнице процентных ставок;

- Управление потоками наличности;

- Обслуживание внутренних и внешних клиентов;

- Проведение арбитражных операций для получения прибыли за счет разницы цен на два финансовых инструмента.

Основной базис валютного свопа – это обменный курс валют.

Механизм стандартизированного валютного свопа достаточно прост: Два банка заключают одновременно две противоположные сделки по купле и продаже иностранной валюты, с различными сроками валютирования (т.е. на различные промежутки времени), а т.ж. сопровождающих операции документов и, обычно, с различными курсовыми ставками.