Совершенствование налогообложения доходов физических лиц

Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду. Сумма налога определяется в полных рублях. Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная в размере 13%, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

Налоговые агенты должны удерживать сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удерживаемая сумма налога не должна превышать 50% суммы выплаты.

Налог на доходы физических лиц взимается двумя способами:

· безналичным (у источника выплаты)

· декларационным.

Безналичным когда налог исчисляется бухгалтерией предприятия, учреждения, организации, которая выплачивает налогоплательщику доход, уменьшенный на сумму налога.

При декларационном способе налогоплательщик подает в налоговые органы по месту жительства (прописки) декларацию, где указывает размер дохода.

Существует две формы исчисления и взимания налога у источника выплаты: некумулятивная и кумулятивная.

Некумулятивная – наиболее простая система, она предусматривает обложение каждой выплаты без учета доходов, полученных из этого же источника ранее. Она не требует ведения сложного учета доходов налогоплательщика источником выплаты, но создает значительные неудобства налогоплательщику, поскольку по результатам года требует сложного пересчета дохода, в результате которого может возникнуть необходимость доплаты крупной суммы налога.

Поэтому широкое применение получила кумулятивная система, этот метод – исчисление налога нарастающим итогом – применяется и в нашей стране. Бухгалтерия предприятия – источника выплаты на каждый момент выплаты дохода определяет общую сумму выплат конкретному налогоплательщику с начала года.

По российскому законодательству сочетание кумулятивной и некумулятивной систем применяется в случае, если налогоплательщик, получает доходы из нескольких источников, и нет возможности регулярного подсчета его дохода.

Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, уплачивается по месту учета налогового агента в налоговом органе.

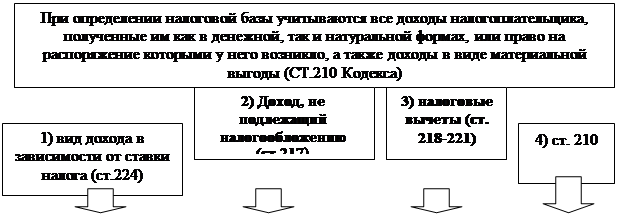

Схема формирования налога на доходы физических лиц рассмотрена в рисунке 2.2

| ||||||||||||

|

|

|

| |||||||||

Рис. 2.2 Схема формирования налога на доходы физических лиц.

Рассмотрев основы исчисления и уплаты налога на доходы с физических лиц в Российской Федерации переходим к особенностям исчисления полученных доходов для индивидуальных предпринимателей, а также налоговые режимы и ставки налога на доходы применяемыми для данной категорией налогоплательщиков.

2.3 Особенности исчисления и уплаты налога на доходы индивидуальных предпринимателей

Статьей 2 Гражданского кодекса РФ определено, что предпринимательской является самостоятельная, осуществляемая на свой страх и риск деятельность, направленная на систематическое получение прибыли (дохода) от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в качестве предпринимателей без образования юридического лица в установленном законом порядке.

Пунктом 2 ст. 54 НК РФ определено, что индивидуальные предприниматели исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России и ФНС России. В доход включаются все поступления от реализации товаров (выполненных работ, оказанных услуг), а также стоимость имущества, полученного безвозмездно.

Стоимость реализованных товаров (выполненных работ, оказанных услуг) отражается с учетом фактических затрат на их приобретение (выполнение, оказание) и реализацию.

Суммы, полученные в результате реализации имущества, используемого в процессе осуществления предпринимательской деятельности, включаются в доход того налогового периода, в котором этот доход фактически получен. Доходы от реализации основных средств и нематериальных активов определяются как разница между ценой реализации и их остаточной стоимостью.

Индивидуальные предприниматели ведут учет расходов, принимая во внимание следующие особенности.

Стоимость приобретенных материальных ресурсов включается в расходы того налогового периода, в котором фактически были получены доходы от реализации товаров (работ, услуг).

Основным документом для исчисления налога на доходы индивидуальных предпринимателей является его декларация, срок подачи которой по доходам за 2005 год истекает 30 апреля 2006 года (ст.229 НК РФ).

Особенности исчисления и уплаты сумм налога индивидуальными предпринимателями определены ст. 227 НК РФ. В частности, НК РФ установлено, что индивидуальные предприниматели обязаны уплачивать авансовые платежи по налогу на доходы физических лиц. Расчет сумм авансовых платежей на текущий налоговый период производится налоговым органом на основании суммы предполагаемого дохода, указанного в налоговой декларации, или суммы фактически полученного дохода от занятия в предыдущем налоговом периоде с учетом налоговых вычетов, предусмотренных ст. 218 и 221 НК РФ.