Совершенствование управления оборотным капиталом в организации

По характеру финансовых источников формирования:

– валовые оборотные активы. Характеризуют общий объем оборотных активов, сформированный за счет собственного и заемного капитала;

– чистые оборотные активы. Это оборотные активы, которые сформированы за счет собственного и долгосрочного заемного капитала. Рассчитывается как разница между оборотными активами и краткосрочными пассивами:

ЧОА = ОА – КФО (1.1)

Где ЧОА – чистые оборотные активы;

ОА – оборотные активы;

КФО – краткосрочные текущие финансовые обязательства.

– собственные оборотные активы. Характеризуют ту часть оборотных активов, которые сформированы за счет собственного капитала. Для расчета необходимо из величины чистых оборотных активов вычесть долгосрочный заемный капитал, направленный на формирование оборотных активов:

СОА = ЧОА – ДЗК (1.2)

или

оборотный актив капитал управление

СОА= ОА – ДЗК – КФО (1.3)

где СОА – сумма собственных оборотных активов предприятия;

ДЗК – долгосрочный заемный капитал.

Если предприятие не использует долгосрочный заемный капитал для финансирования оборотных средств, то суммы собственных и чистых оборотных активов совпадают.

По характеру участия в операционном процессе:

– оборотные активы, обслуживающие производственный цикл: сырье, материалы, незавершенное производство, готовая продукция;

– оборотные активы, обслуживающие финансовый цикл: денежные средства, дебиторская задолженность.

По периоду функционирования оборотных активов

– постоянные оборотные активы. Представляет собой неизменную часть оборотных активов, которая не зависит от сезонных и других колебаний операционной деятельности, т.е. является неснижаемым минимумом оборотных активов для поддержания операционного цикла;

– переменные оборотные активы. Это варьирующая часть оборотных активов, которая связана с возрастанием производства и реализации продукции, необходимостью формирования запасов сезонного хранения, долгосрочного завоза, целевого назначения [13, c. 145].

Политика управления финансированием оборотных активов состоит в проведении следующих последовательных мероприятий:

– дифференциация состава оборотных активов с позиции их финансирования. Определяется постоянная потребность в оборотных активах, то есть их необходимая минимальная сумма. Исследуется переменная, то есть сезонная, потребность в оборотных активах. Устанавливается максимальная или средняя потребность в оборотных активах;

– формирование принципов финансирования оборотных активов состоит в определении подходов к финансированию оборотных активов.

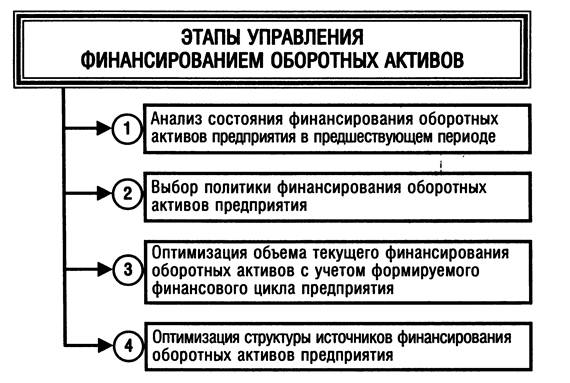

Разработка политики финансирования оборотных активов осуществляется по следующим основным этапам (рис. 1.1).

Рис.1.1

Основные этапы управления финансированием оборотных

активов предприятия

На первом этапе анализа проводится оценка достаточности финансовых средств, инвестируемых в оборотные активы, с позиций удовлетворения потребности в них в предшествующем периоде. Такая оценка проводится на основе коэффициента достаточности финансирования оборотных активов предприятия в целом, в том числе собственных оборотных активов. Расчет указанных коэффициентов осуществляется по следующим формулам:

![]() (1.4)

(1.4)

![]() (1.5)

(1.5)

где КДФоа — коэффициент достаточности финансирования оборотных активов в рассматриваемом периоде;

КДФcоа — коэффициент достаточности финансирования собственных оборотных активов;

ФПОоа — фактический период оборота оборотных активов в днях в рассматриваемом периоде;

НПОоа — норматив оборотных активов предприятия в днях, установленный на соответствующий рассматриваемый период;

ФПОсоа — фактический период оборота собственных оборотных активов в днях в рассматриваемом периоде;

НПОcоа — норматив собственных оборотных активов предприятия в днях, установленный на соответствующий рассматриваемый период.

На втором этапе анализа рассматриваются сумма и уровень чистых оборотных активов (чистого рабочего капитала) и темпы изменения этих показателей по отдельным периодам. Для оценки уровня чистых оборотных активов (чистого рабочего капитала) используется соответствующий коэффициент, который рассчитывается по следующей формуле:

![]() (1.6)

(1.6)

где Кчоа — коэффициент чистых оборотных активов (чистого рабочего капитала) предприятия;

ЧОА — средняя сумма чистых оборотных активов (чистого рабочего капитала) предприятия в рассматриваемом периоде;

ОА — средняя сумма оборотных активов (рабочего капитала) предприятия в рассматриваемом периоде.

На третьем этапе анализа изучаются объем и уровень текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия в отчетном периоде, определяемых потребностями его финансового цикла.

Объем текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия рассчитывается по следующей формуле:

![]() (1.7)

(1.7)

где ОТФоа — средний объем текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия в рассматриваемом периоде;

Зтмц — средняя сумма запасов товарно-материальных ценностей в составе оборотных активов предприятия в рассматриваемом периоде;

ДЗ — средняя сумма дебиторской задолженности предприятия в рассматриваемом периоде;

КЗ — средняя сумма кредиторской задолженности предприятия в рассматриваемом периоде.

В процессе изучения динамики объема текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия в рассматриваемом периоде исследуется роль отдельных факторов, определивших изменение этого показателя — изменение средней суммы запасов; изменение средней суммы дебиторской задолженности; изменение средней суммы кредиторской задолженности [3, c. 222-223].

Уровень текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия оценивается на основе соответствующего коэффициента, который рассчитывается по следующей формуле:

![]() (1.8)

(1.8)

где КТФоа — коэффициент текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия в рассматриваемом периоде;

ОТФоа — средний объем текущего финансирования оборотных активов (текущих финансовых потребностей) предприятия в рассматриваемом периоде;

ОА — средняя сумма оборотных активов предприятия в рассматриваемом периоде.

На четвертом этапе анализа рассматривается динамика суммы и удельного веса отдельных источников финансирования оборотных активов предприятия в предшествующем периоде. В процессе анализа заемных источников финансирования оборотных активов эти источники рассматриваются в разрезе сроков их использования (долгосрочных и краткосрочных) и видов привлекаемого кредита (финансового и товарного).