Совершенствование финансовых технологий в стратегическом управлении предприятием

Рассчитав показатели, мы видим, что показатель рентабельности собственного капитала в 2007 году увеличился в сравнении с 2005 годом и это говорит о том, что каждый рубль собственного капитала в 2007 году стал приносить почти в 1,5 раза больше прибыли, чем в предыдущие два года.

Показатель рентабельности внеоборотных активов увеличился в 2007 году на 28% если сравнивать с 2005 годом и это говорит об увеличение бухгалтерской прибыли и снижение величины внеоборотных активов.

Показатель рентабельности оборотных активов в 2006 году снизился с 73% до 43,4%, но в 2007 году – достиг того же уровня, что в 2005 году.

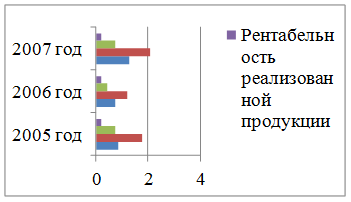

Показатель рентабельности реализованной продукции, который отражает сколько прибыли получит предприятие от товара, как мы видим на конец 2007 года остался неизменным по сравнению с 2006 годом, и на не значительную величину – 0,01% увеличился по сравнению с 2005 годом.

Основные показатели рентабельности ОАО «Техснаб» за 2005 – 2007 гг. можно представить в виде диаграммы (рисунок 6).

Рис. 6. Диаграмма показателей рентабельности ОАО «Техснаб» за 2005 – 2007 гг.

Таким образом, в целом предприятие работает эффективно – удовлетворяя спрос потребителей, оно получает прибыль от реализации кормов для сельскохозяйственных животных, которые пользуются спросом. В ходе проведенных анализов по данному предприятию можно сказать, что ОАО «Техснаб» является успешно развивающимся предприятием, но руководству ОАО «Техснаб» следует предпринять ряд управленческих решений для улучшения своего финансового состояния.

2.3 Комплексная оценка стратегической финансовой позиции предприятия

Комплексная оценка стратегической финансовой позиции предприятия интегрирует результаты анализа всех видов финансовой среды его функционирования. Осуществление такой оценки позволяет:

- четко идентифицировать основные особенности осуществления финансовой деятельности на данном предприятии, определить его «финансовое лицо»;

- оценить достигнутые результаты управления финансовой деятельностью предприятия;

- выявить проблемные зоны в финансовом развитии предприятия и системе управления его финансовой деятельностью;

- объективно оценить возможности предстоящего финансового развития предприятия с учетом факторов внешней и внутренней среды;

- зафиксировать стартовые позиции стратегических финансовых инициатив предприятия.

Модель стратегической финансовой позиции предприятия базируется на результатах оценки отдельных факторов в процессе SWOT – анализа и SNW – анализа (с углублением отдельных оценок в процессе использования других методов стратегического анализа). В этой модели должны быть представлены все сегменты каждой из доминантных сфер (направлений) финансового развития предприятия. Для интеграции оценок по доминанте в целом, факторам отдельных сегментов может быть присвоен соответствующий «вес». Факторы каждого сегмента располагаются по степени их влияния на предстоящее финансовое развитие предприятия [9, С.107].

Стратегический финансовый анализ осуществляется в такой последовательности:

На первом этапе проводится анализ внешней финансовой среды непрямого влияния.

На втором этапе проводится анализ внешней финансовой среды непосредственного влияния.

На третьем этапе проводится анализ внутренней финансовой среды.

На четвертом этапе осуществляется комплексная оценка стратегической финансовой позиции предприятия.

Блок – схема отдельных этапов проведения стратегического финансового анализа предприятия представлена на рис. 7.

I II III

|

Анализ факторов внешней финансовой среды непрямого влияния |

→ |

Анализ факторов внешней финансовой среды непосредственного влияния |

→ |

Анализ факторов внутренней финансовой среды |

↓ ↓ ↓

|

Комплексная оценка стратегической финансовой позиции предприятия |

Рис. 7. Блок – схема отдельных этапов проведения стратегического финансового анализа предприятия

В процессе оценки отдельных факторов финансовой среды непрямого влияния уровень их позитивного («благоприятных возможностей») или негативного («угроз») воздействия на стратегическое финансовое развитие оценивается обычно по пятибалльной системе (с обозначением благоприятных возможностей знаком «+», а угроз – знаком «-»).

Такая факторная оценка по каждому из сегментов отдельных доминантных сфер (направлений) стратегического финансового развития предприятия. Учитывая, что часть факторов внешней финансовой среды непрямого влияния характеризуется высокой степенью неопределенности развития, системы SWOT-анализа и PEST-анализа может дополняться оценкой методами сценарного (в вариантах «пессимистического», «реалистического» или «оптимистического» прогноза) или экспертного стратегического финансового анализа.

Состав наиболее важных факторов внешней финансовой среды непрямого влияния, подлежащих оценке в процессе стратегического финансового анализа в разрезе доминантных сфер (направлений) финансового развития предприятия, приведены в таблица 12.

Таблица 12.

Состав наиболее важных факторов внешней финансовой среды непрямого влияния, подлежащих оценке в процессе стратегического финансового анализа

|

Доминантные сферы (направления) стратегического финансового анализа |

Факторы внешней финансовой среды непрямого влияния | |

|

1 |

2 | |

|

I Потенциал формирования финансовых ресурсов предприятия II Уровень эффективности инвестиций предприятия |

1. Система налогообложения 2. Нормы амортизационных отчислений 3. Учетная ставка национального банка 4. Характер регулирования эмиссионной деятельности предприятий 5. Характер государственной поддержки отдельных отраслей и сфер деятельности 6. Государственная политика привлечения и защиты иностранных инвестиций 1. Инвестиционный климат страны 2. Динамика учетной ставки 3. Темп инфляции 4. Структурные сдвиги в экономике 5. Государственная региональная экономическая политика | |

|

III Уровень финансовой безопасности предприятия IV Уровень качества управления финансовой деятельности предприятия |

1. Темп экономической динамики 2. Формы и методы регулирования 3. Характер государственной поддержки отдельных отраслей и сфер деятельности 4. Темп инфляции 5. Динамика валютных курсов 6. Характер государственного регулирования платежной дисциплины 7. Характер государственного регулирования процедур финансовой санации и банкротства предприятий 1. Уровень подготовки финансовых специалистов в системе высшего образования 2. Уровень корпоративной культуры в стране 3. Стандарты финансовой отчетности предприятий 4. Технический прогресс в сфере управления 5. Технологический прогресс в сфере финансовой деятельности | |