Теории временной структуры процентных ставок

Теория сегментации рынков основывается на предположении о том, что различные инвесторы могут иметь различные предпочтения относительно желаемых сроков инвестирования, либо принуждены законодательно осуществлять вложения в облигации с определенными сроками до погашения.

Теория предпочитаемой среды отрицает наличие фундаментальных макроэкономических основ определения форвардной премии за срок.

Так же в курсовой работе рассмотрены различные модели и методы построения кривой доходности, а также ее применение при анализе финансовых рынков и формировании портфеля активов. На выбор конкретной модели оказывают влияние множество факторов. На рынке рублевых облигаций наиболее приемлемой является оценка модели Нельсона-Сигеля, так как она подходит для описания временной структуры ставок при малом количестве ценных бумаг, на основе доходностей которых строится кривая доходности, а также позволяет получить гладкую форму кривой, которую можно использовать в макроэкономических исследованиях и оценке финансовых инструментов.

Практическая часть

Задача 1.

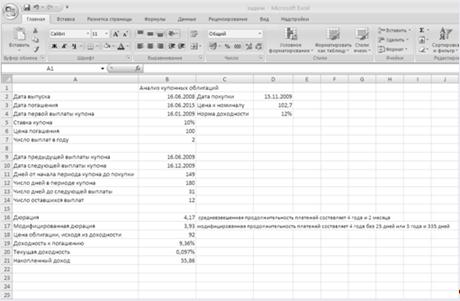

Рассматривается возможность приобретения еврооблигаций ОАО "Нефтегаз". Дата выпуска – 16.06.2008. Дата погашения – 16.06.2015. Купонная ставка – 10%.Число выплат – 2 раза в год. Требуемая норма доходности (рыночная ставка) – 12% годовых. Сегодня 15.11.2009. Средняя курсовая цена облигации – 102,70.

А) Определите дюрацию этой облигации на дату совершения сделки.

В) Как изменится цена облигации, если рыночная ставка: а) возрастет на 1,75%; б) упадет на 0,5%.

Решение

А) Средневзвешенная продолжительность платежей для данной облигации на дату сделки 15.11.2009 составляет 4 года и 2 месяца.

Результат получен при использовании программы MS Exel с помощью функции ДЛИТ(дата_согл; дата_вступл_в_силу; ставка; доход; частота). Иллюстрирует задачу рис. 2.

Дата_согл – дата сделки 15.11.2009.

Дата_вступл_в_силу – дата погашения облигации 16.06.2015.

Ставка – ставка купона 10%.

Доход – норма доходности 12%.

Частота – число выплат в году 2.

На дату сделки облигация стоит 102,70. (Если номинал облигации равен 100, тогда облигация будет приобретена с премией, равной 2,70, что уже невыгодно инвестору) При ставке купона в 10% получена цена, равная 92, которая должна обеспечивать норму доходности в 12%. Однако эта величина меньше стоимости покупки, поэтому дополнительного дохода при погашении облигации получено не будет. Это можно объяснить также величиной доходности к погашению 9,36%, что значительно меньше требуемой нормы доходности. Поэтому при заданных условиях операция по покупке еврооблигации ОАО "Нефтегаз" представляется неэффективной.

Рис. 2

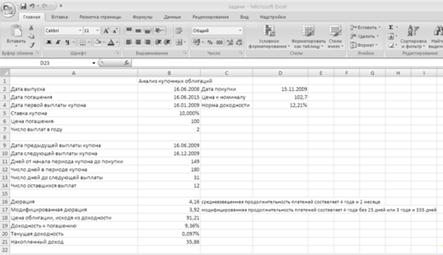

В) Рассмотрим ситуацию, когда рыночная ставка возрастёт на 1,75%, т.е. r1=12,21. Цена облигации уменьшится на 0,86% по сравнению с предыдущей величиной и составит 91,21. (Рис.3) Исход операции не сильно меняется, и положительного эффекта эта сделка инвестору не приносит.

Рис. 3

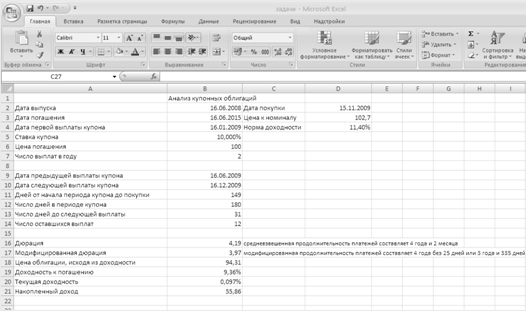

При уменьшении рыночной ставки на 0,5% (r2=11,4%) цена облигации увеличится на 2,51% и составит 94,31. Однако незначительное уменьшение требуемой нормы доходности также мало влияет на решение инвестора. Сделка по-прежнему остается невыгодной. (Рис. 4)

Можно сделать вывод, что для совершения операции покупки облигации норма доходности должна быть меньше доходности к погашению.

Рис. 4

Задача 2

Обыкновенные акции предприятия "К" продаются по 50,00. Ожидаемый дивиденд равен 2,50.

Определите доходность инвестиции, если ожидаемый ежегодный рост дивидендов составит: а) 0%; б) 5%; в) 12%.

Решение

Дано:

P=50,00

DIV0=2,50

Для оценки доходности инвестиции воспользуемся моделью постоянного роста:

![]()

А) Для первого случая, когда g=0%, т.е. размер дивиденда останется на прежнем уровне, применим модель нулевого роста:

![]()

![]()

Доходность акции с фиксированным размером дивидендов составляет 5%.

Б) При g=5%

![]()

При ежегодном росте дивидендов на 5%, доходность по данной акции составляет 10,25%.

В) При g=12%

![]()

При ежегодном росте дивидендов на 12%, доходность по данной акции составляет 22,6%.

Задача 3

Имеются следующие данные о значении фондового индекса и стоимости акции ОАО "Авто".

Таблица 1.

|

Период |

Индекс |

Стоимость акции |

|

245,5 |

21,63 | |

|

1 |

254,17 |

28,88 |

|

2 |

269,12 |

31,63 |

|

3 |

270,63 |

34,50 |

|

4 |

239,95 |

35,75 |

|

5 |

251,99 |

39,75 |

|

6 |

287,31 |

42,35 |

|

7 |

305,27 |

40,18 |

|

8 |

357,02 |

44,63 |

|

9 |

440,74 |

41,05 |

|

10 |

386,16 |

42,15 |

|

11 |

390,82 |

42,63 |

|

12 |

457,12 |

43,75 |

А) Определите среднюю доходность и коэффициент β для акции ОАО "Авто".

В) Постройте график линии SML для акции ОАО "Авто".