Управление налоговыми обязательствами организации при смешанных системах налогообложения по материалам ООО ИнСиТ

Главным недостатком этой методики является отсутствие возможности прогнозирования изменения показателя в зависимости от изменения количества налогов, их ставок и льгот.

Методика М.И. Литвина связывает показатель налоговой нагрузки с числом налогов и других обязательных платежей, а также со структурой налогов экономического субъекта и механизмом взимания налогов.

В соответствии с данной методикой показатель налоговой нагрузки рассчитывается по следующей формуле:

Т = (ST / TY) х 100%, (13)

где Т - налоговая нагрузка;

ST – сумма налогов;

TY – размер источника средств уплаты налогов.

В общую сумму налогов, по мнению автора, необходимо включать все уплачиваемые налоги с учетом налога на доходы физических лиц. В качестве источника средств уплаты налогов признается доход экономического субъекта в различных формах: выручка от реализации, прибыль в процессе формирования, прибыль в процессе распределения, доход работников и т.д.

Помимо общего показателя налоговой нагрузки экономического субъекта в методике активно используются частные показатели, определяемые как соотношение отдельных налогов и групп налогов с конкретным источником платежа. С помощью этих показателей можно определять оптимальную налоговую нагрузку в зависимости от отраслевой принадлежности экономического субъекта.

Подобный анализ дает практически ценные сведения. Он позволяет увидеть, какая часть добавленной стоимости уходит в налоги и сколько прибыли расходуется на уплату налогов. Данный подход учитывает особенности конкретного предприятия, т.е. долю материальных затрат, амортизации, трудозатрат в добавленной стоимости.

Однако включение в расчет налоговой нагрузки налога на доходы физических лиц и доходов сотрудников некорректно.

Еще одну методику определения налоговой нагрузки предлагает Т.К. Островенко, в соответствии с которой характеризующие эту нагрузку показатели подразделяются на частные и обобщающие.

К обобщающим показателям относятся: налоговая нагрузка на доходы предприятия (НБд); налоговая нагрузка на финансовые ресурсы (НБф); налоговая нагрузка на собственный капитал (НБСК); налоговая нагрузка на прибыль до налогообложения (НБП); налоговая нагрузка в расчете на одного работника (НБр).

Эти показатели рассчитываются по следующим формулам:

НБд = НИ / Вр; (14)

НБф = НИ / ВБсреднегод.; (15)

НБСК = НИ / СКсреднегод.; (16)

НБП = НИ / П; (17)

НБр = НИ / Р, (18)

где НИ – налоговые издержки;

Вр – выручка от реализации;

ВБсреднегод. - среднегодовая валюта банса;

СКсреднегод. - среднегодовая сумма собственного капитала;

П – прибыль до налогообложения;

Р – количество работников.

Частные показатели, характеризующие налоговую нагрузку, вычисляются по источникам возмещения: себестоимости, выручки от реализации, финансовых результатов, чистой прибыли и фондов назначения. Налоговая нагрузка в данном случае определяется как соотношение налоговых издержек к соответствующей группе по источнику покрытия.

Выделяют следующие частные показатели: налоговая нагрузка на реализацию предприятия (НБр); налоговая нагрузка на затраты по производству товаров (работ, услуг) предприятия (НБс); налоговая нагрузка на прибыль до налогообложения (НБфр); налоговая нагрузка на чистую прибыль и фонды специального назначения (НБЧП).

Для расчета этих показателей применяется следующие формулы:

НБр = НИр / Вр ; (19)

НБс = НИс / Ср ; (20)

НБфр = НИфр / ФР ; (21)

НБЧП = НИЧП / ЧП, (22)

где НИр - налоговые издержки, относимые на счета реализации;

Вр -выручка от реализации;

НИс – налоговые издержки, относимые на себестоимость реализованных товаров (работ, услуг);

Ср - себестоимость реализованных товаров (работ, услуг);

НИр– налоговые издержки, относимые на счета финансовых результатов;

ФР – положительный финансовый результат от реализации товаров (работ, услуг);

НИЧП налоговые издержки относимые на чистую прибыль;

ЧП – чистая прибыль.

Достоинством данной методики является то, что она позволяет с различной степенью детализации в зависимости от поставленной управленческой задачи рассчитать налоговую нагрузку, а также то, что она может применяться экономическими субъектами любых отраслей народного хозяйства. Кроме того, при расчетах по этой методике используются показатели, отражаемые в отчетности экономического субъекта, что значительно сокращает процесс расчетов.

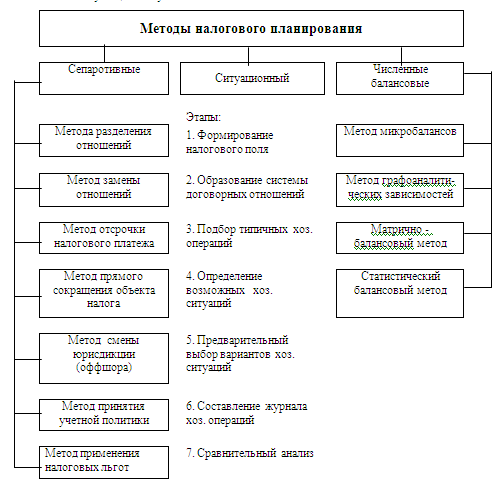

Благодаря методам налогового планирования (см. рисунок 9) имеется большая возможность сокращения налоговой нагрузки предприяти.

Сепаративные методы не взаимодействуют в комплексе друг с другом и краткосрочны, они направлены на решение определенных, конкретных проблем, встающих перед применяющими эти «налоговые схемы» хозяйствующими субъектами.

Рисунок 9 - Методы налогового планирования

1. Метод разделения отношений основан на диспозитивности в гражданском праве, разделение одного сложного отношения на простые хозяйственные операции, как пример реконструкции здания.

2. Метод замены отношений. В данном случае операция, предусматривающая обременительное налогообложение, заменяется на операцию, позволяющую достичь ту же или максимально близкую цель, и при этом применить более выгодный порядок налогообложения (замена договора комиссии на договор возмездных услуг).

3. Метод отсрочки налогового платежа (тесно связан с моментом возникновения объекта налогообложения и календарным периодом), позволяет перенести момент возникновения объекта налогообложения на последующий налоговый период.

4. Метод прямого сокращения объекта налогообложения подразумевает избавление от ряда налогооблагаемых операций или облагаемого имущества.

5. Метод смены юрисдикции сбытового управления или центра принятия решений предприятия в виде учреждения самостоятельного юридического лица либо перенос самих производственных мощностей в пользу зоны льготного режима налогообложения (основан на принципе налогового федерализма).

6. Метод принятия учетной политики с максимальным использованием предоставленных возможностей для снижения размера налоговых платежей.

7. Метод применения законодательно установленных льгот и преференций для различных отраслей народного хозяйства и групп налогоплательщиков.

Метод ситуационного налогового планирования — наиболее простой и доступный для любого предприятия, поэтому он нашел самое широкое применение на практике. В ситуационном методе налогового планирования можно выделить следующие этапы.

1. Формирование налогового поля организации. Налоговое планирование в организации всегда начинается с определения налогового поля. Под налоговым полем понимают совокупность налогов, которые надлежит уплачивать организации, их ставки и льготы по ним.

Параметры налогового поля устанавливают по статусу организации, на основании ее устава и в соответствии с Налоговым кодексом РФ, а также соответствующими федеральными, региональными и местными нормативными актами. Составляется налоговый календарь - таблица, характеризующая налоговое поле организации. В эту таблицу помещается весь перечень налогов, сборов и других налоговых платежей, которые нужно будет платить организации. Каждый налог в соответствии со ст. 17 НК РФ детализируется по элементам налогообложения и другим параметрам.