Факторный анализ производственно-хозяйственной деятельности фирмы

2.2 Оценка финансового положения

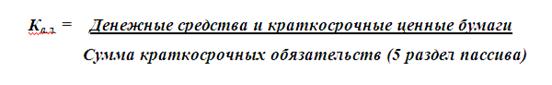

2.2.1 Оценка ликвидности

Ликвидность баланса означает степень покрытия обязательств его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

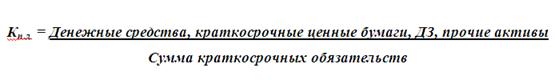

К первой группе наиболее ликвидных активов (А1) относят денежные средства и краткосрочные финансовые вложения (ценные бумаги).

Ко второй группе быстро реализуемых активов (А2) относят дебиторскую задолженность и прочие активы.

К третьей группе медленно реализуемых активов (А3) относят статьи раздела 2 актива «Запасы и затраты» (за исключением «Расходов будущих периодов»), а также статьи из дела 1 актива баланса «Долгосрочные финансовые вложения» (уменьшенные на величину вложений в уставные фонды других предприятий) и «Расчеты с поставщиками».

К четвертой группе труднореализуемых активов (А4) относят статьи раздела 1 баланса «Основные средства и иные внеоборотные активы», за исключением статей этого раздела, включенных в предыдущую группу. В эту группу входят из статьи «Долгосрочные финансовые вложения» – «Вложения в уставные фонды других предприятий».

Пассивы баланса группируются по степени срочности их оплаты. К наиболее срочным обязательствам (П1) относят кредиторскую задолженность (статьи раздела 5 пассива баланса), а также ссуды, не погашенные в срок, из справки 2 формы №5.

К краткосрочным пассивам (П2) относятся краткосрочные кредиты и заемные средства.

К долгосрочным пассивам (П3) относятся долгосрочные кредиты и заемные средства.

К постоянным пассивам (П4) относятся статьи раздела 3 пассива баланса «Источники собственных средств» (капитал и резервы).

Для сохранения баланса актива и пассива итог данной группы уменьшается на величину по статье «Расходы будущих периодов» – строка 216.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

· А1 > П1,

· А2 > П2,

· А3 > П3,

· А4 < П4.

Четвертое неравенство носит балансирующий характер, так как выполнение трех первых неравенств влечет выполнение и четвертого неравенства. Выполнение четвертого неравенства свидетельствует о наличие у предприятия собственных оборотных средств.

Анализ ликвидности баланса (агрегированный баланс)

Таблица 24

|

Актив |

год |

Пассив |

год |

Платежный изл.(+), недост. (-) | |||

|

начало года |

конец года |

начало года |

конец года |

начало года |

конец года | ||

|

Наиболее ликвидные (А1) |

419 |

658 |

Наиболее срочные обязательства (П1) |

3284 |

4231 |

-2865 |

-3573 |

|

Легко – реализуемые (А2) |

483 |

1944 |

Краткосрочные пассивы (П2) |

0 |

0 |

+483 |

+1944 |

|

Медленно – реализуемые (А3) |

4953 |

5524 |

Долгосрочные пассивы (П3) |

1 |

14 |

+4952 |

+5510 |

|

Трудно – реализуемые (А4) |

3575 |

3260 |

Постоянные пассивы (П4) |

6145 |

7141 |

+2570 |

+3881 |

|

Валюта баланса |

9430 |

11386 |

Валюта баланса |

9430 |

11386 | ||

А1 (658) < П1 (4231); А2 (1944) > П2 (о); А3 (5524) > П3 (14); А4 (3260) < П4 (7141).

Ликвидность баланса МП «Аптека №1» отличается от абсолютной, так как первое неравенство не соответствует требованиям, актив по группе ликвидности больше пассива по этой же группе.

Промежуточный коэффициент ликвидности (критической ликвидности) (Кп.л):

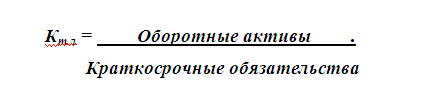

Наиболее обобщающим показателем платежеспособности является общий коэффициент покрытия или текущей ликвидности (Кт.л).

Он определяется как отношение всех оборотных (текущих) активов к величине краткосрочных обязательств:

Нормальное значение данного коэффициента находится в пределах 1,5 – 2 или Кт.л > 2.

Он характеризует ожидаемую платежеспособность на период, равный средней продолжительности одного оборота всех оборотных средств.

Таблица 25

Показатели ликвидности.

|

Nп/п |

Показатели |

Норма |

На начало года |

На конец года |

|

1. |

Коэффициент абсолютной ликвидности |

0.2-0.3 |

0,13 (419/3153) |

0,17 (658/3943) |

|

2. |

Коэффициент промежуточной ликвидности |

1/1, К>1,5 |

0,29 (419+483)/3153 |

0,66 (658+1944)/3943 |

|

3. |

Коэффициент текущей ликвидности |

Не менее 2 |

1,86 (5855/3153) |

2,06 (8126/3943) |

2.2.2 Оценка финансовой устойчивости

Анализ устойчивости финансового состояния предприятия определяется по показателям финансовой устойчивости. На устойчивость предприятия оказывают влияние различные факторы: положение предприятия на рынке, его потенциал в деловом сотрудничестве, степень зависимости от внешних кредиторов, наличие неплатежеспособных дебиторов, эффективность формирования, распределения и использования финансовых ресурсов.