Финансовое планирование. Необходимость и задачи финансового планирования

|

Рис. Схема процесса финансового планирования

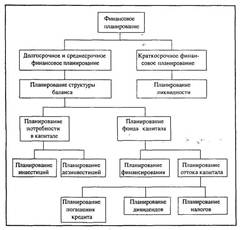

С учетом краткосрочного и долгосрочного периодов функционирования предприятия финансовое планирование можно представить схематично в виде планирования отдельных финансовых потоков и запасов (рис.)

|

Рис. Виды финансового планирования и планирование отдельных финансовых потоков

Разделение между планированием структурной потребности в капитале и фонда капитала, с одной стороны, ^управлением ситуативной ликвидностью, с другой, соответствует практическим соображениям. При этом решающим' считается специальный характер строгого постулата ликвидности. Планирование потребности в капитале и фонда капитала связано с формированием финансовой политики предприятия, его долгосрочного финансового поведения. Здесь желательно структурно (т.е. долгосрочно) согласовывать финансовые процессы по критерию ликвидности и рентабельности. Для принятия оптимальных инвестиционных решений используются финансово-экономические расчеты. При планировании фонда капитала подробнее рассматриваются альтернативные инструменты финансирования, которыми может воспользоваться предприятие, их преимущества и недостатки. При управлении ситуативной ликвидностью речь идет о непрерывных и точно по дням согласованных процессах платежей.

Инструментами краткосрочного планирования является краткосрочный финансовый план, а долгосрочного — план баланса, план доходов и затрат, план баланса движения и план движения потока финансовых средств.

Финансовое планирование необходимо не только для улучшения платежеспособности предприятия, но и самому руководителю для предотвращения ситуации нехватки финансовых средств и их излишка. Речь идет о том, чтобы постоянно контролировать ситуацию и стараться не допускать недостатка средств.

При планировании потоков платежей в центре внимания должно находиться многолетнее (долгосрочное) финансовое планирование, поскольку оно в основном определяет финансовые структуры и тем самым задает рамки краткосрочного финансового планирования. Ежедневное финансовое планирование ведет к управлению краткосрочными поступлениями и вложениями капитала и тем самым к модели управления cash-flow.

Многолетнее и годовое финансовое планирование

Задача многолетнего финансового планирования состоит в определении потребности в капитале для предполагаемых процессов производства и обеспечении этой потребности. Предметом такого планирования являются изменения запасов в балансе, вызванные соответствующими необходимыми для процесса производства расходами и приходом средств, или затратами и доходами. Ликвидность при этом определяется опосредовано через соблюдение норм структуры баланса (гарантия структурной ликвидности). От структурной ликвидности зависит адекватное обеспечение капиталом и в том числе финансовыми резервами, а значит— и платежеспособность предприятия. Поэтому многолетнее финансовое планирование всегда представляет собой![]() планирование структуры капитала или планирование структуры баланса (см. рис. 10.12).

планирование структуры капитала или планирование структуры баланса (см. рис. 10.12).

Инструментом многолетнего финансового планирования является план баланса, который составляется на основе плана доходов и затрат. Мероприятия, ведущие к образованию запасов и влияющие на прибыль, планируют в виде процессов использования капитала (финансирования), а его высвобождение — в плане образования капитала или плане источников средств. В основе составления такого плана образования капитала лежит идея о том, что все мероприятия, проводимые с имуществом и капиталом предприятия, связаны с процессом оборота, т.е. с процессами платежей. На этой идее основывается и метод составления плана баланса движения.

В качестве другого инструмента можно применять план движения потока денежных средств. Он позволяет через разделение запланированных процессов платежей на источники средств и направления их использования, а также выведение фонда запасов платежных средств наглядно представлять и описывать будущую ситуацию на предприятии с помощью процессов финансирования.

Как составить годовой финансовый план

Прибыль и ликвидность как финансовые цели предприятия в любой период времени взаимосвязаны и взаимно влияют друг на друга. Поэтому при составлении финансового плана необходимо учитывать как производственно-хозяйственную, так и финансово-экономическую деятельность предприятия.

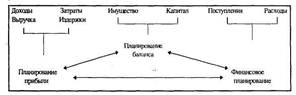

Особое внимание при этом следует обращать на взаимосвязи между финансовым планированием, планированием баланса и прибыли. Взаимосвязь между этими блоками информации для финансового планирования представлена на рис. 10.13.

|

Рис. Система интегрированного планирования на предприятии

Игнорирование этих взаимосвязей может привести к опасным последствиям для финансового положения предприятия.

Годовой финансовый план представляет собой сопоставление поступлений и расходов в течение года. Чтобы учесть при составлении финансового плана приведенные выше взаимосвязи, необходимо провести ряд расчетов по финансированию (см. рис. 10.2). При этом расчетные величины запасов и потоков нужно объединить и следующие три блока расчетов или три плана:

• план доходов и расходов;

• план баланса;

• план расчетов по финансированию, или финансовый план.

С помощью этих трех видов расчетов можно учесть и показать взаимосвязи между отдельными планами предприятия и финансовыми величинами (прибыль, ликвидность, имущество, капитал) и на этой основе разрабатывать альтернативные планы. В этом, собственно, и состоит смысл планирования, и финансового в том числе. Кроме того, такой подход к финансовому планированию ориентирует на финансово-экономическое мышление, так как составление планов наряду с доходами и расходами выходит на проблему ответственности за ликвидность. А поскольку финансовый план составляется для всего предприятия, то возникает необходимость централизованного финансового управления с задачами распределения средств по подразделениям и их ограничения (жить в рамках бюджета). При таком подходе финансовое планирование на базе финансовых расчетов может быть инструментом управления предприятием. В качестве примера сошлемся на расчетные таблицы приведенного в приложении бизнес-плана.

Составить финансовый план или провести расчеты по планированию платежей можно двумя способами.

В первом случае исходным пунктом является планирование оборота, выручки, издержек и сумм покрытия для определенных продуктов и программ продуктов по периодам, которое осуществляют на базе планов сбыта, производства и снабжения. На основании расчетов издержек и выручки определяют планируемую расчетную прибыль для всего предприятия как результат производственной деятельности. Для определения рентабельности всего применяемого капитала (ROI) расчетную прибыль соотносят со стоимостью применяемого имущества.