Финансовые механизмы управления формированием и использованием прибыли строительной организации

Если предметом деятельности организаций являются предоставление за плату во временное пользование своих активов по договору аренды, прав, закрепленных патентами на изобретения, промышленные образцы и другие виды интеллектуальной собственности, а так участие в уставных капиталах других организаций, то поступления и расходы связанные с ними, включаются в состав доходов и расходов по обычным видам деятельности. Если же сдача в аренду, передача прав пользования нематериальными активами, участие в уставных капиталах не являются предметом деятельности организации, то доходы и расходы, связанные с ними, показываются в составе прочих доходов и расходов.

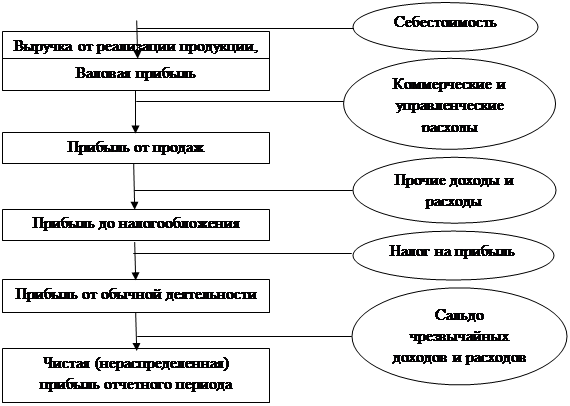

Показатель валовой прибыли представляет собой разницу между выручкой и себестоимостью проданных товаров, продукции, работ, услуг.

По строке «Коммерческие расходы» производственные организации показывают расходы, связанные со сбытом продукции. В отчет включаются только те расходы, которые были списаны на продажу товаров, продукции, работ, услуг.

По строке «Управленческие расходы» приводятся общехозяйственные и управленческие расходы в составе общепроизводственных расходов в случае признания их в соответствии с учетной политикой полностью в качестве расходов по обычным видам деятельности.

Показатель прибыли (убытка) от продаж рассчитывается как разница между валовой прибылью (убытком) и суммой коммерческих и управленческих расходов.

В разделе «Прочие доходы и расходы» приводятся доходы и расходы, отличные от доходов и расходов по обычным видам деятельности.

По строке «Проценты к получению» указываются проценты по облигациям, депозитам, договорам банковского счета, предоставленным займам и т.п., начисленные в пользу организации.

По строке «Проценты к уплате» приводятся проценты, подлежащие уплате организацией за пользование займами и кредитами.

По строке «Доходы от участия в других организациях» отражаются поступления от долевого участия в уставных капиталах других фирм (включая проценты и иные доходы по ценным бумагам), а также прибыль от совместной деятельности. Доходы от долевого участия в уставных капиталах других организаций и дивиденды по акциям отражаются в бухгалтерском учете и соответственно в форме №2 по мере объявления их размеров источником выплаты.

К доходам, которые отражаются по строке «Прочие доходы», относятся:

- поступления за временное пользование имуществом и нематериальными активами организации;

- от продажи основных средств и прочего имущества;

- штрафы, пени и неустойки за нарушение, условий договоров, полученные или признанные к получению;

- поступления, связанные с возмещением убытков, причиненных организации;

- прибыль прошлых лет, выявленная в отчетном году;

- суммы кредиторской и депонентской задолженности, по которой истек срок исковой давности, и др.;

- положительные курсовые разницы;

- другие доходы.

По строке «Прочие расходы» показываются:

- расходы, связанные с получением прочих доходов;

- расходы на оплату банковских услуг;

- отчисления и оценочные резервы, и резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

- штрафы, пени, неустойки за нарушение условий договоров, уплаченные или признанные к уплате;

- суммы возмещения убытков, причиненных организацией;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, и других долгов, нереальных для взыскания;

- перечисление средств на благотворительные цели и расходы на спортивные, культурно-просветительские и другие подобные мероприятия;

- отрицательные курсовые разницы;

- другие прочие расходы.

Показатель прибыли (убытка) до налогообложения (бухгалтерская прибыль) отражает финансовый результат от деятельности организации в отчетном периоде. Он равен сумме прибыли (убытка) от продаж и прочих доходов за минусом прочих расходов.

Показатели отложенных налоговых активов и отложенных налоговых обязательств приводятся в форме № 2 на основании данных, отраженных по одноименным счетам 09 и 77.

По строке «Отложенные налоговые активы» показываются начисленные в отчетном периоде налоговые активы за вычетом их суммы, списанной в отчетном периоде в дебет счета 681. По строке «Отложенные налоговые обязательства» отражаются начисленные в отчетном периоде налоговые обязательства за вычетом их суммы, списанной в отчетном периоде в кредит счета 68, т.е. в счет начислений текущего налога на прибыль.

Строка «Текущий налог на прибыль» заполняется по данным налогового учета, т.е. здесь отражается налог на прибыль, подлежащий уплате в бюджет в соответствии с Налоговой декларацией по налогу на прибыль организаций.

По свободной строке (свободным строкам) Отчета о прибылях и убытках приводятся данные о суммах штрафных санкций и пени, начисленные в бюджет и внебюджетные фонды, а также об отложенных налоговых активах и обязательствах по выбывшим объектам их учета, сумма перерасчетов за отчетные периоды прошлых лет и т.п. [11. 345]

Чистая прибыль (убыток) отчетного периода в форме № 2 определяется путем прибавлении к прибыли (убытку) до налогообложения отложенных налоговых актинов и вычитания отложенных налоговых обязательств, текущего налога на прибыль, а также штрафных санкций и пени. При наличии погашенных отложенных налоговых активов и обязательств по выбывшим объектам их учета первые из них вычитаются, а вторые прибавляются к прибыли (убытку) до налогообложения при определении чистой прибыли (убытка) отчетного периода. Схему формирования чистой прибыли можно представить следующим образом (рис. 1.2).

Справочно к форме № 2 приводятся следующие данные:

- о постоянных налоговых обязательствах и постоянных налоговых активах;

- доходности акций.

Согласно ПБУ 18/02 постоянное налоговое обязательство - это налог на прибыль, который образуется по данным налогового учета, но отсутствует по данным бухгалтерского учета.

Чтобы рассчитать постоянное налоговое обязательство, надо умножить постоянную налогооблагаемую разницу на ставку налога на прибыль. В свою очередь постоянная налогооблагаемая разница - это расходы, которые отражаются в бухгалтерском учете, но не признаются в налоговом, или доходы, которые отсутствуют и бухгалтерском учете, но содержатся в налоговом. [20]

Рис. 1.2. Схема формирования прибыли

Постоянный налоговый актив - это налог на прибыль, который образуется по данным бухгалтерского учета, но отсутствует по данным бухгалтерского учета. Чтобы рассчитать этот показатель, надо умножить постоянную вычитаемую разницу на ставку налом на прибыль. В свою очередь постоянная вычитаемая разница - это прежде вест доходы, которые признаются в бухгалтерском учете, но не учитываются при исчислении налогооблагаемой прибыли, а также расходы, которые отсутствуют в бухгалтерском учете, но содержаться в налоговом.

Доходность акций определяется путем расчета базовой и разводненной прибыли на акцию, методика которого приведена в Методологических рекомендациях по раскрытию информации о прибыли, приходящейся на одну акцию, утвержденных приказом Минфина России от 21 марта 2000 г. №29н.