Финансовый анализ ОАО Укрстальконструкция за 2006-2008 годы

В структуре внеоборотных активов уменьшилась доля долгосрочной дебиторской задолженности, долгосрочных финансовых инвестиций и нематериальных активов, часть же основных средств наоборот увеличилась.

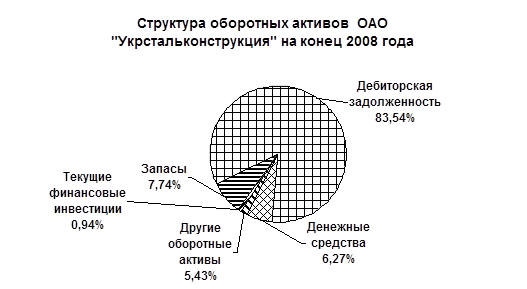

Диаграмма 12

Оборотные активы предприятия в 2008 году уменьшились на 19476 тыс. грн. При этом следует отметить, что как видно по Диаграмме 8 доля дебиторской задолженности (83,54%) превышает аналогичный показатель денежных средств (6,27%), что свидетельствует о проблемах в оплате продукции предприятия потребителями и преимущественно безналичном характере расчетов предприятия. Кроме того уменьшилась стоимость запасов на 6919 тыс. грн, что является положительным фактором. Но увеличилась дебиторская задолженность на 15714 тыс. грн. что скажется отрицательно, поскольку уменьшает мобильность оборотных средств. Сопоставив суммы дебиторской (145824 тыс. грн.) и кредиторской задолженности (127977 тыс. грн.) можем сказать, что сальдо задолженности предприятия было активным, то есть предприятие предоставляло покупателям коммерческий кредит в размере, превышающем средства, полученные из-за отсрочки платежей коммерческими кредиторами. При этом доля денежных средств в оборотных активах увеличилась на 6,15%, что является положительным изменением.

Как мы видим из схем «Формирование активов ОАО «Укрстальконструкция»», составленных на конец 2006, 2007 и 2008 годов, главную роль в формировании активов предприятия за весь период исследования играла кредиторская задолженность, что безусловно является негативным фактором, поскольку увеличивает зависимость ОАО «Укрстальконструкция» от привлеченных со стороны средств.

В 2006 году из заемных средств в той или иной мере финансировались почти все активы предприятия (в том числе и основные фонды), за исключением нематериальных.

К концу 2007 года ситуация несколько улучшилась – нематериальные активы, основные средства и запасы финансировались без участия привлеченного капитала, но и как в 2006 львиная доля актива финансировалась за счет кредиторской задолженности.

К завершению 2008 года ОАО «Укрстальконструкция» уже могло из собственных средств финансировать даже часть долгосрочной дебиторской задолженности, но по прежнему кредиторская задолженность играла основную роль в обеспечении активов предприятия.

Подведя итоги можно сказать, что несмотря на критическое влияние заемных средств на финансирование активной части баланса, из года в год эта ситуация исправляется.

1.2 Экспресс-анализ результатов финансовой деятельности предприятия

Для экспресс-анализа финансовой деятельности предприятия по данным финансовых отчетов за исследуемый период, представленных в виде Формы 2 «Отчет о финансовых результатах» (Приложения Г, Д, Е) с помощью консолидированной таблицы «Финансовые результаты деятельности ОАО «Укрстальконструкция» в 2006-2008 годах» (Приложение Р).

Как видно из вышеупомянутой таблицы чистый доход предприятия за анализируемый период (с 2006 по 2008 год) увеличился на 224219 тыс. грн., из них на 133172 тыс. грн. в промежуток между 2006 и 2007, а так же на 91047 тыс. грн. с 2007 по 2008.

При этом основной доход за исследуемый период был получен от основной деятельности предприятия.

Прибыль от всех видов деятельности до налогообложения на конец анализируемого периода составила 20708 тыс. грн.

Наличие нераспределенной прибыли свидетельствует о дальнейшей возможности пополнения оборотных средств для ведения дальнейших расчетов.

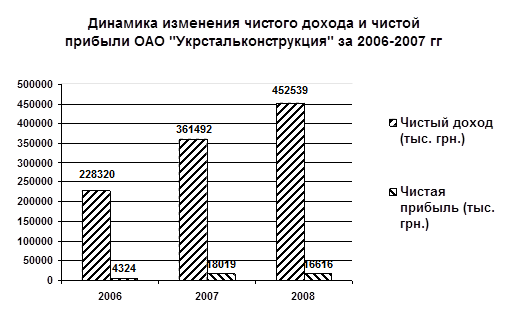

Диаграмма 13

Как видно из Диаграммы 13 и таблицы в Приложении Р, в промежутке между 2006 и 2007 годами наблюдался одновременный прирост чистого дохода (на 58,33%) и чистой прибыли (на 316,72%), при этом прирост чистой прибыли значительно выше аналогичного показателя чистого дохода, что говорит о росте эффективности использования ресурсов и является положительным фактором. В промежутке между 2007 и 2008 годами наблюдаем прирост чистого дохода (25,19%) при одновременном отрицательном приросте (-7,79) чистой прибыли, что говорит об увеличении себестоимости продукции, административных и других затрат и снижении эффективности деятельности предприятия. Так же уменьшился и абсолютный прирост чистого дохода, что говорит о снижении темпов развития предприятия. Можно предположить, что это является следствием не столько неэффективного управления предприятием, сколько ухудшения общей финансово-экономической ситуации в стране и мире.

Часть 2. Углубленный анализ финансово-хозяйственной деятельности ОАО «Укрстальконструкция»

2.1 Анализ ликвидности предприятия ОАО «Укрстальконструкция»

финансовый ресурс рентабельность стабильность

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и в полной мере рассчитываться по своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств, поэтому вычисление этого показателя будем делать на основе Формы 1 «Баланс» (Приложения А, Б, В) с помощью таблицы из Приложения С.

Как видно из таблицы в Приложении С, условие А1≥П1, А2≥П2, А3≥П3, А4≤П4 не выполнялось ни в одном из периодов, поэтому абсолютно ликвидным баланс назвать мы не можем. Тем не менее каждый год ликвидность предприятия росла. Ликвидность баланса предприятия за весь исследуемый период имела следующий вид:

На начало 2006 года: А1≤П1, А2≥П2, А3≤П3, А4≥П4;

На начало 2007 года: А1≤П1, А2≥П2, А3≥П3, А4≤П4;

На начало 2008 года: А1≤П1, А2≥П2, А3≥П3, А4≤П4;

На конец 2008 года: А1≤П1, А2≥П2, А3≥П3, А4≤П4;

Если на начало 2006 года выполнялось лишь одно условие (А2≥П2), то во все последующие выполнялось целых три (А2≥П2, А3≥П3, А4≤П4).

Сопоставив величину наиболее ликвидных и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами, мы увидим, что:

К началу 2006 и 2007 года текущая ликвидность имеет вид А1+А2≤П1+П2, что говорит о невозможности быстрого погашения предприятием своих текущих задолженностях в те периоды.

К началу и концу 2008 года текущая ликвидность имеет вид А1+А2≥П1+П2, что говорит о хорошей платежеспособности предприятия в эти периоды.

Сопоставив величину медленно реализуемых с долгосрочными обязательствами, мы увидим, что:

На начало 2006 года перспективная ликвидность имеет вид А3≤П3, что говорит о проблемах в погашении долгосрочных обязательств в этом периоде.

Тем не менее, на начало 2007, 2008 и конец 2008 перспективная ликвидность уже имеет вид А4≤П4, что означает отсутствие проблем в погашении долгосрочных пассивов будущими поступлениями.