Финансовый леверидж

2) Налогообложение прибыли приводит к снижению доходности собственного капитала по сравнению с экономической рентабельностью;

3) Снижение доходности может быть компенсировано увеличением финансового рычага, что позволит поднять доходность собственного капитала.

Налогообложение снижает результативность воздействия финансового рычага на доходность собственного капитала. Но у финансового менеджера имеется возможность влияния на доходность через поиск источников заемного финансирования с более низкой процентной ставкой и увеличение доли заемного финансирования. Возможности повышения доходности ограничены: процентная ставка по заемному капиталу и значение финансового рычага взаимозависимы (значительное увеличение финансового рычага сопровождается ростом издержек по обслуживанию займа).

2.3 Специфика расчета эффекта финансового левериджа в наших условиях

Однако существует и модифицированная формула финансового рычага, которая выводится из формулы второй концепции (американский подход).

Эффект финансового рычага выражается следующей формулой:

, где

, где  - прибыль до выплаты налогов и процентов или валовой доход;

- прибыль до выплаты налогов и процентов или валовой доход;  - прибыль до выплаты налогов (отличается от PBIT на сумму выплаченных процентов).

- прибыль до выплаты налогов (отличается от PBIT на сумму выплаченных процентов).

Вышеприведенному варианту присущи как минимум два недостатка.

Во-первых, при таком подходе не учитывается то, что существуют определенные виды обязательных платежей из прибыли после налогообложения. В Украине к таким платежам можно отнести следующие:

- проценты за банковский кредит, превышающие ставку рефинансирования, увеличенную на 3 процентных пункта (в указанных пределах проценты уплачиваются за счет прибыли до налогообложения);

- большинство местных налогов, уплачиваемых за счет чистой прибыли;

- штрафные санкции, подлежащие внесению в бюджет и т.д.

Во-вторых, не учитывается влияние ставки налога на прибыль. В этом случае сравнение финансового риска предприятия в двух разных периодах становится затруднительным, если произошло изменение ставки налога на прибыль.

Некоторые авторы предлагают несколько иной вариант расчета ЭФР. Он измеряется путем деления прибыли за вычетом налога на прибыль к прибыли за вычетом обязательных расходов и платежей. Интерпретация данного показателя следующая - на сколько изменится прибыль, остающаяся в распоряжении предприятия при изменении прибыли за вычетом налога на прибыль на 1 %. При таком подходе устраняются указанные недостатки, так как рассматривается прибыль, остающаяся в распоряжении предприятия. С другой стороны, не принимаются во внимание факторы, влияющие на величину прибыли до налогообложения.

Принимая во внимание все вышесказанное, можно сделать вывод, что ЭФР должен учитывать все вышеизложенные факторы, то есть он должен отражать взаимосвязь валового дохода и прибыли, остающейся в распоряжении предприятия. Для этого результирующий ЭФР следует рассчитывать путем умножения ЭФР, рассчитанного по первому варианту и ЭФР по второму варианту. Данное утверждение справедливо, так как при использовании первого варианта мы увидим, как изменится прибыль до налогообложения, а при использовании второго - как изменится прибыль, остающаяся в распоряжении предприятия. Математически эту взаимосвязь можно выразить следующим образом:

НРЭИ - прибыль до выплаты налогов и процентов или валовой доход; НРЭИ – ПРОЦЕНТ ЗА КРЕДИТ - прибыль до выплаты налогов (отличается от PBIT на сумму выплаченных процентов); T - ставка налога на прибыль (в долях единицы); E - сумма обязательных платежей из прибыли после налогообложения.

Из вышеприведенной формулы видно, что налог на прибыль снижает уровень риска. Например, если бы ставка налога на прибыль равнялась 100%, то финансовый риск отсутствовал бы. На первый взгляд это парадоксальный вывод, но он легко объясним - чем больше ставка налога на прибыль, тем в большей мере уменьшение прибыли отражается на поступлениях в бюджет в виде налога на прибыль и в меньшей степени на прибыль, остающуюся в распоряжении предприятия. Более того, чем больше налог на прибыль, тем меньше прибыли остается у предприятия и тем меньше предприятие принимает обязательств по выплатам за счет чистой прибыли. Если же такая вполне разумная политика отсутствует, (то есть предприятие не регулирует свои обязательные платежи в зависимости от получаемой прибыли), то повышение ставки налога на прибыль влечет за собой повышение финансового риска предприятия.

Используя данный подход, мы получим показатель, характеризующий финансовый риск предприятия в полной мере.

Получается, что в наших условиях, когда имеется множество обязательных платежей за счет чистой прибыли, целесообразно использовать модифицированную формулу ЭФР.

3 Анализ эффекта финансового левериджа для ООО «Графика»

ООО «Графика» занимается изготовлением визиток и печатной рекламной продукции. Работает на рынке г.Каширы, московской области с 1998 г. Данные для анализа представлены в Приложении 1.

3.1 Анализ ЭФР при включении суммы выплат по кредиту в налогооблагаемую

прибыль

Рассчитаем влияние ЭФР поквартально за период 2001г. на рентабельность собственного капитала ООО «Графика» (поквартально).

В 1 квартале весь капитал предприятия был собственным, соответственно его чистая рентабельность составляла:

Рс=560/2000*100%=28,0%

Во 2-ом квартале предприятием был взят кредит под 12%-ную годовую ставку на сумму 1000 тыс.руб. (с поквартальной выплатой процентов за кредит, равной 3% от суммы кредита), совокупный капитал составил 3000 тыс.руб.,

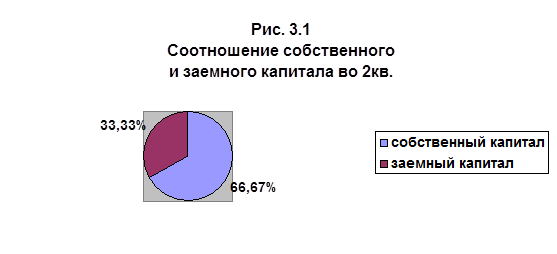

Т.е. удельный вес собственного капитала = 2000/3000=66,67% (рис.3.1)

Рассчитаем рентабельность собственного капитала на основе расчета ЭФР:

(40(1-0,3)-3)/2 = 12,5%

Рс = (1-n)Р + ЭФР = 0.7*40 + 12,5 = 28 + 12,5 = 40,5%

Проверим расчет по формуле:

Рс= Пч/Кс = 810/2000 =40,5%

Следовательно, по сравнению с 1 кв. рентабельность собственного капитала во 2 кв. выросла на 12,5% благодаря ЭФР, т.е. появлению заемного капитала.

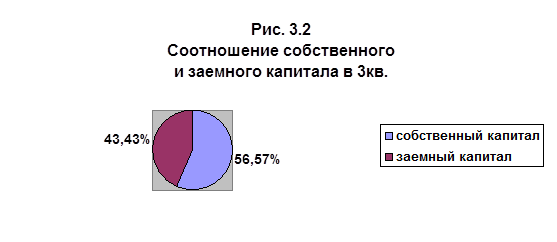

В 3 квартале сумма заемного капитала увеличилась на 500 тыс.руб., на тех же условиях заема (ставка - 3% за квартал), соотношение собственного и заемного капитала на рис. 3.2

Доля заемного капитала увеличилась на 10,1%, рассмотрим, как рост суммы заемного капитала повлиял на рентабельность собственного капитала. Рассчитаем ЭФР:

ЭФР=(40(1-0.3)-3)*0,75=18,75%

Рс=40*0,7+18,75=46,75%

Проверка: Рс=935/2000=46,75%

Рентабельность за счет роста значения плеча финансового рычага выросла на 6,25% по сравнению со 2-м кварталом.

В 4-м квартале предприятие частично рассчиталось с кредитором, сумма заемного капитала составила 1200 тыс.руб., и