Финансовый леверидж

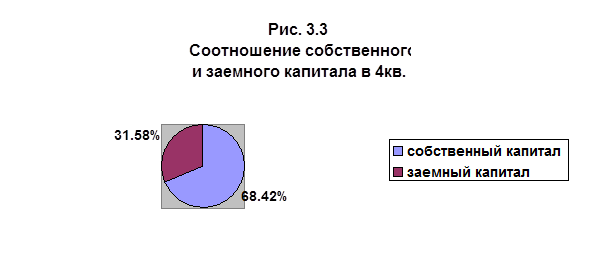

за счет фонда валовых накоплений увеличили сумму собственного капитала на 600 тыс.руб. (2600) Соотношение – рис. 3.3

Доля заемного капитала уменьшилась по сравнению с 3кв. на 11,85%, доля собственного капитала увеличилась на 11,85%, рассмотрим, как изменение сумм заемного и собственного капитала повлиял на рентабельность собственного капитала. Рассчитаем ЭФР:

ЭФР=(40(1-0.3)-3)*12/26=11,54%

Рс=40*0,7+11,54=39,54%

Проверка: Рс=1028/2600=39,54%

То есть уменьшение доли заемного капитала снизило значение ЭФР и снизило рентабельность собственного капитала.

Сравнительный анализ приведен в Таблице 3.1:

Таблица 3.1

| Квартал | Доля заемного капитала (%) | ЭФР, (%) | Рентабельность собственного капитала, (%) | отклонение (к предыдущему периоду), (%) | Отклонение (к базовому периоду), (%) |

|

1кв |

0 |

0 |

28 |

- |

- |

|

2кв |

33,33 |

12,5 |

40,5 |

12,5 |

12,5 |

|

3кв |

43,43 |

18,75 |

46,75 |

6,25 |

18,75 |

|

4кв |

31,58 |

11,54 |

39,54 |

-7,21 |

11,54 |

3.2 Анализ ЭФР при исключении суммы выплат по кредиту

из налогооблагаемой прибыли.

Ситуация несколько изменяется с эффектом финансового рычага, если при исчислении налогооблагаемой прибыли учитывают финансовые расходы по обслуживанию долга. Тогда за счет налоговой экономии реальная ставка процента за кредиты уменьшается по сравнению с контрактной. Она будет равна: СП (1 – n). В таких случаях ЭФР рекомендуется рассчитывать следующим образом:

ЭФР=[Р(1 – n) – СП (1 – n)] Кз/Кс=(Р – СП)(1 – n)Кз/Пс. (3.1)

Данные приведены в Приложении 2.

В этом случае ЭФР для 1 квартала не изменится.

Для 2 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)/2=12,95%

Рс=40(1-0,3)+ЭФР=28+12,95=40,95%

Проверка: Рс=819/2000=40,95%

Для 3 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)1500/2000=19,43%

Рс=40(1-0,3)+ЭФР=28+19,43=47,43%

Проверка: Рс=948,5/2000=47,43%

Для 4 квартала ЭФР составит: ЭФР=(40-3)(1-0,3)1200/2600=11,95%

Рс=40(1-0,3)+ЭФР=28+11,95=39,95%

Проверка: Рс=1038,8/2600=39,95%

Сравнительный анализ по расчетам ЭФР двумя способами приведен в Таблице 3.2

Таблица 3.2

| квартал | Доля заемного капитала (%) | ЭФР (по формуле 1.1), (%) | Рентабельность собственного капитала (при ЭФР 1.1) , (%) | ЭФР (по формуле 3.1), (%) | Рентабельность собственного капитала (при ЭФР 3.1) , (%) | Отклонение по ЭФР (5-3), и по Рс (6-4) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

1 кв |

0 |

0 |

28 |

0 |

28 |

0 |

|

2 кв |

33,33 |

12,5 |

40,5 |

12,95 |

40,95 |

0,45 |

|

3 кв |

43,43 |

18,75 |

46,75 |

19,43 |

47,43 |

0,68 |

|

4 кв |

31,58 |

11,54 |

39,54 |

11,95 |

39,95 |

0,41 |

Из таблицы видно, что за счет изменения расчета налогооблагаемой прибыли (налоговая экономия) ЭФР и рентабельность собственного капитала увеличились.

3.3. По факторный анализ изменения ЭФР

Как показывают приведенные данные, при одинаковом уровне рентабельности совокупного капитала в 40% рентабельность собственного капитала разная, в зависимости от доли заемного капитала. Эффект финансового рычага в случае учета финансовых расходов зависит от трех факторов:

1) разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой;

2) сокращения процентной ставки по причине налоговой экономии;

3) плеча финансового рычага.

Рассчитаем их влияние на основе данных из Приложения 2.

Для 2-го квартала:

1. Влияние разности между общей рентабельностью всего капитала после уплаты налога и контрактной процентной ставкой:

Р(1-n)-СП=40*0,7-3=25

2. Влияние сокращения процентной ставки по причине налоговой экономии:

СП-СП(1-n)=3-3*0,7=0,9%