Финансовый рычаг как инструмент управления стоимостью и структурой капитала предприятия

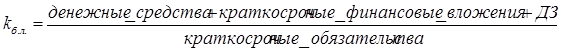

![]() - коэффициент быстрой ликвидности;

- коэффициент быстрой ликвидности;

ДЗ – дебиторская задолженность.

Коэффициент быстрой ликвидности показывает, какую часть своих краткосрочных обязательств предприятие сможет погасить в самое ближайшее время, не подвергая себя серьезным финансовым потерям.

Риск банкротства при уровне быстрой ликвидности и эффекте финансового рычага можно отобразить так:

Таблица 1.1 – Риск банкротства предприятия при повышении доли заемного капитала

|

Уровень показателя |

Низкий уровень быстрой ликвидности |

Средний уровень быстрой ликвидности |

Высокий уровень быстрой ликвидности |

|

Высокий уровень ЭФР |

Высокий риск |

Высокий риск |

Средний риск |

|

Средний уровень ЭФР |

Высокий риск |

Средний риск |

Низкий риск |

|

Низкий уровень ЭФР |

Средний |

Низкий риск |

Низкий риск |

Также для оценки риска увеличения доли заемного капитала используется коэффициент операционного денежного потока (Cash Flow from Operations to Current Liabilities)

Данный коэффициент определяется как отношение денежного потока от операционной деятельности к текущим обязательствам компании. Данный коэффициент еще называют денежно-потоковая ликвидность (Cash Flow Liquidity). Он вычисляется по формуле:

![]() (15)

(15)

Денежный поток от операционной деятельности - сумма чистой прибыли и амортизации минус увеличение собственных оборотных (кроме денежных) средств за отчетный период[13]. Денежный поток от операционной деятельности - денежный поток, связанный с основной деятельностью компании.

Его обратная величина показывает, за сколько лет компания способна рассчитаться со своими текущими обязательствами за счет своей операционной деятельности. Операционный денежный поток может быть взят непосредственно из финансовой отчетности или из скорректированного аналитического отчета о денежных потоках. В случае применения эффекта финансового рычага для оценки необходимости привлечения заемного капитала, это коэффициент покажет время, за которое предприятие сможет погасить свои обязательства. Т.е. его оценка поможет финансовому менеджеру оценить свои возможности по привлечению заемного капитала, и скорректировать величину последнего. Долгосрочный риск (риск потери платежеспособности) оценивается при помощи следующих показателей структуры капитала:

· отношением суммарных обязательств предприятия к акционерному капиталу;

· долгосрочной кредиторской задолженности к суммарному активу;

· коэффициентом покрытия процентов.

Первый коэффициент характеризует зависимость фирмы от внешних займов: чем выше значение коэффициента, тем больше займов у компании и тем выше риск неплатежеспособности.

![]() (16)

(16)

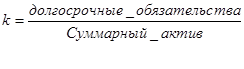

Второй коэффициент показывает, какая доля активов предприятия финансируется за счет заимствований.

(17)

(17)

Он, также как первый коэффициент, характеризует риск потери платежеспособности предприятия. Причем, чем больше значение этого коэффициента, тем выше риск.

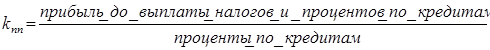

Коэффициент покрытия процентов показывает, сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам.

(18)

(18)

Коэффициент покрытия процентов показывает возможную степень снижения операционной прибыли предприятия, при которой оно может обслуживать выплаты процентов. Помогает оценить уровень защищённости кредиторов от невыплаты долгов со стороны заёмщика. Нормальным считается значение показателя от 3 до 4. Если значение коэффициента становится меньше 1, это означает, что фирма не создаёт достаточного денежного потока из операционной прибыли для обслуживания процентных платежей. Следовательно, привлекать заемный капитал на данной стадии развития предприятию не только не выгодно, но это еще и приведет к убыткам.

Таким образом, решение о привлечении заемного капитала должна проводиться не только на основании определения эффекта финансового рычага, который будет изменяться прямо пропорционально повышению доли заемного капитала, но и на основании анализа структуры капитала и способности предприятия погасить проценты по полученным кредитам и займам. В данной главе были приведены основные коэффициенты, анализ которых позволит оценить степень финансового риска предприятия.

В данной главе было проанализировано влияние эффекта финансового рычага на структуру и стоимость капитала предприятия, определены основные факторы, прямо или косвенно влияющие на эффективность привлечения заемного капитала, а также коэффициенты, оценка которых сможет оценить риск финансового краха предприятия.

С помощью эффекта финансового рычага можно и нужно влиять на структуру и стоимость капитала предприятия. При этом нужно определить оптимальную величину заемного капитала в структуре капитала предприятия. Привлечение заемного капитала повысит рентабельность активов предприятия, если эффект финансового рычага будет применяться комплексно вместе с оценкой структуры предприятия и различных рисков, которые повлияют на эффект финансового рычага.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск. финансовый рычаг заемный капитал

Разумный финансовый менеджер не станет увеличивать любой ценной плечо финансового рычага, а будет регулировать его в зависимости от дифференциала.

Заключение

Подводя итоги настоящего исследования, хотелось бы подчеркнуть важность предмета изучения для управления финансами предприятий и основные выводы, полученные в результате исследования.

В странах с развитой рыночной экономикой заемный капитал является более дешевым, чем собственный, т.к. существует эффект «налогового щита».

Рациональная заемная политика может дать предприятию неожиданный для большинства руководителей и бухгалтеров "эффект финансового рычага", который состоит в том, что дает дополнительное приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Это значит, что предприятие, использующее только собственные средства ограничивает их рентабельность, по оценке некоторых специалистов, примерно 2\3 экономической рентабельности. Предприятие же, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Но надо помнить, что этот эффект возникает из-за расхождения между экономической рентабельностью и ценой заемных средств, а это значит, что предприятие должно наработать такую экономическую рентабельность, что бы как минимум хватило для уплаты процентов за кредит.