Формирование и управление инвестиционным портфелем

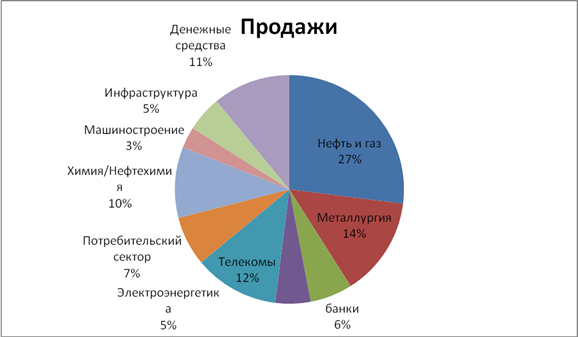

Рисунок 7- Изменение структуры секторов модельного портфеля ИК «ФИНАМ» в 3 квартале 2009 г.

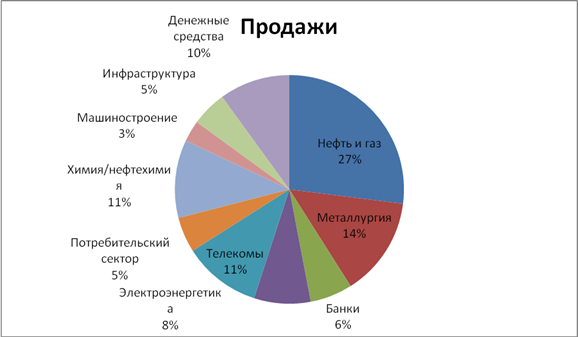

Рисунок 8 - Изменение структуры секторов модельного портфеля ИК «ФИНАМ» в 4 квартале 2009 г.

Развитие позитивных тенденций в мировой экономики и высокие цены на ресурсы создают все условия для начала полноценного восстановления внутреннего спроса в 2010 году. В этих условиях следует увеличить долю компаний, ориентированных на внутренний рынок с 38% до 51%. В электроэнергетике (8%) и банки (6%).

На фоне снижения суверенной премии за риск и постепенного роста аппетита инвесторов к рисковым активам спрос на акции компаний малой и средней капитализации неуклонно увеличивается, что уже получило отражение в опережающем росте индекса РТС-2 относительно РТС. Ожидается развитие данной тенденции в четвертом квартале, поэтому следует увеличить долю акций компаний второго эшелона до 47% - это основная позиция в портфеле.

ИК «ФИНАМ» прогнозируют увеличение спроса на фундаментально привлекательные бумаги крепкого второго эшелона, и в данном сегменте следует сделать ставку на недорогие компании со стабильным бизнесом и прочным финансовым положением. Доля таких компаний в модельном портфеле составляет 28% (Приложение 3).

На долю компаний менее ликвидных эшелонов приходится 19% портфеля. Несмотря на очевидный недостаток ликвидности и повышенные специфические риски (низкая информационная прозрачность), следует включить в модельный портфель акции таких фундаментально недооцененных компаний, как МСЗ, Аммофос, Ашинский МЗ, Нижегородоблгаз, способных принести трехзначную доходность в перспективе 1-2 лет (Приложение 4) [24].

3. Рекомендации по выбору оптимального портфеля инвестиций

При нахождения оптимального портфеля необходимо взять во внимание такое понятие как "полезность". Более высокие значения полезности присваиваются портфелям с высокой ожидаемой доходностью, а низкие значение полезности присваиваются портфелям с высоким риском. Формула полезности имеет следующий вид (2):

U = E(r) - 0.005 × A × σ2, (2)

где E(r) - ожидаемая доходность,

U - полезность,

A - число, характеризующее отношение инвестора к риску.

Число 0.005 в формуле позволяет выражать ожидаемую доходность и стандартное отклонение в процентах, а не в долях единиц. Согласно формуле можно сказать, что полезность увеличивается по мере роста ожидаемой доходности и уменьшается по мере роста риска. Размер, на который снижается полезность зависит от значения A, т.е. степени отношения инвестора к риску. Чем выше значение A, тем более консервативен инвестор, т.е. менее склонен к риску. Нейтральные к риску инвесторы имеют значение A=0.

Представим следующую ситуацию: наш портфель имеет ожидаемую доходность в 20%, но при этом риск (стандартное отклонение) 40%. "Безрисковый" актив, скажем ГКО имеют доходность в 7%. Следовательно, премия над риском 13% (доходность портфеля - безрисковая доходность) Довольно не плохая премия, однако риск на столько велик, что может заставить очень консервативного инвестора купить исключительно ГКО. Таким образом используя формулу 1, для довольно умеренного в отношении риска инвестора с показателем A = 2 полезность нашего портфеля будет 20 - (0.005*2*40^2) = 4%, что на целых 3% процента ниже безрисковой доходности. В таком случае инвестор выберет безрисковый портфель, т.е. купит ГКО. Если в расчете использовать более высокие A (т.е. значения, характеризующие высокую степень избегания риска), то получаются отрицательные значения полезности.

Т.к. при выборе между рисковым портфелем и безрисковым активом мы сравниваем полезность нашего портфеля со ставкой по безрисковому активу, то можно сказать, что полезность портфеля является гарантированной эквивалентной доходностью для инвестора. Таким образом, гарантированная эквивалентная доходность портфеля - это доходность, которую безрисковые вложения должны гарантированного обеспечивать, чтобы быть равнопривлекательным рисковым портфелям. Иными словами, портфель привлекателен только в том случае, если его гарантированная эквивалентная доходность (полезность) выше безрисковой [17].

Допустим все свои средства инвестор держит в безрисковом активе, который обеспечивает доходность в 5%. Уровень избегания риска А = 4. Т.к. риск такого портфеля равен нулю, следовательно полезность (U) = 5%. Теперь определим ожидаемую доходность, которую инвестор будет требовать при том же уровне полезности (U=5), но приобретая теперь в рисковый портфель, с риском (стандартным отклонением) 5%. Для этого воспользуемся формулой (3):

Требуемая E(r) = U + 0.005 × A × σ2 , (3)

где E(r) - требуемая ожидаемая доходность,

U - полезность,

A - число, характеризующее отношение инвестора к риску.

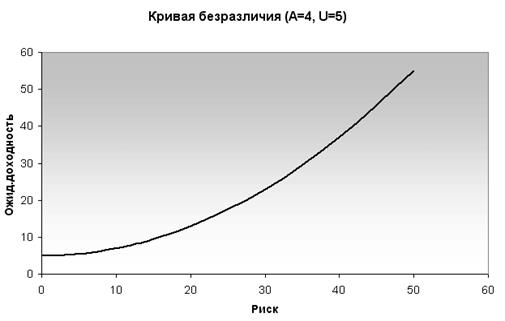

Изменяя уровень риска получаем требуемые значения ожидаемой доходности для поддержания уровня полезности равного 5% Теперь, для того, чтобы построить "кривую безразличия" необходимо по оси ординат отложить ожидаемую доходность, а по оси абсцисс стандарное отклонение, т.е. риск. Таким образом, кривая безразличия инвестора, требующего полезности в 5% и с уровнем избегания риска A=4, будет иметь следующий вид (рис. 9):

Рисунок 9 - Кривая безразличия

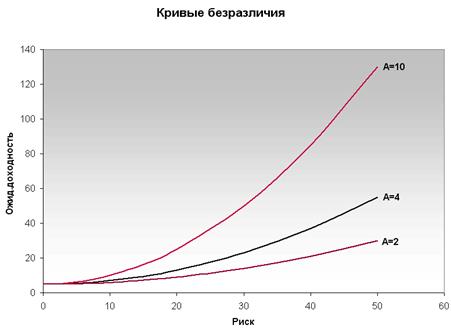

Данные кривые можно построить для любого инвестора. Например, для более консервативного инвестора, с уровнем избегания риска A=10, кривая будет иметь более крутой угол наклона. Для менее консервативного инвестора, кривая будет более пологой (рис. 10).

Рисунок 10 - Кривая с уровнем избегания риска A=10

Важно отметить два свойства кривых безразличия:

1. все портфели, лежащие на одной заданной кривой являются равноценными для инвестора;

2. инвестор будет считать любой портфель, лежащий на кривой, которая находится выше и левее, более привлекательным, чем любой другой портфель, который находится на кривой расположенной ниже и правее.

Оптимальный портфель

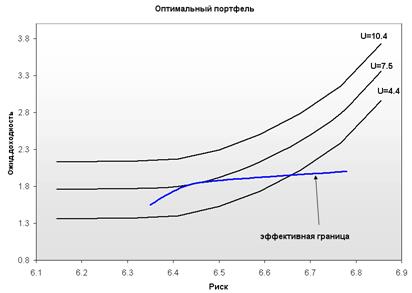

Далее можно приступить к нахождению оптимального портфеля и определению его состава. Для это нам понадобится наша эффективная граница, которая была построена в части 5. Построим кривые безразличия с уровнем избегания риска A = 4 и уровнями полезности (U) 4.4, 7.5, 10.4. (рис. 11).

Рисунок 11 - Кривые безразличия оптимального портфеля

Как видно из рисунка 5, кривая безразличия с полезностью равной 7.5% коснулась эффективной границы в точке соответствующей ожидаемой доходности портфеля 1.83% и риску 6.45% (согласно графику). Теперь определим состав нашего оптимального портфеля.