Анализ финансовых результатов банка на примере ОАО Дальневосточный банкРефераты >> Банковское дело >> Анализ финансовых результатов банка на примере ОАО Дальневосточный банк

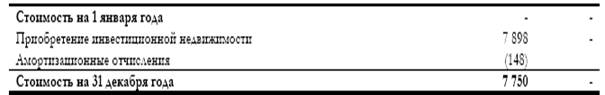

Инвестиционная недвижимость

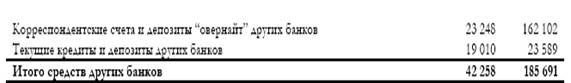

Средства других банков

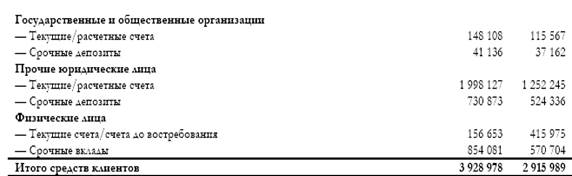

Средства клиентов

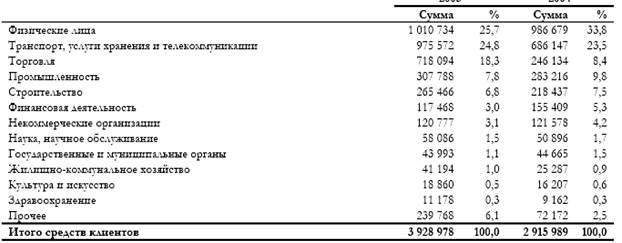

Распределение средств клиентов по отраслям экономики 2007-2006гг.

На 31 декабря 2007 года Банк имел четыре клиента (2006 г.: шесть клиентов) с остатками свыше 40 000 тыс. рублей.

Общая сумма остатков средств этих клиентов составляет 510 143 тыс. рублей (2006 г.: 532 036 тыс. рублей), или 17 % средств клиентов (2006 г.: 18 %).

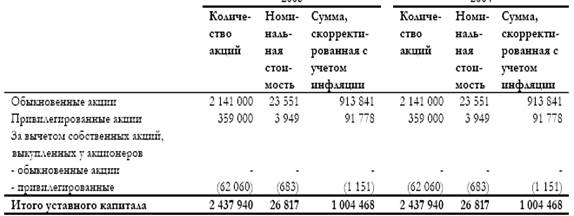

Уставной капитал 2007 – 2006гг.

Все обыкновенные акции имеют номинальную стоимость 11 рублей за акцию. Каждая акция предоставляет право одного голоса.

Привилегированные акции имеют номинальную стоимость 11 рублей, имеют преимущество перед обыкновенными акциями в случае ликвидации Банка. Минимальная сумма дивидендов, выплачиваемых по этим акциям за год, составляет 3 %. Эти акции не являются для Банка обязательными к выкупу у акционеров. В случае объявления дивидендов по обыкновенным акциям в размере, превышающем 3 % от их номинальной стоимости, размер дивидендов по привилегированным акциям должен быть увеличен до размера, на 50 % превышающего размер дивидендов по обыкновенным акциям. Если дивиденды не объявляются, владельцы привилегированных акций получают право голоса аналогично владельцам обыкновенных акций до того момента, когда будет произведена выплата дивидендов.

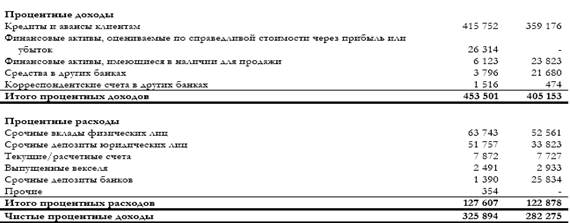

Процентные доходы и расходы 2007-2006гг.

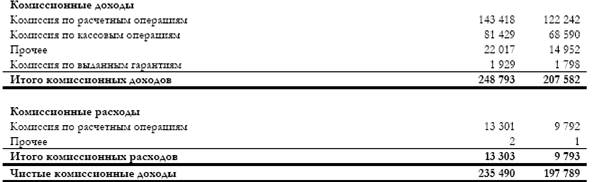

Комиссионные доходы и расходы 2007-2006гг.

2.5 Финансовые риски Дальневосточного банка

Управление рисками Банка осуществляется в отношении финансовых рисков (кредитный, рыночный, географический, валютный риски, риски ликвидности и процентной ставки), операционных и юридических рисков.

Главной задачей управления финансовыми рисками является определение лимитов риска и дальнейшее обеспечение соблюдения установленных лимитов. Оценка принимаемого риска также служит основой для оптимального распределения капитала с учетом рисков, ценообразованию по операциям и оценки результатов деятельности.

Управление операционными и юридическими рисками должно обеспечивать надлежащее соблюдение внутренних регламентов и процедур в целях минимизации операционных и юридических рисков.

Кредитный риск.

Банк принимает на себя кредитный риск, а именно риск того, что контрагент не сможет полностью погасить задолженность в установленный срок. Банк контролирует кредитный риск, устанавливая лимиты на одного заемщика или группы связанных заемщиков, а также по географическим и отраслевым сегментам. Банк осуществляет регулярный мониторинг таких рисков; лимиты пересматриваются как минимум ежегодно. Лимиты кредитного риска по продуктам, заемщикам и отраслям утверждаются Советом директоров. [29,13].

Риск на одного заемщика, включая банки и брокерские компании, дополнительно ограничивается лимитами, покрывающими балансовые и забалансовые риски, а также внутридневными лимитами риска поставок в отношении торговых инструментов, таких, как форвардные валютообменные контракты.

Фактическое соблюдение лимитов в отношении уровня принимаемого риска контролируется на ежедневной основе.

Управление кредитным риском осуществляется посредством регулярного анализа способности существующих и потенциальных заемщиков погасить процентные платежи и основную сумму задолженности, а также посредством изменения кредитных лимитов в случае необходимости.

Кроме этого, Банк управляет кредитным риском, в частности, путем получения залога и поручительств компаний и физических лиц.

Максимальный уровень кредитного риска Банка, как правило, отражается в справедливой стоимости финансовых активов в балансе.

Возможность взаимозачета активов и обязательств не имеет существенного значения для снижения потенциального кредитного риска.

Кредитный риск по внебалансовым финансовым инструментам определяется как вероятность убытков из-за неспособности другого участника операции с данным финансовым инструментом выполнить условия договора. [16,41].

Банк применяет ту же кредитную политику в отношении условных обязательств, что и в отношении балансовых финансовых инструментов, основанную на процедурах утверждения сделок, использования лимитов, ограничивающих риск, и мониторинга.

Рыночный риск.

Банк принимает на себя рыночный риск, связанный с открытыми позициями по процентным, валютным и долевым инструментам, которые подвержены риску общих и специфических изменений на рынке. Совет директоров устанавливает лимиты в отношении уровня принимаемого риска и контролирует их соблюдение на ежедневной основе. Однако использование этого подхода не позволяет предотвратить образование убытков, превышающих установленные лимиты, в случае более существенных изменений на рынке.

Географический риск.

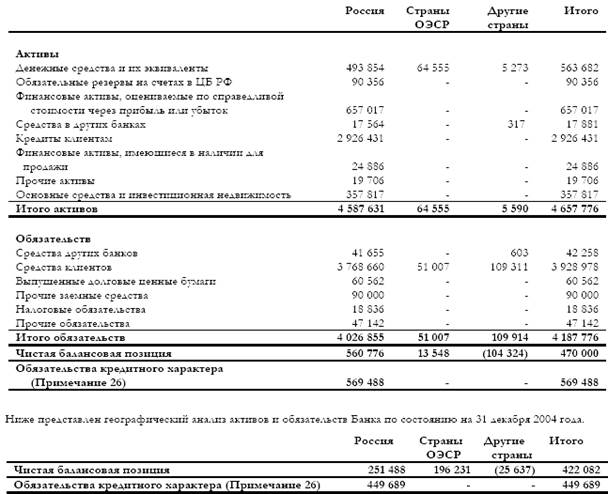

Ниже представлен географический анализ активов и обязательств Банка по состоянию на 31 декабря 2007 года:

Валютный риск.

Банк принимает на себя риск, связанный с влиянием колебаний обменных курсов на его финансовое положение и потоки денежных средств. Совет директоров устанавливает лимиты в отношении уровня принимаемого риска в разрезе валют и в целом как на конец каждого дня, так и в пределах одного дня, и контролирует их соблюдение на ежедневной основе.

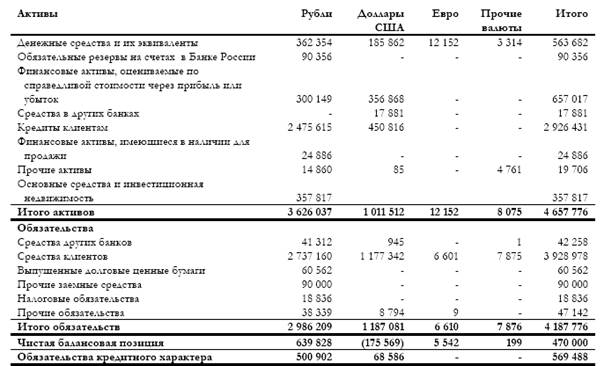

В таблице ниже представлен анализ валютного риска Банка на 31 декабря 2007 года. Активы и обязательства Банка отражены в таблице по балансовой стоимости в разрезе основных валют.

Валютный риск по внебалансовым позициям представляет собой разницу между контрактной суммой валютных производных финансовых инструментов и их справедливой стоимостью.

Валютные производные финансовые инструменты обычно используются для минимизации риска Банка в случае изменения обменных курсов.

Риск ликвидности.

Риск ликвидности возникает при несовпадении сроков требований по активным операциям со сроками погашения по пассивным операциям.

Банк подвержен риску в связи с ежедневной необходимостью использования имеющихся денежных средств для расчетов по счетам клиентов, при наступлении срока погашения депозитов, выдаче кредитов, произведением выплат по гарантиям и по производным финансовым инструментам, расчеты по которым производятся денежными средствами. Банк не аккумулирует денежные средства на случай единовременного выполнения обязательств по всем вышеуказанным требованиям, так как, исходя из имеющейся практики, можно с достаточной долей точности прогнозировать необходимый уровень денежных средств для выполнения данных обязательств.