Корпоративное кредитование в РоссииРефераты >> Банковское дело >> Корпоративное кредитование в России

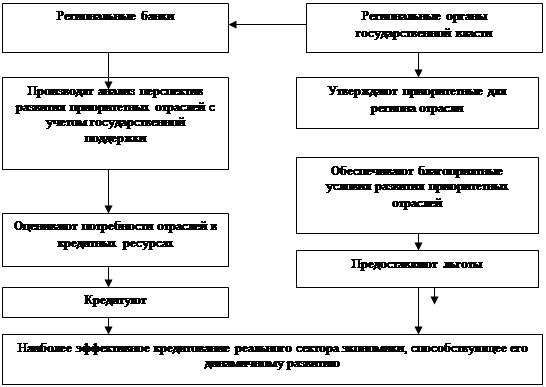

Таким образом, взаимодействие региональных банков и региональных органов власти по развитию региональных приоритетных отраслей (в каждом регионе они будут свои) поспособствует более эффективному взаимодействию и развитию региональных банков и реального сектора экономики (рис. 3.1).

|

Рис. 3.1 Предлагаемая схема взаимодействия банковского сектора с органами государственной власти для наиболее эффективного кредитования реального сектора экономики (Составлено автором)

Кроме того предлагается в рамках данного мероприятия внедрить практику синдицированного кредитования. Дело в том, что региональные банки не имеют достаточного уровня капитализации. Синдицированное кредитование позволит решить эту проблему.

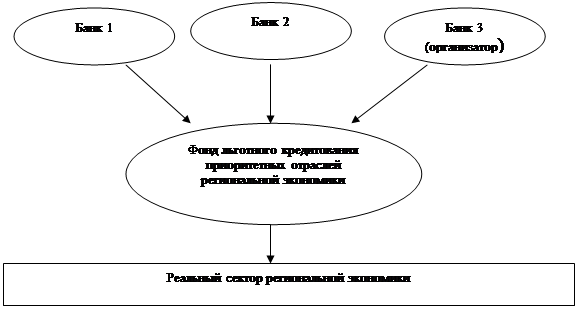

Например, региональные органы власти определили на ближайшие пять лет четыре приоритетных отрасли, которые нуждаются в значительных капитальных вложениях. Один банк с такими объемами не справиться. К тому же слишком рискованно для него вкладывать существенную сумму в одну отрасль, к тому же существует норматив, который не дает такой возможности (не более 20% от капитала). Эта проблема решается с помощью синдицированного кредитования, которое предполагает объединение капиталов. Предлагаемый вариант решения данной проблемы схематично представлен на рисунке 3.2.

|

Рис. 3.2 Предлагаемая схема кредитования реального сектора экономики региональными банками (Составлено автором)

Предлагаемая схема поспособствует не только развитию реального сектора экономики в региональном разрезе, но и повысит эффективность работы региональных банков, снизит риски кредитования.

Главной особенностью такой схемы является наличие нескольких банков-кредиторов, распределяющих между собой сумму предоставляемого кредита и сопутствующие ему кредитные риски. В таком банковском синдикате особенно важная роль принадлежит организатору кредита - ведущему банку (банк-оператор). Банк-оператор берет на себя весь комплекс вопросов по формированию синдицированного кредита и его текущему сопровождению (контролю).

Основные задачи для организатора синдиката следующие:

- подготовка информационного меморандума по заемщикам;

- привлечение к участию в выдаче синдицированного кредита других банков и проведение переговоров с ними, подготовка и согласование кредитного договора.

После заключения кредитного соглашения банк-организатор выступает уже в роли агента: аккумулирует денежные средства, поступающие от банков-членов синдиката в фонд, и передает их заемщикам. Далее он осуществляет текущий контроль за соблюдением условий кредитного соглашения заемщиками, получает от него и распределяет процентные выплаты и возвращаемую основную сумму кредита.

Для заемщиков привлечение синдицированного кредита намного удобнее заключения нескольких кредитных соглашений. Сокращается объем договорной документации и финансовой отчетности. Существенно сокращаются затраты и время на этапе ведения переговоров и оформления кредитного соглашения. В то же время финансовые расходы заемщика по сопровождению синдицированного кредита сохраняются на уровне, характерном для обычных кредитов.

Для банков также очевидны преимущества участия в кредитных синдикатах.

Во-первых, синдицированное кредитование позволяет решить проблему несоответствия потребностей потенциальных заемщиков в получении крупных кредитов. Даже при наличии у банков достаточных кредитных ресурсов они ограничены требованием норматива Центрального банка России, устанавливающего лимит на одного заемщика в пределах до 20% от размера собственного капитала [50, с. 118].

Банк-оператор, выступая в качестве организатора синдиката, получает дополнительный доход в виде комиссионных как банк-оператор. В то же время остальные банки - участники синдиката экономят на операционных издержках и снижают уровень кредитных рисков, доверяя весь комплекс работ по проверке качества кредита и заемщика оформлению и сопровождению кредитного соглашения. Так как в качестве банков-операторов по наиболее крупным синдицированным кредитам выступают наиболее крупные банки, то участвующие в синдикатах относительно небольшие банки получают доступ к первоклассным заемщикам и соответственно повышают качество своих кредитных портфелей. На качестве (надежности) выдаваемых таким образом кредитов положительно сказывается и существующая практика специализации банков-операторов по видам выдаваемых кредитов отраслевой принадлежности заемщиков (инвестиционных проектов).

Процесс формирования банковских кредитных синдикатов как инструмента кредитования реального сектора экономики России сдерживается рядом препятствий. К ним относятся:

- необходимость совершенствования правовой базы, регулирующей отношения заемщиков и банков;

- несовершенство финансовой отчетности и отсутствие института кредитных историй и, как следствие, сложность проведения анализа финансового состояния потенциального заемщика и оценки кредитных рисков;

- недостаточный уровень доверия на межбанковском рынке;

- отсутствие унификации кредитной практики и правового оформления кредитов.

Преодоление этих препятствий и практическое использование банками в своей деятельности методов синдицированного кредитования создаст предпосылки для развития этого направления, как наиболее удобной формы развития небольших региональных банков.

На этом пути чрезвычайно важна роль становления института кредитных историй потенциальных заемщиков, методов исследований их финансового положения (с учетом отраслевых особенностей) и т. п.

Развитие банковской системы в этом направлении неизбежно и чрезвычайно важно, так как именно участие банков в различных проектах по синдицированному кредитованию положительно сказывается на деловой репутации кредитных организаций и стимулирует рост их активности в кредитовании реального сектора экономики.

Реализация предлагаемой схемы синдицированного кредитования поспособствует по решению проблемы недоступности «длинных кредитов», и проблемы низкого уровня капитализации банков (отсутствие возможности банков кредитовать в больших размерах).

Это произойдет за счет того, что снизятся риски. Они распределятся между банками – участниками банковского синдиката. На снижение рисков так же повлияет участие государства. По причине снижения рисков, снизится и стоимость долгосрочных кредитов. Они станут более доступными для реального сектора экономики.

Проблема низкого уровня капитализации банков решится в этой связи опосредованно. Дело в том, что данный проект не предусматривает финансирование самих банков. Здесь имеется в виду возможность кредитования больших объемов, что не всегда возможно для мелких региональных банков (как например анализируемый ПримСоцБанк). При объединении капиталов для целей кредитования крупных долгосрочных проектов эта проблема перестает быть актуальной для мелких банков, и для предприятий заемщиков.