Кредитная политика коммерческого банка на примере Народный банк КазахстанаРефераты >> Банковское дело >> Кредитная политика коммерческого банка на примере Народный банк Казахстана

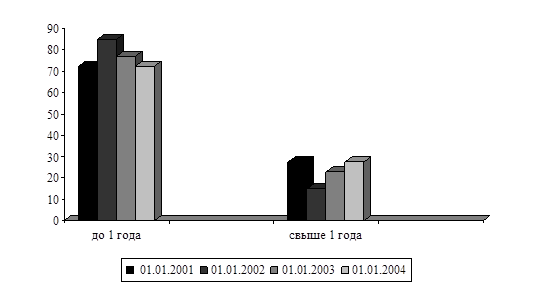

В структуре выданных банком кредитов преобладают краткосрочные ссуды, обеспечивающие наименьший риски, наибольшую доходность операций. Однако удлинение роков привлекаемых ресурсов обусловило увеличение доли финансирования проектов на среднесрочной и долгосрочной основах. Ее можно показать в виде диаграммы:

Рисунок 10 – Структура кредитного портфеля по срокам

Кредитование осуществляется в соответствии и определенными принципами, одним из которых является обеспеченность.

Один из видов обеспечения – это залог. Он как способ обеспечения кредита означает, что кредитор, то есть банк приобретает право первоочередного удовлетворения требования погашения ссуды и получения причитающихся процентов из стоимости заложенного имущества, в случае если заемщик не выполнил обязательство в срок, предусмотренный кредитным договором. В качестве залога Валют – Транзит Банк использует самое разнообразное имущество, которая представлена в таблице 15.

Таблица 15 – Структура залога ПОФ по состоянию на 01.01.2004 года

|

Наименование |

Сумма (в тыс. тенге) |

Удельный вес (%) |

|

Недвижимость |

797 593 |

71,76 |

|

Оборудование |

32 343 |

2,91 |

|

Автотранспорт |

108 258 |

9,74 |

|

Товарная продукция |

161 163 |

14,5 |

|

Гарантии |

12 115 |

1,09 |

|

Итого |

1 111 472 |

100 |

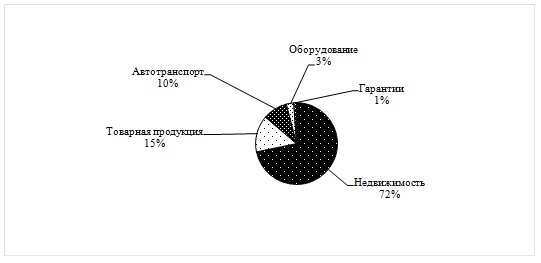

Из таблицы 15 видно, что коммерческое кредитование предприятий различных форм собственности, в основном ТОО, ЧП, ООО, АО и кредитование физических лиц, осуществляется в ПОФ АО «Валют – Транзит Банке» в основном под залог недвижимости. На втором месте – товарная продукция, ее доля в структуре залога составляет 14,5%. Товарная продукция должна соответствовать следующим критериям качества: быстрота реализации, относительная стабильность цен, возможность страхования, долговременность хранения. Важно не только определить критерии качества, выбрать в соответствии с ним ценности, но и обеспечить их сохранность. Только в этом случае залог ценностей может быть гарантией возврата кредита. Более наглядно структуру залога можно посмотреть на рисунке 11.

Рисунок 11 – Структура залога ПОФ по состоянию на 01.01.2004

Преследуя достижения поставленных целей, Банк уделял повышенное внимание сбалансированности активов и пассивов. В течение 2004 года наблюдался значительный рост активов Банка, которые по сравнению с предшествующим годом значительно увеличились и составили 157,288 млн. тенге.

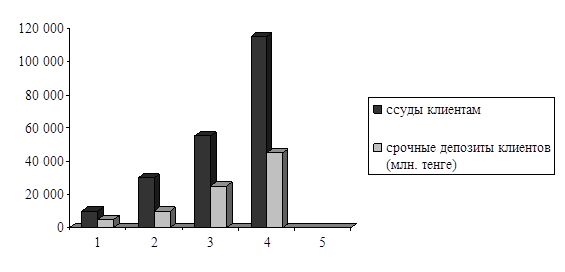

В целом акцент по размещению активов продолжал смещаться в сторону увеличения доли активных операций с клиентами и, в первую очередь, кредитования. Кредитные вложения на конец 2004 года значительно возросли и составили 113,610 млн. тенге, которая представлена в диаграмме:

Рисунок 12 – Ссуды клиентам и срочные депозиты

Правильно выбранная стратегия кредитной политики позволила совместить существенный рост объемов кредитования с высокой надежностью кредитного портфеля Банка. Резерв на возможные потери по ссудам банка, начисляемых в соответствии с Международными стандартами бухгалтерского учета, адекватен для полного покрытия вероятных убытков по ссудам по всему портфелю.

Классификация кредитов является ключевым инструментом в управлении кредитным портфелем, потому что банк классифицирует риск и определяет возможные потери от кредитов, а также подход к их управлению.

Классификация ссудного портфеля производится в соответствии с Положением Национального Банка РК «О классификации активов банка и внебалансовых требований и расчете провизий по ним банками второго уровня РК» и другими циркулярами Национального Банка РК.

Формирование резервов по убыткам от кредитной деятельности осуществляется в соответствии с нормативными документами Национального Банка РК и внутренними нормативными документами банка.

Таблица 16 – Классификация ссудного портфеля Павлодарского Областного Филиала по качеству ссудных активов

в тысячах тенге

|

Классификация кредита |

на 01.01.2003 |

на 01.01.2004 |

Нормативное значение, % | ||

|

сумма |

уд. вес, % |

сумма |

уд. вес, % | ||

|

Стандартные |

389 787 |

98,2 |

695 658 |

97,8 |

85 |

|

Субстандартные |

702 |

1 |

11 862 |

1,7 |

10 |

|

Неудовлетворительные |

618 |

0,8 |

582 |

0,5 |

5 |

|

Итого: |

391 107 |

100 |

708 102 |

100 |

100 |

Ссудный портфель по состоянию на 1 января 2003 года составлял 391 107 тыс. тенге. За период с 1 января 2003 года по 1 января 2004 года наблюдается устойчивый рост объема предоставленных кредитов с 391 107 тыс. тенге до 708 102 тыс. тенге, или на 316 995 тыс. тенге.

Национальным Банком Республики Казахстан установлены пруденциальные нормативы качества ссудного портфеля, где уровень стандартных кредитов не менее 85% ко всему ссудному портфелю, субстандартных – не более 10%, неудовлетворительных - не более 5%.