Организация процесса управления кредитным риском в коммерческом банкеРефераты >> Банковское дело >> Организация процесса управления кредитным риском в коммерческом банке

Управление кредитным риском является основным содержанием работы банка в процессе осуществления кредитных операций и охватывает все стадии этой работы - от анализа кредитной заявки потенциального заемщика до завершения расчетов и рассмотрения возможности возобновления кредитования.

В структуру кредитного риска входят риск конкретного заемщика и риск портфеля.

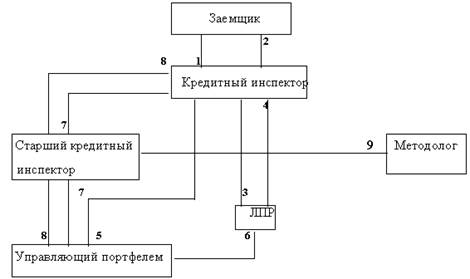

Организация управления кредитным риском в рамках кредитного процесса обеспечивается за счет информационного обмена, осуществляемого его участниками на постоянной основе. Взаимодействие участников процесса управления кредитным риском, рассматриваемое как обмен информацией, представлено на схеме 1.

Схема 1. Информационное поле процесса управления кредитным риском

Непосредственное взаимодействие банка с заемщиком обеспечивается в процессе выполнения служебных обязанностей группой сотрудников кредитного подразделения, представителя которой мы условно обозначаем "кредитный инспектор". Взаимодействие заемщика и кредитного инспектора носит характер двустороннего информационного обмена, обозначенного на схеме стрелками 1 и 2. Кредитный инспектор получает от заемщика информацию о параметрах предполагаемой кредитной сделки, данные необходимые для оценки кредитного риска данного заемщика, данные мониторинга финансового состояния и показателей деловой активности, необходимые для оценки изменения кредитного риска заемщика в период до истечения срока сделки. Также кредитный инспектор получает информацию о выполнении либо не выполнении заемщиком условий кредитной сделки, перспектив возврата предоставленных кредитных ресурсов и уплаты процентов. С другой стороны, заемщик информируется кредитным инспектором об условиях кредитования, принятом банком решении о предоставлении/отказе в предоставлении кредита. Взаимодействие кредитного инспектора с лицом, принимающим решение (ЛПР - должностное лицо, кредитный совет, или какой-либо орган в системе управления банком, в компетенцию которого входит принятие решения о выдаче/отказе в выдаче кредита, изменении условий кредитного соглашения, санкционирование применения мер воздействия на заемщика, нарушившего условия кредитного соглашения и т.п.) основано на предоставлении кредитным инспектором информации, необходимой для принятия того или иного решения в рамках кредитных операций, и доведении до сведения кредитного инспектора принятого решения. Принятие ЛПР решения означает для кредитного инспектора руководство к действию. Кредитный инспектор информирует ЛПР об условиях кредитной сделки, доводит до его сведения результат проведенной оценки кредитного риска данного потенциального заемщика, а также предоставляет сведения об изменении оценки кредитного риска заемщика в период между выдачей кредита и сроком завершения кредитной операции (стрелка 3 на схеме). Кредитный инспектор предоставляет ЛПР сведения о выполнении заемщиком условий кредитного соглашения, либо невозврате кредита. ЛПР предоставляет руководство к исполнению по каждому факту его информирования со стороны кредитного инспектора (стрелка 4 на схеме).

Взаимодействие кредитного инспектора и должностного лица, анализирующего состояние банковского портфеля как совокупности кредитных вложений, условно обозначаемого "управляющий портфелем", носит однонаправленный характер. Кредитный инспектор предоставляет информацию о параметрах рассматриваемой кредитной сделки, оценке кредитного риска заемщика, динамике кредитного риска заемщика и фактах выполнения заемщиком условий сделки или реализации кредитного риска (стрелка 5 на схеме). Данная информация необходима для оценки влияния потенциальной кредитной сделки на риск портфеля, а также для оценки динамики показателей, характеризующих кредитный риск портфеля. Полученные оценки доводятся на сведения ЛПР (стрелка 6 на схеме) и трансформируются в руководство к действию, доводимое до сведения кредитного инспектора.

Взаимодействие должностного лица, в служебные полномочия которых входит осуществление общего управления деятельностью сотрудников кредитного подразделения банка, обозначаемого как "старший кредитный инспектор", с кредитным инспектором и управляющим портфелем носит двусторонний характер. Кредитный инспектор и управляющий портфелем предоставляют учетные данные о текущем состоянии и динамике показателей кредитного риска (стрелка 7). Старший кредитный инспектор информирует об изменениях, касающихся организации их деятельности (стрелка 8).

Совокупные учетные данные, характеризующие эффективность применяемых методов управления кредитным риском, подлежат анализу на предмет необходимости внесения изменений в используемого кредитным инспектором и управляющим портфелем инструктивно-методического обеспечения их деятельности. В случае необходимости полученная информация трансформируется в техническое задание, которое адресуется старшим кредитным инспектором разработчику инструктивно-методического обеспечения кредитной деятельности в банке (стрелка 9 на схеме).

Дальнейшее изучение процесса управления кредитным риском в банке связано с анализом содержания конкретных этапов, составляющих этот процесс.

Управление кредитным риском представляет собой организованную определенным образом последовательность действий, разделяемых на следующие этапы: выявление факторов кредитного риска; оценка степени кредитного риска; выбор стратегии (принятие решения о принятии риска, отказе от выдачи кредита или применении способов снижения риска); выбор способов снижения риска; контроль изменения степени кредитного риска.

Последовательность этапов процесса управления кредитным риском представлена в приложении Б.

Разделение кредитного риска на риск конкретного заемщика и риск портфеля предполагает учет особенностей каждого вида риска в процессе управления. Управление каждым видом кредитного риска, помимо общих черт имеет и ряд специфических особенностей. Важным обстоятельством является различие целей управления. Целью управления кредитным риском индивидуального заемщика является снижение вероятности неисполнения заемщиком своих обязательств по кредитному соглашению и минимизация потерь банка в случае невозврата кредита. Цель управления риском совокупности кредитных вложений банка - поддержание на определенных уровнях показателей, характеризующих эффективность организации кредитных операций банка.

Рассмотрим содержание этапов, составляющих процесс управления кредитным риском, реализация которого вызывается внешними факторами. Особенности содержания этапов управления кредитным риском индивидуального заемщика и кредитного риска совокупности кредитных вложений представлена в приложении В.

Основная задача первого этапа управления риском заключается в выявлении причин его возникновения. Следовательно, целью идентификации факторов кредитного риска как первого этапа управления является определение причин, вызывающих реализацию этого вида риска.

В основе оценки риска заложен поиск зависимости между определенными размерами потерь, связанными с реализацией риска и вероятностями их возникновения. Важной задачей при оценке риска является сравнение его значения с допустимым уровнем.