Особенности формирования и управления портфелем ценных бумагРефераты >> Банковское дело >> Особенности формирования и управления портфелем ценных бумаг

Процентные и аналогичные доходы с 2004 по 2006 увеличились на 555930 тыс. руб., в большей части за счет увеличения объема услуг по финансовой аренде (лизингу) – на 122702 тыс. руб. и от ценных бумаг с фиксированным доходом – на 52976 тыс. руб. Все три года основную часть в структуре процентных и аналогичных доходов занимают доходы от ссуд, предоставленных клиентам (некредитным организациям).

Расходами признаются понижение экономических выгод в результате выбытия активов или возникновения обязательств, приводящих к уменьшению собственного капитала. Важнейшими и основными расходами являются процентные и аналогичные расходы. Рассмотрим их состав и структуру (табл. 9).

Таблица 9 – Состав и структура процентных и аналогичных расходов ОАО КБ «Севергазбанк» за 2004-2006 гг.

|

Проценты, уплаченные и аналогичные расходы |

на 01.01.2005 |

на 01.01.2006 |

на 01.01.2007 | |||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% | |

|

1.Привлеченные средства кредитных организаций |

92022 |

25,96 |

59016 |

14,49 |

97171 |

18,46 |

|

2.Привлеченныесредства клиентов (некредитных организаций) |

239733 |

67,62 |

297241 |

72,99 |

377900 |

71,79 |

|

3.Выпущенные долговые обязательства |

51865 |

14,63 |

50972 |

12,52 |

51334 |

9,75 |

|

ВСЕГО |

354540 |

100 |

407229 |

100 |

526405 |

100 |

За рассматриваемые три года процентные и аналогичные расходы увеличились на 171865 тыс. руб., главным образом, за счет расходов по привлеченным средствам клиентов (некредитных организаций) – на 138167 тыс. руб. Эта статья занимает наибольшую долю в структуре процентных и аналогичных расходов. Расходы по выпущенным долговым обязательствам в 2006 году уменьшились по сравнению с 2004 годом на 531 тыс. руб.

Формирование прибыли коммерческого банка предполагает накопление в течение квартала доходов и расходов на соответствующих счетах. В конце квартала эти счета закрываются, а их сальдо переписывается на счет «Прибыль (убыток) отчетного года» (табл. 10).

Таблица 10 – Анализ прибыли ОАО КБ «Севергазбанк» в динамике за 2004-2006 гг.

|

Показатели |

Год, тыс. руб. |

Отклонение 2006 г. от 2004 г. |

Отклонение 2006 г. от 2005 г. | ||||

|

2004 |

2005 |

2006 |

Абсолютное (+;-) |

Относит. (%) |

Абсолютное (+;-) |

Относит. (%) | |

|

1.Балансовая прибыль |

125427 |

116667 |

185986 |

60559 |

48,28 |

69319 |

59,42 |

|

2. Чистая прибыль |

114991 |

116667 |

185986 |

70995 |

61,74 |

69319 |

59,42 |

|

3. Удельный вес чистой прибыли в балансовой |

91,68 |

100 |

100 |

– |

– |

– |

– |

Балансовая прибыль в 2006 году по сравнению с 2004 годом увеличилась на 60559 тыс. руб. или на 48,28%, а по сравнению с 2005 годом увеличилась на 69319 тыс. руб. или на 59,42%. Чистая прибыль в 2006 году увеличилась по сравнению с 2004 годом на 70995 тыс. руб. или на 61,74%, а по сравнению с 2005 годом увеличилась на 69319 или на 59,42%.

Важными показателями анализа финансового состояния являются коэффициенты финансовой устойчивости [12].

Показатели финансовой устойчивости ОАО КБ «Севергазбанка» за 2005-2006 гг.:

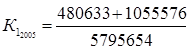

Коэффициент мгновенной ликвидности (![]() ):

):

![]() ,(17)

,(17)

где ДС – денежные средства;

![]() – счета в ЦБ;

– счета в ЦБ;

СК – средства клиентов, включая вклады населения.

,

, ![]() .

.

![]() ,

, ![]() .

.

Коэффициент мгновенной ликвидности, в соответствии с расчетами, сократился. Если в 2005 году данный коэффициент был равен 0,265, то в 2006 всего 0,182. Это означает, что на каждый рубль обязательств банка приходится 18 копеек абсолютно ликвидных активов, следовательно, лишь 18% обязательств банка может быть погашено по первому требованию за счет ликвидных активов «первой очереди», в связи с этим сокращение данного показателя можно оценить отрицательно. Но с другой стороны – это является положительным моментом в деятельности банка так как часть активов, не приносящих доход (денежные средства, счета в ЦБ) была включена в состав «работающих» активов, а собственный капитал банка увеличился.